Pagsusuri sa Ratio (Kahulugan, Formula) | Ano ang Pagsusuri sa Ratio?

Ano ang Pagsusuri sa Ratio?

Ang pagsusuri sa ratio ay isang pamamaraan sa matematika kung saan ang iba't ibang mga ratio ng pananalapi ng isang kumpanya, na kinuha mula sa mga sheet ng pananalapi at iba pang magagamit na impormasyon sa publiko, ay sinusuri upang makakuha ng mga pananaw sa mga detalye sa pananalapi at pagpapatakbo ng kumpanya.

Ito ang pinaka-komprehensibong gabay sa Pagsusuri sa Ratio / Pagsusuri sa Pahayag sa Pinansyal.

Ang gabay na nakasulat ng dalubhasa ay lampas sa karaniwang nabberish at tuklasin ang praktikal na Pagsusuri sa Pinansyal na Pahayag tulad ng ginamit ng Investment Bankers at Equity Research Analyst.

Dito ko kinuha ang pag-aaral ng kaso ng Colgate at kinakalkula ang mga Ratios sa excel mula sa simula.

Mangyaring tandaan na ito Ang pagsusuri sa Ratio ng gabay sa pananalapi ay higit sa 9000 mga salita at inabot ako ng 4 na linggo upang makumpleto. Upang mai-save ang pahinang ito para sa sanggunian sa hinaharap at huwag kalimutang ibahagi ito :-)

PINAKA IMPORTANTE - I-download ang template ng Colgate Ratio Excel upang sundin ang mga tagubilin

I-download ang Template ng Pagsusuri sa Colgate Ratio sa Excel

I-download ang mga ito na malulutas at hindi nalutas na Colgate Excel Template

Maaari mong gamitin ang sumusunod na nabigasyon sa shortlist at alamin ang pagtatasa ng ratio ng paksang pahayag sa pananalapi na nais mong ituon. Bilang karagdagan, maaari mong direktang salain ang mga pangunahing konsepto o aplikasyon ng mga uri ng pagtatasa sa Mga Pag-aaral ng Kaso ng Colgate o piliing matutunan ang pareho nang sabay-sabay mula sa ibaba.

Gusto kong gawin ang Alamin

Vertical AnalysisHorizontal AnalysisTrend Analysis

Gusto kong Alamin ang Mga Uri ng Pagsusuri sa Ratio.

Ratio ng SolvencyPagganap ng Operating Pagsusuri sa RiskPagsusuri sa Paglaki

Gusto kong malaman ang sumusunod

Mga Pag-aaral sa Kaso ng ConceptColgate

| Pagsusuri sa Ratio sa Pananalapi (Basahin muna ako) |

Hakbang 1 - I-download ang Template ng Pagsusuri sa Ratio ng Modelong Colgate Excel. Gagamitin mo ang template na ito para sa pagtatasa

I-download ang Template ng Pagsusuri sa Colgate Ratio

Hakbang 2 - Mangyaring tandaan makakakuha ka ng dalawang mga template - 1) Hindi Nalutas ang Modelong Colgate 2) Nalutas ang Modelong Colgate

Hakbang 3- Dapat kang magsimula sa Hindi Nalutas na Colgate Model Template. Sundin ang sunud-sunod na mga tagubilin sa pagkalkula ng Ratio Analysis para sa pagtatasa.

Hakbang 4 - Maligayang Pag-aaral!

Talaan ng nilalaman

Ginawa ko ang madaling pag-navigate para malaman mo ang Mga Uri ng Pagsusuri sa Ratio.

- Liquidity Ratio

- Ratio ng Solvency

- Mga Ratio ng Pag-turnover

- Pagganap sa Pagpapatakbo

- Kahusayan sa Pagpapatakbo

- Kakayahang kumita sa Operating

- Pagsusuri sa Panganib

- Panganib sa Negosyo

- Panganib sa Pananalapi

- Panlabas na Panganib sa Liquidity

- Pagsusuri sa Paglago

Layunin ng Pagsusuri sa Ratio sa Pananalapi

Ang layunin ng Pagsusuri sa Ratio ay upang suriin ang pagganap ng pamamahala sa kakayahang kumita, Kahusayan, at Panganib

Bagaman makasaysayan ang impormasyon tungkol sa pananalapi, ginagamit ito upang i-project ang pagganap sa hinaharap

Maaaring gawin ang pagsusuri sa ratio gamit ang Tatlong Paraan -

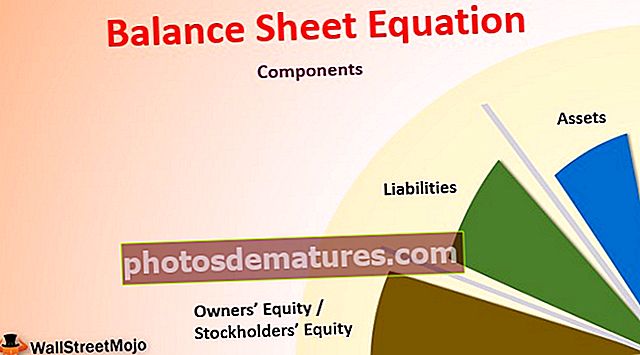

- Pagsusuri sa Vertical (tinatawag ding Pagtatasa ng Karaniwang Mga Sukat ng Sukat) - Inihahambing nito ang bawat item sa base case ng mga financial statement. Ang lahat ng mga item sa pahayag ng kita ay ipinahiwatig bilang isang porsyento ng Benta. Ang Mga Item ng Balanse ng Balanse ay ipinapakita bilang isang porsyento ng Kabuuang Mga Asset o Kabuuang Mga Pananagutan (mangyaring tandaan Kabuuang Mga Asset = Kabuuang Mga Pananagutan)

- Pahalang na Pagsusuri -Kinukumpara nito ang dalawang pahayag sa pananalapi (pahayag sa kita, balanse) o matukoy ang ganap na pagbabago pati na rin ang mga pagbabago sa porsyento.

- Pagsusuri sa Ratio - Naglalagay ng mahalagang mga variable ng negosyo sa pananaw sa pamamagitan ng paghahambing nito sa iba pang mga numero. Nagbibigay ito ng isang makabuluhang ugnayan sa pagitan ng mga indibidwal na halaga sa mga pahayag sa pananalapi.

Kaya, alin ang pinakamahusay na pagdating sa Pagsusuri ng Ratio?

Siyempre, hindi ka maaaring pumili at pumili ng isang solong pamamaraan bilang pinakamahusay at LAMANG na pamamaraan upang gawin ang pagtatasa ng ratio.

Kailangan mong gawin ang lahat ng TATLONG pagtatasa ng in-order upang makakuha ng isang kumpletong larawan ng Kumpanya.

Tingnan natin isa-isa ang bawat isa sa kanila.

Pagsusuri sa Vertikal

Ang Vertical analysis ay isang pamamaraan na ginamit upang makilala kung saan inilapat ng isang kumpanya ang mga mapagkukunan nito at kung anong proporsyon ang mga mapagkukunang iyon na ipinamamahagi sa iba't ibang mga balanse ng balanse at mga ulat sa pahayag ng kita. Tinutukoy ng pagtatasa ang kamag-anak na timbang ng bawat account at bahagi nito sa mga mapagkukunan ng assets o pagbuo ng kita

Pagsusuri sa Vertical - Pahayag ng Kita

- Sa pahayag ng kita, ang patayong pag-aaral ay isang unibersal na tool para sa pagsukat sa kamag-anak na pagganap ng kumpanya mula taon hanggang taon sa mga tuntunin ng gastos at kakayahang kumita.

- Dapat itong palaging isama bilang bahagi ng anumang pagtatasa sa pananalapi. Dito, ang mga porsyento ay kinalkula na nauugnay sa Benta, na itinuturing na 100%.

- Ang pagsisikap na patayo sa pagtatasa na ito sa pahayag ng kita ay madalas na tinutukoy bilang pagtatasa ng margin dahil nagbubunga ito ng iba't ibang mga margin na nauugnay sa mga benta.

- Nakatutulong din ito sa amin na gawin ang pagtatasa ng serye ng oras (kung paano tumaas / nabawasan ang mga margin sa mga nakaraang taon) at tumutulong din sa pagtatasa ng cross-sectional sa iba pang mga maihahambing na kumpanya sa industriya.

Vertical na Pagsusuri ng Pahayag ng Kita: Colgate Case Study

- Para sa bawat taon, ang mga item ng linya ng Pahayag ng Kita ay nahahati sa numero ng Nangungunang Linya (Net Sales) ng kani-kanilang taon.

- Halimbawa, para sa Gross Profit, ito ay Gross Profit / Net Sales. Gayundin para sa iba pang mga numero

Ano ang maaari nating bigyang-kahulugan sa Vertical Analysis ng Colgate Palmolive

- Tinutulungan kami ng Pagsusuri ng Vertical Ratio sa pag-aaral ng mga uso sa kasaysayan.

- Mangyaring tandaan na mula sa patayong pagtatasa, nakarating lamang kami sa punto ng pagtatanong ng mga tamang katanungan (pagkilala sa mga problema). Gayunpaman, hindi kami nakakakuha ng mga sagot sa aming mga katanungan dito.

- Sa Colgate, tandaan namin na ang gross profit margin (Gross Profit / Net Sales) ay nasa saklaw na 56% -59%. Bakit Nagbabagu-bago?

- Napansin din namin na ang Pangkalahatang Pagbebenta at mga gastos sa pamamahala (SG&A) ay nabawasan mula 36.1% noong 2007 hanggang 34.1% sa taong nagtatapos sa 2015. Bakit?

- Gayundin, tandaan na ang kita sa pagpapatakbo ay bumaba nang malaki sa 2015. Bakit?

- Ang kita sa net ay malaki ang nabawasan hanggang mas mababa sa 10%. Bakit?

- Gayundin, ang mga mabisang rate ng buwis ay tumalon sa 44% noong 2015 (mula 2008 hanggang 2014, nasa saklaw na 32-33%). Bakit?

Pagsusuri sa Vertical - Balanse ng sheet (Karaniwang Sukat ng Laki?)

- Normalize ng Vertical Analysis ng Balance Sheet ang Balance Sheet at ipinapahayag ang bawat item sa porsyento ng kabuuang mga assets / liability.

- Tinutulungan kami nitong maunawaan kung paano lumipat ang bawat item ng balanse sa mga nakaraang taon. Para sa, hal. Tumaas ba o nabawasan ang utang?

- Nakakatulong din ito sa pagtatasa ng cross-sectional (paghahambing ng lakas ng balanse sa iba pang maihahambing na mga kumpanya)

Vertical Analysis ng Balanse Sheet: Pag-aaral ng Kaso ng Colgate

- Para sa bawat taon, ang mga item ng linya ng Balanse na sheet ay nahahati sa bilang ng nangungunang Mga Asset (o Kabuuang Mga Pananagutan) bawat taon.

- Halimbawa, para sa Mga Makatanggap ng Mga Account, kinakalkula namin bilang Mga Natatanggap / Kabuuang Mga Asset. Gayundin para sa iba pang mga item sa sheet sheet

Pagbibigay kahulugan ng Vertical Analysis ng Colgate

- Ang katumbas ng Cash at Cash ay tumaas mula sa 4.2% noong 2007 at kasalukuyang nakatayo sa 8.1% ng kabuuang mga assets. Bakit isang built-up na pera?

- Ang mga natanggap ay nabawasan mula 16.6% noong 2007 hanggang 11.9% noong 2015. Nangangahulugan ba ito ng isang mas mahigpit na mga tuntunin sa patakaran ng kredito?

- Ang mga imbentaryo ay nabawasan din, mula 11.6% hanggang 9.9% sa pangkalahatan. Bakit?

- Ano ang kasama sa "iba pang kasalukuyang mga assets"? Ipinapakita nito ang isang matatag na pagtaas mula sa 3.3% hanggang 6.7% ng kabuuang mga assets sa huling 9 taon.

- Ano ang kasama sa iba pang mga assets? Bakit nagpapakita ng pagbabago na nagbabago?

- Sa panig ng pananagutan, maaaring maraming mga pagmamasid na maaari nating mai-highlight. Ang mga nababayaran na account ay patuloy na nabawasan sa nakaraang 9 na taon at kasalukuyang nasa 9.3% ng kabuuang mga assets.

- Bakit nagkaroon ng isang makabuluhang pagtalon sa Long Term Utang sa 52,4% noong 2015? Para sa mga ito, kailangan namin itong siyasatin sa 10K?

- Ang mga interes na hindi pagkontrol ay tumaas din sa loob ng 9 na taon at ngayon ay nasa 2.1%

Pahalang na Pagsusuri

Ang pahalang na pagsusuri ay isang pamamaraan na ginamit upang suriin ang mga uso sa paglipas ng panahon sa pamamagitan ng pagtaas ng porsyento ng pagtaas ng computing o pagbaba na may kaugnayan sa isang batayang taon. Nagbibigay ito ng isang analytical link sa pagitan ng mga account na kinakalkula sa iba't ibang mga petsa gamit ang pera na may iba't ibang mga kapangyarihan sa pagbili. Bilang epekto, ini-index ng pagtatasa na ito ang mga account at inihambing ang ebolusyon ng mga ito sa paglipas ng panahon.Tulad ng patayong pamamaraan ng pagtatasa, lalabas ang mga isyu na kailangang siyasatin at pupunan sa iba pang mga diskarte sa pagtatasa sa pananalapi. Ang pokus ay upang maghanap ng mga sintomas ng mga problema na maaaring masuri gamit ang mga karagdagang diskarte. Tingnan natin ang isang halimbawa.

Pahalang na Pagsusuri ng Pahayag ng Kita ng Colgate

Kinakalkula namin ang rate ng paglago ng bawat isa sa mga line item na patungkol sa nakaraang taon.Halimbawa, upang mahanap ang rate ng paglago ng Net Sales ng 2015, ang formula ay (Net Sales 2015 - Net Sales 2014) / Net Sales 2014

Ano ang maaari nating bigyang-kahulugan sa Pahalang na Pagsusuri ng Colgate Palmolive

- Sa huling dalawang taon, ang Colgate ay nakakita ng paglubog sa mga numero ng Net Sales. Noong 2015, nakita ng Colgate ang isang de-paglago ng -7.2% noong 2015. Bakit?

- Gayunpaman, ang halaga ng Benta ay nabawasan (positibo mula sa pananaw ng kumpanya). Bakit ganito?

- Ang Kita ng Net ay nabawasan sa huling tatlong taon, na may hanggang 36.5% na pagtanggi sa 2015.

Pagsusuri sa kalakaran

Kinukumpara ng Pagsusuri sa Trend ang pangkalahatang paglago ng mga pangunahing item ng linya ng pananalapi sa paglipas ng mga taon mula sa batayang kaso.

Halimbawa, sa kaso ng Colgate, ipinapalagay namin na ang 2007 ang batayang kaso at pag-aralan ang pagganap sa Sales at Net na kita sa mga nakaraang taon.

- Tandaan namin na ang Benta ay tumaas ng 16.3% lamang sa loob ng 8 taon (2008-2015).

- Napansin din namin na ang pangkalahatang net profit ay nabawasan ng 20.3% sa loob ng 8 taong panahon.

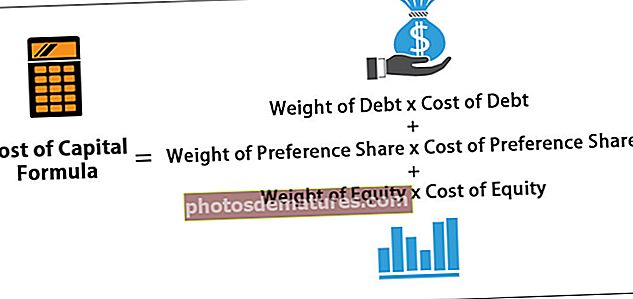

Framework para sa Pagsusuri sa Ratio

Ang pagsusuri sa ratio ng mga pahayag sa pananalapi ay isa pang tool na makakatulong na makilala ang mga pagbabago sa sitwasyong pampinansyal ng isang kumpanya. Ang isang solong ratio ay hindi sapat upang sapat na hatulan ang sitwasyong pampinansyal ng kumpanya. Maraming mga ratios ang dapat na pag-aralan nang sama-sama at ihambing sa mga ratios ng nakaraang taon, o kahit na sa iba pang mga kumpanya sa parehong industriya. Ang paghahambing na aspeto ng pagtatasa na ito ay lubhang mahalaga sa pagtatasa sa pananalapi. Mahalagang tandaan na ang mga ratio ay mga parameter at hindi tumpak o ganap na mga sukat. Kaya, ang mga ratios ay dapat na maipaliwanag nang maingat upang maiwasan ang mga maling konklusyon. Ang isang analista ay dapat na magtangka upang mawala sa likod ng mga numero, ilagay ang mga ito sa kanilang tamang pananaw, at, kung kinakailangan, magtanong ng mga tamang katanungan para sa karagdagang mga uri ng pagsusuri sa ratio.

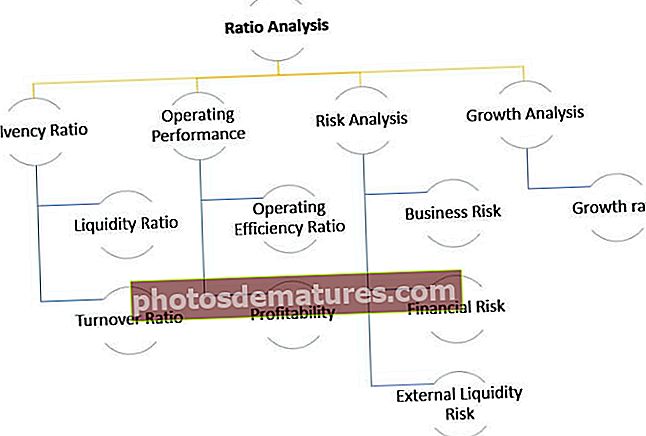

Pagsusuri sa Solvency Ratio

Ang uri ng Pagsusuri sa Solvency Ratio ay pangunahing nai-ikinategorya sa dalawang bahagi - Pagtatasa ng Liquidity at Pagsusuri sa Turnover ng pahayag sa pananalapi. Ang mga ito ay karagdagang sub-nahahati sa 10 mga ratio, tulad ng nakikita sa diagram sa ibaba.

Tatalakayin namin ang bawat subcategory isa-isa.

Pagsusuri sa Ratio ng Liquidity

Sinusukat ng pagtatasa ng likidong ratio kung gaano likido ang mga assets ng kumpanya (kung gaano kadaling mai-convert ang mga assets sa cash) kumpara sa kasalukuyang mga pananagutan. Mayroong tatlong karaniwang ratio ng pagkatubig

- Kasalukuyang pagsusuri

- Ratio ng acid test (o mabilis na assets)

- Ratio sa Cash

# 1 - Kasalukuyang Ratio

Ano ang Kasalukuyang Ratio?

Ang kasalukuyang ratio ay ang pinaka-madalas na ginagamit na ratio upang masukat ang likido ng kumpanya dahil ito ay isang mabilis, madaling maunawaan, at madaling sukatin upang maunawaan ang ugnayan sa pagitan ng kasalukuyang mga assets at kasalukuyang pananagutan. Karaniwan nitong sinasagot ang katanungang ito "Gaano karaming dolyar sa kasalukuyang mga pag-aari ang kumpanya upang masakop ang bawat $ ng kasalukuyang mga pananagutan."

Kasalukuyang Formula sa Ratio = Kasalukuyang Mga Asset / Kasalukuyang Mga PananagutanKumuha tayo ng isang simpleng halimbawa ng Pagkalkula sa Kasalukuyang Ratio,

Mga Kasalukuyang Asset = $ 200 Kasalukuyang Mga Pananagutan = $ 100Kasalukuyang Ratio = $ 200 / $ 100 = 2.0x

Ipinapahiwatig nito na ang kumpanya ay may dalawang dolyar ng kasalukuyang mga assets para sa bawat isang dolyar ng kasalukuyang pananagutan.

Pagpapakahulugan ng Analyst ng Kasalukuyang Ratio

- Ang kasalukuyang ratio ay nagbibigay sa amin ng isang magaspang na pagtatantya kung ang kumpanya ay maaaring "mabuhay" para sa isang taon o hindi. Kung ang Kasalukuyang Mga Asset ay mas malaki kaysa sa Mga Kasalukuyang Pananagutan, binibigyang kahulugan namin na maaaring likidahin ng kumpanya ang mga kasalukuyang assets nito at mabayaran ang kasalukuyang mga pananagutan nito at mabuhay ng hindi bababa sa isang pag-ikot ng pagpapatakbo.

- Ang kasalukuyang Ratio mismo ay hindi nagbibigay sa amin ng buong mga detalye ng kalidad ng kasalukuyang mga assets at kung ang mga ito ay ganap na napagtanto.

- Kung ang kasalukuyang mga assets ay binubuo pangunahin sa mga matatanggap, dapat naming siyasatin ang kakayahang kolektahin ng mga naturang matatanggap.

- Kung ang kasalukuyang mga assets ay binubuo ng malalaking Inventories, dapat nating alalahanin ang katotohanan na ang mga imbentaryo ay mas magtatagal upang mai-convert sa cash dahil hindi ito madaling maibenta. Ang mga imbentaryo ay mas mababa sa likidong mga assets kaysa sa mga matatanggap.

- Ang average na pagkahinog ng kasalukuyang mga assets at kasalukuyang pananagutan ay dapat ding tingnan. Kung ang mga kasalukuyang pananagutan ay nag-mature sa susunod na isang buwan, ang mga kasalukuyang assets na nagbibigay ng pagkatubig sa 180 araw ay maaaring hindi gaanong magamit.

Kasalukuyang pagsusuri sa Ratio - Halimbawa ng Pag-aaral ng Kaso ng Colgate

Kalkulahin natin ngayon ang Kasalukuyang Mga Ratios para sa Colgate.

- Ang Colgate ay nagpapanatili ng isang malusog na kasalukuyang ratio na mas malaki sa 1 sa nakaraang 10 taon.

- Ang kasalukuyang ratio ng Colgate para sa 2015 ay nasa 1.24x. Ipinapahiwatig nito na ang kasalukuyang mga pag-aari ng Colgate ay higit pa sa kasalukuyang pananagutan ng Colgate.

- Gayunpaman, kailangan pa rin naming imbestigahan ang kalidad at pagkatubig ng Mga Kasalukuyang Asset. Tandaan namin na sa paligid ng 45% ng kasalukuyang mga assets sa 2015 ay binubuo ng mga Inventories at Iba Pang Kasalukuyang Mga Asset. Maaari itong makaapekto sa posisyon ng pagkatubig ng Colgate.

- Kapag sinisiyasat ang imbentaryo ng Colgate, tandaan namin na ang karamihan ng Imbentaryo ay binubuo ng Mga Tapos na Kalakal (na mas mahusay sa pagkatubig kaysa sa mga supply ng hilaw na materyales at pag-unlad na ginagawa).

mapagkukunan: Colgate 2015 10K Report, Pg - 100

Nasa ibaba ang isang mabilis na paghahambing ng Kasalukuyang Ratio ng Colgate kumpara sa P&G kumpara sa Unilever

pinagmulan: ycharts

- Ang kasalukuyang Ratio ng Colgate, kumpara sa peer group nito (P&G at Unilever), ay mukhang mas mahusay.

- Ang kasalukuyang ratio ng Unilever ay tila bumababa sa nakaraang 5 taon. Gayunpaman, ang P&G Kasalukuyang ratio ay nanatiling mas mababa sa 1 sa nakaraang 10 taon o higit pa.

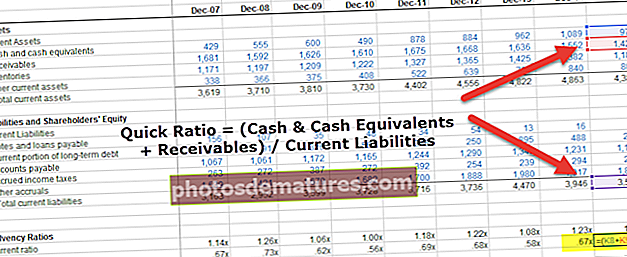

# 2 - Pagsusuri sa Mabilis na Ratio

Ano ang isang Quick Ratio?

- Minsan ang mga kasalukuyang assets ay maaaring maglaman ng malaking halaga ng imbentaryo, mga prepaid na gastos, atbp. Maaari itong mapalayo ang kasalukuyang interpretasyon ng ratio dahil ang mga ito ay hindi masyadong likido.

- Upang matugunan ang isyung ito, kung isasaalang-alang namin ang tanging pinaka-likidong mga assets tulad ng Cash at Cash na katumbas at Mga Makatanggap, pagkatapos ay dapat itong magbigay sa amin ng isang mas mahusay na larawan ng saklaw ng mga pangmatagalang obligasyon.

- Ang ratio na ito ay kilala bilang Quick Ratio o Acid Test.

- Ang panuntunan sa hinlalaki para sa isang malusog na index ng pagsubok ng acid ay 1.0.

Kumuha tayo ng isang simpleng halimbawa ng Pagkalkula ng Mabilis na Ratio,

Mga Katumbas ng Cash at Cash = $ 100Mga Makatanggap ng Mga Account = $ 500

Mga Kasalukuyang Pananagutan = $ 1000

Pagkatapos Quick Ratio = ($ 100 + $ 500) / $ 1000 = 0.6x

Pagpapakahulugan ng Analyst

- Ang Mga Makatanggap ng Mga Account ay mas likido kaysa sa mga imbentaryo.

- Ito ay sapagkat ang mga Natanggap na direktang nagko-convert sa cash pagkatapos ng panahon ng kredito; gayunpaman, ang mga Imbentaryo ay unang na-convert sa Mga Makatanggap, na kung saan ay tumatagal ng karagdagang oras upang i-convert sa cash.

- Bilang karagdagan, maaaring may kawalang-katiyakan na nauugnay sa totoong halaga ng imbentaryo na natanto dahil ang ilan dito ay maaaring maging lipas na, maaaring magbago ang mga presyo, o maaaring mapinsala.

- Dapat pansinin na ang isang mababang mabilis na ratio ay maaaring hindi palaging nangangahulugang mga isyu sa pagkatubig para sa kumpanya. Maaari kang makahanap ng mababang mabilis na mga ratio sa mga negosyong nagbebenta nang cash (halimbawa, mga restawran, supermarket, atbp.). Sa mga negosyong ito, walang matatanggap; gayunpaman, maaaring mayroong isang malaking tumpok ng imbentaryo.

Pagsusuri sa Mabilis na Ratio -Halimbawa ng Pag-aaral ng Kaso ng Colgate

Tingnan natin ngayon ang Quick Ratio Interpretation sa Colgate.

Ang mabilis na Ratio ng Colgate ay medyo malusog (sa pagitan ng 0.56x - 0.73x). Ipinapakita sa amin ng pagsubok sa acid na ito ang kakayahan ng kumpanya na magbayad ng mga pananagutan sa panandaliang paggamit ng Mga Makatanggap at Katumbas ng Cash at Cash.

Nasa ibaba ang isang mabilis na paghahambing ng pagtatasa ng Quick Ratio ng Colgate's vs. P&G vs. Unilever

pinagmulan: ycharts

pinagmulan: ycharts

Kung ihahambing sa Peers nito, ang Colgate ay may isang malusog na mabilis na ratio.

Habang ang Quick Ratio ng Unilever ay bumababa sa nagdaang 5-6 na taon, tandaan din namin na ang ratio ng P&G Quick ay mas mababa kaysa sa Colgate.

# 3 - Pagsusuri sa Cash Ratio

Ano ang Cash Ratio?

Ang ratio ng Cash Coverage ay isinasaalang-alang lamang ang Cash at Cash Equivalents (mayroong mga pinaka-likidong assets sa loob ng Mga Kasalukuyang Asset). Kung ang kumpanya ay may mas mataas na ratio ng salapi, mas malamang na makapagbayad ng mga pananagutang panandalian nito.

Formula ng Ratio sa Cash = Mga katumbas ng Cash at Cash / Kasalukuyang Mga PananagutanKumuha tayo ng isang simpleng halimbawa ng Pagkalkula sa Cash Ratio,

Mga Katumbas ng Cash at Cash = $ 500Mga Kasalukuyang Pananagutan = $ 1000

Pagkatapos Quick Ratio = $ 500 / $ 1000 = 0.5x

Pagpapakahulugan ng Analyst

- Lahat ng tatlong mga ratios - Kasalukuyang Mga Ratio, Mabilis na Ratios, at Mga Ratio ng Cash ay dapat tiningnan para maunawaan ang kumpletong larawan sa posisyon ng pagkatubig ng Kumpanya.

- Ang cash Ratio ay ang panghuli na pagsubok sa pagkatubig. Kung ang bilang na ito ay malaki, maaari nating malinaw na ang kumpanya ay may sapat na cash sa bangko nito upang mabayaran ang mga panandaliang pananagutan.

Cash Ratio - Halimbawa ng Pag-aaral ng Kaso ng Colgate

Kalkulahin natin ang Mga Cash Ratios sa Colgate.

Ang Colgate ay nagpapanatili ng isang malusog na ratio ng cash na 0.1x hanggang 0.28x sa nakaraang 10 taon. Sa mas mataas na cash ratio na ito, ang kumpanya ay nasa mas mabuting posisyon upang mabayaran ang kasalukuyang mga pananagutan.

Nasa ibaba ang isang mabilis na paghahambing ng Cash Ratio ng Colgate kumpara sa P&G vs. Unilever

pinagmulan: ycharts

pinagmulan: ycharts

Ang ratio ng Cash ng Colgate, kumpara sa mga kapantay nito, ay tila higit na nakahihigit.

Ang Cash Ratio ng Unilever ay bumababa sa nakaraang 5-6 na taon.

Ang ratio ng P&G cash ay patuloy na napabuti sa nakaraang 3-4 na taon.

Mga Ratio ng Pag-turnover

Nakita namin mula sa nabanggit na tatlong mga ratio ng pagkatubig (Kasalukuyan, Mabilis, at Mga Ratio sa Cash) na sinasagot nito ang tanong na, "Kung ang kumpanya ay may sapat na likidong mga assets upang mabawasan ang kasalukuyang mga pananagutan." Kaya't ang ratio na ito ay tungkol sa mga halagang $.

Gayunpaman, kapag tinitingnan namin ang pagtatasa ng ratio ng Turnover, susubukan naming pag-aralan ang pagkatubig mula sa "gaano katagal bago ma-convert ng firm ang imbentaryo at mga natanggap sa cash o oras na kinakailangan upang bayaran ang mga tagapagtustos nito."

Ang karaniwang ginagamit na mga ratio ng paglilipat ng tungkulin ay kinabibilangan ng:

- 4) Natanggap na paglilipat ng tungkulin

- 5) Mga tatanggap ng account araw

- 6) paglilipat ng imbentaryo

- 7) Mga araw ng imbentaryo

- 8) Pagbabayad ng bayad sa paglilipat

- 9) Mga araw na maaaring bayaran

- 10) Siklo ng Conversion ng Cash

# 4 - Pagsusuri sa Ratio ng Natanggap na Mga Natanggap

Ano ang pagtatasa ng Ratio na Maaaring Makatanggap?

- Ang Mga Nakatanggap na Account ng Ratio ay maaaring kalkulahin sa pamamagitan ng paghahati ng Mga Benta sa Credit sa Mga Makatanggap ng Mga Account.

- Matalinong. nagbibigay ito sa amin ng bilang ng beses na Mga Makatanggap ng Mga Account (Credit Sales) ay ginawang Cash Sales

- Ang mga Makatanggap ng Mga Account ay maaaring makalkula para sa buong taon o para sa isang tukoy na isang-kapat.

- Para sa pagkalkula ng mga natanggap na account para sa isang isang-kapat, dapat kumuha ng isang taunang benta sa numerator.

Kumuha tayo ng isang simpleng halimbawa ng Pagkalkula sa Pagbabayad na Natanggap,

Benta = $ 1000Ang ibinigay na kredito ay 80%

Mga Makatanggap ng Mga Account = $ 200

Mga Benta sa Credit = 80% ng $ 1000 = $ 800

Mga Pag-turnover sa Mga Nakatanggap ng Account = $ 800 / $ 200 = 4.0x

Pagpapakahulugan ng Analyst

- Mangyaring tandaan na ang Kabuuang Benta ay may kasamang Sales sa Cash + Sales sa Credit. Tanging ang Sales Sales ay nagko-convert sa Mga Makatanggap ng Mga Account; samakatuwid, dapat lamang tayong kumuha ng Credit Sales.

- Kung ang isang kumpanya ay nagbebenta ng karamihan sa mga item nito sa isang Cash Basis, magkakaroon ng No Credit Sales.

- Ang mga numero ng Credit Sales ay maaaring hindi direktang magagamit sa taunang ulat. Maaaring kailanganin mong talakayin ang talakayan at pagtatasa ng Pamamahala upang maunawaan ang numerong ito.

- Kung mahirap pa ring hanapin ang porsyento ng mga benta sa kredito, tingnan ang mga tawag sa kumperensya kung saan pinag-uusapan ng mga analista ang pamamahala sa mga nauugnay na variable ng negosyo. Minsan hindi ito magagamit.

Mga Makatanggap ng Mga Account - Halimbawa ng Colgate

- Upang makalkula ang paglilipat ng mga natanggap, isinasaalang-alang namin ang average na mga matatanggap. Isinasaalang-alang namin ang mga "average" na numero bilang mga item sa sheet sheet.

- Para sa, hal., Tulad ng ipinakita sa imahe sa ibaba, kinuha namin ang average na matatanggap noong 2014 at 2015.

- Gayundin, mangyaring tandaan na kinuha ko ang palagay na 100% ng mga Benta ng Colgate ay "Pagbebenta ng Credit."

- Tandaan namin na ang Pag-turnover ng Mga Natanggap ay mas mababa sa 10x noong 2008-2010. Gayunpaman, napabuti ito nang malaki sa nagdaang 8 taon, at mas malapit ito sa 11x noong 2015.

- Ang Mas Mataas na Mga Makatanggap na Pag-turnover ay nagpapahiwatig ng isang mas mataas na dalas ng pag-convert ng mga natanggap na cash (mabuti ito!)

Nasa ibaba ang isang mabilis na paghahambing ng pag-turnover ng Mga Natanggap ng Colgate vs. P&G kumpara sa Unilever

- Tandaan namin na ang P&G Natatanggap na turnover ratio ay medyo mas mataas kaysa sa Colgate.

- Ang paglilipat ng Natanggap ng Unilever ay malapit sa Colgate.

pinagmulan: ycharts

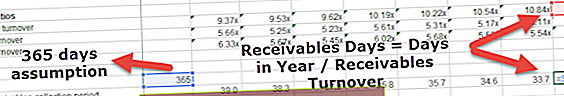

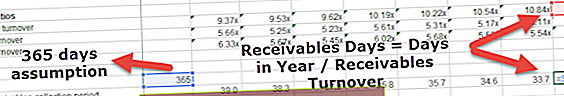

# 5 - Mga Natatanggap na Araw

Ano ang Mga Natatanggap na Araw?

Ang mga natatanging araw ay direktang naka-link sa Pag-turnover ng Mga Account na Mga Makatanggap. Ang mga natatanging araw ay nagpapahayag ng parehong impormasyon ngunit sa mga tuntunin ng isang bilang ng mga araw sa isang taon. Nagbibigay ito ng isang madaling maunawaan na sukat ng Mga Natanggap na Mga Araw ng Koleksyon.Maaari mong kalkulahin ang mga araw ng Natatanggap ng Account batay sa mga numero ng sheet sheet ng pagtatapos ng taon.

Gayunpaman, maraming mga analista ang ginustong gamitin ang average na mga numero ng matatanggap na sheet ng balanse upang makalkula ang average na panahon ng koleksyon. (isang tamang paraan ay ang paggamit ng average na sheet ng balanse)

Mga Formula ng Mga Nakatanggap na Araw ng Mga Account = Bilang ng Araw sa Taon / Pag-turnover ng Mga Nakatanggap ng AccountGawin natin ang nakaraang halimbawa at alamin ang Mga Natatanggap na Araw.

Kumuha tayo ng isang simpleng halimbawa ng Pagkalkula ng Mga Araw na Makatanggap,

Mga Pag-turnover sa Mga Nakatanggap ng Account = 4.0xBilang ng mga araw sa isang taon = 365

Mga Natatanggap na Araw = 365 / 4.0x = 91.25 araw ~ 91 araw

Ipinapahiwatig nito na tumatagal ng 91 araw para ma-convert ng kumpanya ang Mga Natatanggap sa Cash.

Pagpapakahulugan ng Analyst

- Ang bilang ng mga araw na kinunan ng karamihan sa mga analista ay 365; gayunpaman, ang ilang mga analista ay gumagamit din ng 360 bilang bilang ng mga araw sa isang taon. Karaniwan itong ginagawa upang gawing simple ang mga kalkulasyon.

- Ang mga natanggap na araw ng mga account ay dapat ihambing sa average na tagal ng kredito na inaalok ng kumpanya. Halimbawa, sa nabanggit na kaso, kung ang Panahon ng Credit na inaalok ng kumpanya ay 120 araw at tumatanggap sila ng cash sa loob lamang ng 91 araw, ipinapahiwatig nito na mahusay na kinokolekta ng kumpanya ang mga natanggap nito.

- Gayunpaman, kung ang inaalok na panahon ng kredito ay sinabi na 60 araw, pagkatapos ay maaari kang makahanap ng isang makabuluhang halaga ng mga nakaraang mga natanggap na account sa balanse, na malinaw na hindi mabuti mula sa pananaw ng kumpanya.

Mga Natatanggap na Araw - Halimbawa ng Pag-aaral ng Kaso ng Colgate

- Kalkulahin natin ang Mga Natatanggap na Araw para sa Colgate. Upang makalkula ang Mga Natatanggap na Araw, kumuha kami ng 365 araw na palagay.

- Dahil nakalkula na namin ang mga natanggap na turnover sa itaas, madali naming makakalkula ang mga tatanggap ng araw ngayon.

Ang mga natanggap na Araw o ang mga araw ng pagkolekta ng Karaniwang Mga Natanggap ay nabawasan mula sa paligid ng 40 araw noong 2008 hanggang 34 araw sa 2015.

Ang mga natanggap na Araw o ang mga araw ng pagkolekta ng Karaniwang Mga Natanggap ay nabawasan mula sa paligid ng 40 araw noong 2008 hanggang 34 araw sa 2015. - Nangangahulugan ito na ang Colgate ay gumagawa ng isang mas mahusay na trabaho ng pagkolekta ng mga matatanggap. Maaaring nagsimula silang magpatupad ng isang mas mahigpit na patakaran sa kredito.

# 6 - Pagsuri sa Ratio ng Inventory na Inventory

Ano ang pagtatasa ng Inventory Turnover Ratio?

Ang ibig sabihin ng Inventory Ratio kung gaano karaming beses na naibalik ang mga imbentaryo sa loob ng isang taon. Maaari itong kalkulahin sa pamamagitan ng pagkuha ng Gastos ng Mga Bagay na Nabenta at paghahati sa pamamagitan ng Imbentaryo. Formula ng Turnover ng Imbentaryo = Gastos ng Mga Produkto na Nabenta / Imbentaryo.

Kumuha tayo ng isang simpleng halimbawa ng Pagkalkula sa Ratio ng Inventory na Pagkalkula.

Nabenta ang Gastos ng Mga Produkto = $ 500Imbentaryo = $ 100

Ratio ng Turnover ng Imbentaryo = $ 500 / $ 100 = 5.0x

Ipinapahiwatig nito na sa panahon ng taon, ang imbentaryo ay ginagamit ng 5 beses at naibalik sa mga orihinal na antas.

Pagpapakahulugan ng Analyst

Maaari mong tandaan na kapag kinakalkula namin ang turnover na matatanggap, kumuha kami ng Sales (Credit Sales); gayunpaman, sa ratio ng turnover ng imbentaryo, kinuha namin ang Cost of Goods Sold. Bakit?

Ang dahilan ay kapag iniisip namin ang tungkol sa mga matatanggap, direkta itong nagmumula sa Sales na ginawa sa isang batayan sa kredito. Gayunpaman, ang ipinagbibiling Gastos ng Mga Produkto ay direktang nauugnay sa imbentaryo at dinala sa balanse na nagkakahalaga.

Upang makakuha ng isang madaling maunawaan na ito, maaari mong makita ang equation ng BASE.

B + A = S + EB = Panimulang Imbentaryo

A = Karagdagan sa Imbentaryo (mga pagbili sa loob ng taon)

S = Nabenta ang Gastos ng Mga Produkto

E = Enventory sa Pagtatapos

S = B + A - E

Tulad ng naitala namin mula sa nasa itaas na equation, ang Imbentaryo ay direktang nauugnay sa Gastos na Nabenta ng Mga Produkto.

Ratio ng Turnover ng Imbentaryo - Halimbawa ng Pag-aaral ng Kaso ng Colgate

- Kalkulahin natin ang Inventory Turnover Ratio ng Colgate. Tulad ng sa mga natanggap na paglilipat ng tungkulin, kinukuha namin ang average na imbentaryo para sa pagkalkula ng Inventory Turnover.

- Ang imbentaryo ng Colgate ay binubuo ng Raw material at supplies, isinasagawa, at natapos na kalakal.

- Ang paglilipat ng imbentaryo ng Colgate ay nasa saklaw na 5x-6x.

- Sa huling 3 taon, ang Colgate ay nakakita ng isang mas mababang ratio ng turnover ng imbentaryo. Nangangahulugan ito na ang Colgate ay tumatagal ng mas matagal upang maiproseso ang imbentaryo nito sa mga natapos na kalakal.

# 7 - Mga Araw na Imbentaryo

Ano ang Days Inventory?

Kinakalkula namin ang Ratio ng Inventory Turnover nang mas maaga. Gayunpaman, ginusto ng karamihan sa mga analista ang pagkalkula ng mga araw ng imbentaryo. Ito ay malinaw naman ang parehong impormasyon ngunit mas madaling maunawaan. Isipin ang Mga Araw ng Imbentaryo bilang ang tinatayang bilang ng mga araw na kinakailangan para sa imbentaryo upang ma-convert sa isang tapos na produkto.

Formula ng Mga Araw ng Imbentaryo = Bilang ng mga araw sa isang taon / Paglipat ng Imbentaryo.Kumuha tayo ng isang simpleng halimbawa ng Pagkalkula ng Inventory ng Mga Araw. Gagamitin namin ang dating halimbawa ng Inventory Turnover Ratio at kakalkulahin ang Mga Araw ng Imbentaryo.

Nabenta ang Gastos ng Mga Produkto = $ 500Imbentaryo = $ 100

Ratio ng Turnover ng Imbentaryo = $ 500 / $ 100 = 5.0x

Mga Araw ng Imbentaryo = 365/5 = 73 araw.

Ipinapahiwatig nito na ang Imbentaryo ay ginagamit bawat 73 araw sa isang average at naibalik sa mga orihinal na antas.

Pagpapakahulugan ng Analyst

- Maaari mo ring isipin ang mga araw ng imbentaryo bilang ang bilang ng mga araw na maaaring magpatuloy ang isang kumpanya sa paggawa nang hindi pinupunan ang imbentaryo nito.

- Dapat ding tingnan ng isang tao ang pattern ng pagiging pana-panahon kung paano ubusin ang imbentaryo, depende sa pangangailangan. Bihira na ang imbentaryo ay patuloy na natupok sa buong taon.

Mga Araw ng Imbentaryo - Halimbawa ng Pag-aaral ng Kaso ng Colgate

Kalkulahin natin ang mga araw ng paglilipat ng Imbentaryo para sa Colgate. Mga Araw ng Imbentaryo para sa Colgate = 365 / Paglipat ng Imbentaryo.

- Nakita namin na ang panahon ng pagproseso ng imbentaryo ay tumaas mula sa 64.5 araw noong 2008 hanggang sa paligid ng 70.5 araw sa 2015.

- Ipinapahiwatig nito na pinoproseso ng Colgate ang imbentaryo nito nang medyo mabagal kumpara sa 2008.

# 8 - Mga Pagbabayad na Nagbabayad ng Mga Account

Ano ang Bayad sa Pagbabayad na Mga Account?

Ang paglilipat ng bayad sa mga nagpapahiwatig ay nagpapahiwatig ng bilang ng mga beses na ang mga bayarin ay paikutin sa panahon. Pinakamahusay itong sinusukat laban sa mga pagbili dahil ang pagbili ay bumubuo ng mga account na maaaring bayaran.

Mga Formula ng Pagbabago sa Pagbabayad = Mga Pagbili / Mga Payable na AccountKumuha kami ng isang simpleng halimbawa ng pagkalkula ng Payable na Pagbabalik ng Mga Account. Mula sa Balance Sheet, bibigyan ka ng mga sumusunod -

Pagtatapos ng Imbentaryo = $ 500Panimulang Imbentaryo = $ 200

Nabenta ang Gastos ng Mga Produkto = $ 500

Mga Bayad na Account = $ 200

Sa halimbawang ito, kailangan muna nating alamin ang Mga Pagbili sa buong taon. Kung naalala mo ang equation ng BASE na ginamit namin kanina, madali kaming makakahanap ng mga pagbili.

B + A = S + E

B = Panimulang Imbentaryo

A = Mga Karagdagan o Pagbili sa loob ng taon

S = COGS

E = Enventory sa Pagtatapos

nakukuha natin, A = S + E - B

Mga Pagbili o A = $ 500 + $ 500 - $ 200 = $ 800

Payover Turnover = $ 800 / $ 200 = 4.0x

Pagpapakahulugan ng Analyst

- Ang ilang mga analista ay nagkamali ng pagkuha ng Cost of Goods Sold sa numerator ng account na ito na babayaran na formula ng paglilipat ng tungkulin.

- Mahalagang tandaan dito na ang Pagbili ay ang isa na humahantong sa Mga Bayad.

- Nauna naming nakita ang Sales ay maaaring maging Sales ng Cash at Credit. Gayundin, ang Mga Pagbili ay maaaring mga Pagbili ng Cash pati na rin ang Mga Pagbili ng Credit. Ang Mga Pagbili ng Cash ay hindi nagreresulta sa mga babayaran; ito lamang ang Mga Pagbili ng Credit na humahantong sa mga dapat bayaran sa Mga Account.

- Sa isip, dapat nating hanapin ang impormasyon sa Mga Pagbili ng Credit mula sa taunang ulat.

Mga Bayad na Pagbabayad sa Mga Account - Halimbawa ng Pag-aaral ng Kaso ng Colgate

Sa pag-aaral ng kaso ni Colgate, una naming nahanap ang Mga Pagbili. Mga Pagbili 2015 = COGS 2015 + Imbentaryo 2015 - Imbentaryo 2014

Kapag mayroon na kaming mga pagbili, mahahanap na natin ang nagbabayad na paglilipat ng bayad. Mangyaring tandaan na ginagamit namin ang average na mga account na babayaran upang makalkula ang ratio.

Napansin namin na ang Payable turnover ay nabawasan sa 5.50x noong 2015. Ipinapahiwatig nito na ang Colgate ay tumatagal ng medyo mas matagal upang magbayad sa mga tagapagtustos nito.

# 9 - Araw na Pagbabayad ng Pagsusuri sa Ratio

Ano ang pagsusuri sa Days Payable Ratio?

Tulad ng lahat ng iba pang mga ratio ng paglilipat ng tungkulin, ginusto ng karamihan sa mga analista na kalkulahin ang maraming mga intuitive na Araw na mababayaran. Ang mga nabayarang araw ay kumakatawan sa average na bilang ng mga araw na kinukuha ng isang kumpanya upang magbayad sa mga tagapagtustos nito.

Mga Formula na Araw ng Mga Bayad = Bilang ng Mga Araw sa isang taon / Pagbabayad ng PeraKumuha tayo ng isang simpleng halimbawa ng pagkalkula ng Mga Bayad na Araw. Gagamitin namin ang nakaraang halimbawa ng Mga Payable Turnover ng Mga Account upang hanapin ang Mga Bayad na araw.

Nauna naming kinakalkula ang Mga Bayad na Pagbabayad na Mga Account bilang 4.0xMga Bayad na Araw = 365/4 = 91.25 ~ 91 araw

Ipinapahiwatig nito na binabayaran ng kumpanya ang mga kliyente nito tuwing 91 araw.

Pagpapakahulugan ng Analyst

- Ang mas mataas na mga bayad na araw ng account, mas mabuti ito para sa kumpanya mula sa isang likidong pananaw.

- Ang mga araw na mababayaran ay maaaring maapektuhan ng pamanahon sa negosyo. Minsan ang isang negosyo ay maaaring mag-stock ng mga imbentaryo dahil sa paparating na ikot ng negosyo. Maaari nitong ibaluktot ang mga interpretasyon na ginagawa namin sa mga araw na babayaran kung hindi namin alam ang tungkol sa pana-panahon.

Mga Pagsusuri sa Payadong Ratio ng Mga Account - Halimbawa ng Pag-aaral ng Kaso ng Colgate

Kalkulahin natin ang Mga Payable na Mga Account para sa Colgate. Dahil nakalkula na namin ang Pag-turnover ng Mga Bayad, maaari naming kalkulahin ang Mga araw na babayaran = 365 / Pag-turnover ng Mga Payable.

Ang mga araw na mababayaran ay pare-pareho sa paligid ng 66 araw sa nakaraang 3 taon. Nangangahulugan ito na ang Colgate ay tumatagal ng halos 66 araw upang bayaran ang mga tagapagtustos nito.

# 10 - Siklo ng Conversion ng Cash

Ano ang Siklo ng Conversion ng Cash?

Ang ikot ng conversion ng cash ay ang kabuuang oras na kinuha ng firm upang i-convert ang mga cash outflow sa mga cash flow (return). Isipin ang Cash Conversion Cycle ay isang oras na kinuha ng isang kumpanya upang bumili ng mga hilaw na materyales, pagkatapos ay i-convert ang imbentaryo sa tapos na produkto at ibenta ang produkto at makatanggap ng cash at pagkatapos ay gawin ang kinakailangang bayad para sa mga pagbili.

Pangunahing depende ang ikot ng Conversion ng Cash sa tatlong mga variable - Mga Natatanggap na Araw, Mga Araw ng Imbentaryo, at Mga Bayad na Araw.

Formula ng Siklo ng Conversion ng Cash = Mga Natatanggap na Araw + Mga Araw ng Imbentaryo - Mga Bayad na ArawKumuha tayo ng isang simpleng halimbawa ng pagkalkula ng Siklo ng Conversion ng Cash,

Mga Natatanggap na Araw = 100 arawMga Araw ng Imbentaryo = 60 araw

Mga Bayad na Araw = 30 araw

Siklo ng conversion ng cash = 100 + 60 - 30 = 130 araw.

Pagpapakahulugan ng Analyst ng Cash Conversion

- Ito ay nangangahulugan ng bilang ng mga araw na ang pera ng kompanya ay natigil sa pagpapatakbo ng negosyo.

- Ang isang mas mataas na cycle ng pag-convert ng cash ay nangangahulugang mas matagal ang oras para makabuo ang cash ng firm.

- Gayunpaman, ang isang mas mababang cycle ng conversion ng cash ay maaaring matingnan bilang isang malusog na kumpanya.

- Gayundin, dapat na ihambing ng isa ang siklo ng pag-convert ng cash sa mga average ng industriya upang nasa mas mahusay na posisyon kaming magbigay ng puna sa mas mataas / mas mababang bahagi ng pag-ikot ng cash conversion.

Siklo ng Conversion ng Cash - Halimbawa ng Pag-aaral ng Kaso ng Colgate

- Siklo ng Conversion ng Cash ng Colgate = Mga Natatanggap na Araw + Mga Araw ng Imbentaryo - Mga Bayad na Araw

- Sa pangkalahatan, napansin namin na ang siklo ng pagkolekta ng cash ay nabawasan mula sa paligid ng 46 araw noong 2008 hanggang 38 araw sa 2015.

- Ipinapahiwatig nito na sa pangkalahatan, pinapabuti ng Colgate ang cycle ng pag-convert ng cash nito sa bawat taon.

- Napansin namin na ang panahon ng pagkolekta ng mga natanggap ay nabawasan sa pangkalahatan, na nag-ambag sa pagbaba ng ikot ng conversion ng cash.

- Bilang karagdagan, tandaan din namin na ang average na mga araw na mababayaran ay tumaas, na muling positibong nag-ambag sa siklo ng conversion ng cash.

- Gayunpaman, ang pagtaas ng mga araw ng pagpoproseso ng imbentaryo sa mga nagdaang taon ay negatibong nakaapekto sa siklo ng pag-convert ng cash nito.

Pagsusuri sa Ratio - Pagganap ng Pagpapatakbo

Ang mga ratios sa pagganap ng pagpapatakbo ay susubukan at sukatin kung paano gumaganap ang negosyo sa antas ng lupa at kasapatan, na bumubuo ng mga pagbabalik na nauugnay sa mga ipinakalat na assets.

Ang mga Ratio ng Pagganap ng Operating ay dalawang sub-nahahati ayon sa diagram sa ibaba

Mga Ratio ng Kahusayan sa Pagpapatakbo

# 11 - Pagsusuri sa Ratio ng Asset Turnover

Ano ang pagtatasa ng Asset Turnover Ratio?

Ang ratio ng turnover ng asset ay isang paghahambing ng mga benta sa kabuuang mga assets. Ang ratio na ito ay nagbibigay ng isang pahiwatig kung gaano kahusay ang mga assets na ginagamit upang makabuo ng mga benta.

Formula ng ratio ng Pag-turnover ng Asset = Kabuuang Benta / Mga AssetKumuha kami ng isang simpleng halimbawa ng pagkalkula ng Siklo ng Conversion ng Cash.

Pagbebenta ng Kumpanya A = $ 900 milyonKabuuang Mga Asset = $ 1.8 bilyon

Pag-turnover ng Asset = $ 900 / $ 1800 = 0.5x

Ipinapahiwatig nito na para sa bawat $ 1 ng mga assets, ang kumpanya ay bumubuo ng $ 0.5

Pagpapakahulugan ng Analyst

- Ang mga pag-turnover ng asset ay maaaring maging napakababa o napakataas, depende sa industriya na pinapatakbo nila.

- Ang pag-turnover ng assets ng firm ng Paggawa ay nasa mas mababang bahagi dahil sa isang malaking base ng asset kumpara sa isang kumpanya na nagpapatakbo sa sektor ng mga serbisyo (mas mababang mga assets).

- Kung ang firm ay nakakita ng malaki paglago ng mga assets sa isang taon o ang paglago ay pana-panahon, kung gayon ang analista ay dapat makahanap ng karagdagang impormasyon upang mabigyang kahulugan ang mga naturang numero.

Pagsusuri sa Ratio ng Asset Turnover - Halimbawa ng Pag-aaral ng Kaso ng Colgate

Pag-turnover ng Asset ng Colgate = Sales / Average AssetNapansin namin na ang Asset Turnover para sa Colgate ay nagpapakita ng isang pababang trend. Ang pag-turnover ng asset ay nasa 1.53x noong 2008; gayunpaman, bawat taon, ang ratio na ito ay sunud-sunod na nabawasan (1.26x noong 2015).

# 12 - Net Fixed Asset Turnover

Ano ang Net Fixed Asset Turnover?

Ang paglilipat ng Net Fixed Asset ay sumasalamin sa paggamit ng mga nakapirming mga assets (Plant ng Kagamitan at Kagamitan).

Net Fixed Asset Turnover Formula = Kabuuang Mga Benta / Net na Fixed AssetKumuha tayo ng isang simpleng halimbawa ng pagkalkula ng Net Fixed Asset Turnover.

Kabuuang Benta = $ 600Net Fixed Asset = $ 600

Net Fixed Asset Turnover = $ 600 / $ 600 = 1.0x

Ipinapahiwatig nito na para sa bawat $ na ginugol sa mga nakapirming assets, ang kumpanya ay makakalikha ng $ 1.0 sa mga kita.

Pagpapakahulugan ng Analyst

- Ang ratio na ito ay dapat mailapat sa mga sektor ng masinsinang kapital tulad ng Automobile, Manufacturing, Metal, atbp.

- Hindi mo dapat ilapat ang proporsyon na ito sa mga kumpanya na magaan ang pag-aari tulad ng Mga Serbisyo o batay sa Internet dahil ang mga Net Fixed assets ay talagang mababa at hindi makabuluhan mula sa isang pananaw sa pag-aaral.

- Ang numerong ito ay maaaring magmukhang pansamantalang masama kung ang firm ay kamakailan-lamang naidagdag sa kapasidad nito sa pag-asa ng mga benta sa hinaharap.

Net Fixed Asset Turnover - Halimbawa ng Pag-aaral ng Kaso ng Colgate

Net Fixed Asset Turnover ng Colgate = Sales / Average Net Fixed Asset (PPE, net)

Tulad ng Pag-turnover ng Aset, ang paglilipat ng netong Fixed asset ay nagpapakita rin ng isang pagtanggi na trend.

Ang paglilipat ng Net Fixed Asset ay nasa 5.0x noong 2008; gayunpaman, ang ratio na ito ay nabawasan sa 4.07x noong 2015.

# 13 - Pagbabago ng Equity

Ano ang Equity Turnover?

Ang paglilipat ng equity ay ang ratio ng Kabuuang Kita sa Equity Capital ng shareholder. Sinusukat ng ratio na ito kung gaano kahusay ang pag-deploy ng kumpanya ng equity upang makabuo ng mga benta.

Formula ng Ratio ng Pagbabago ng Equity = Kabuuang Equity ng Benta / shareholderKumuha tayo ng isang simpleng halimbawa ng pagkalkula ng Equity,

Kabuuang Benta = $ 600Equity ng shareholder = $ 300

Equity Turnover Ratio = $ 600 / $ 300 = 2.0x.

Ipinapahiwatig nito na ang kumpanya ay bumubuo ng $ 2.0 ng mga benta para sa bawat $ 1.0 ng equity ng shareholder.

Equity Turnover - Halimbawa ng Pag-aaral ng Kaso ng Colgate

Pag-turnover ng Colgate Equity = Pagbebenta / average na Equity ng shareholder

Tandaan namin na ayon sa kasaysayan, ang Colgate's Equity Turnover ay nasa saklaw na 6x-7x. Gayunpaman, tumalon ito sa 37.91x noong 2015.

Pangunahin ito dahil sa dalawang kadahilanan - a) Magbahagi ng programa ng buyback ng Colgate na nagreresulta sa pagbaba ng base ng Equity bawat taon. b) Naipon na pagkalugi na net ng mga buwis (ito ang mga pagkalugi na hindi dumadaloy sa pahayag ng kita).

Pagsusuri sa Ratio ng Kita sa Operating Profitability

Sinusukat ng Mga Ratio ng Kakayahang Magpatakbo kung gaano kalaki ang mga gastos sa mga benta at kung magkano ang kita na nabuo sa pangkalahatang negosyo. Sinusubukan naming sagutin ang mga katanungan tulad ng "magkano ang porsyento ng kita" o "Ang pagkontrol ba ng firm ang mga gastos nito sa pamamagitan ng pagbili ng imbentaryo atbp sa isang makatuwirang presyo?"

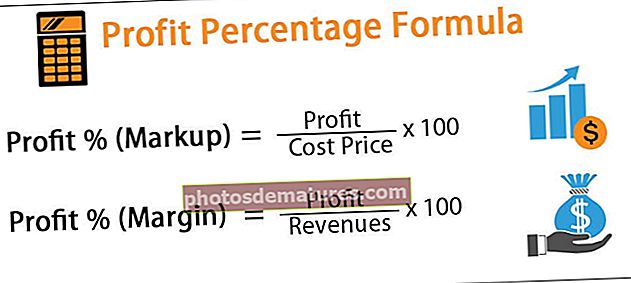

# 14 - Gross Profit Margin

Ano ang Gross Profit Margin?

Ang Gross Profit ay ang pagkakaiba sa pagitan ng mga benta at ng direktang gastos ng paggawa ng isang produkto o pagbibigay serbisyo. Mangyaring tandaan na ang mga gastos tulad ng mga overhead, buwis, interes ay hindi ibinawas dito.

Gross Margin Formula = (Benta - Mga Gastos ng Nabenta na Produkto) / Sales = Gross Profit / SalesKumuha tayo ng isang simpleng halimbawa ng pagkalkula ng Gross Margin,

Ipagpalagay mula sa Sales ng isang firm ay $ 1,000 at ang COGS nito ay $ 600Gross Profit = $ 1000 - $ 600 = $ 400

Gross Profit Margin = $ 400 / $ 1000 = 40%

Pagpapakahulugan ng Analyst

- Ang Gross Margin ay maaaring magkakaiba-iba sa pagitan ng mga industriya. Halimbawa, ang mga produktong digital na ipinagbibili sa online ay mayroong labis na Gross Margin kumpara sa isang kumpanya na nagbebenta ng mga laptop.

- Ang Gross margin ay lubos na kapaki-pakinabang kapag tiningnan natin ang mga makasaysayang kalakaran sa mga margin. Kung ang Gross Margin ay tumaas sa kasaysayan, maaaring ito ay dahil sa pagtaas ng presyo o pagkontrol sa mga direktang gastos. Gayunpaman, kung ang mga Gross margin ay nagpapakita ng isang bumababang kalakaran, maaaring ito ay dahil sa tumaas na kumpetisyon at samakatuwid ay nagreresulta sa nabawasan na presyo ng benta.

- Sa ilang mga kumpanya, ang mga gastos sa pamumura ay kasama rin sa Mga Direktang Gastos. Ito ay hindi tama at dapat ipakita sa ibaba ng Gross Profit sa Pahayag ng Kita.

Gross Margin - Halimbawa ng Pag-aaral ng Kaso ng Colgate

Kalkulahin natin ang Gross Margin ng Colgate. Ang Gross Margin ng Colgate = Gross Profit / Net Sales.

Mangyaring tandaan na ang pamumura na nauugnay sa mga pagpapatakbo sa pagmamanupaktura ay kasama rito Gastos ng Mga Operasyon (Colgate 10K 2015, pg 63)

Ang mga gastos sa pagpapadala at paghawak ay maaaring maiulat alinman sa Gastos ng Pagbebenta o Pagbebenta ng Pangkalahatan at Mga Gastos sa Admin. Gayunpaman, iniulat ni Colgate ang mga gastos na ito bilang bahagi ng Pagbebenta ng Pangkalahatan at Mga Gastos sa Admin. Kung ang mga naturang gastos ay kasama sa Gastos ng Pagbebenta, kung gayon ang Gross margin ng Colgate ay maaaring bumaba ng 770 bps mula 58.6% hanggang 50.9% at nabawasan ng 770bps at 750 bps noong 2014 at 2013, ayon sa pagkakabanggit.

mapagkukunan: - Colgate 10K 2015, pg 46

# 15 - operating margin ng kita

Ano ang Operating Profit Margin?

Ang kita sa pagpapatakbo o Mga Kita Bago ang Interes at Buwis (EBIT) ay sumusukat sa rate ng kita sa mga benta pagkatapos ng gastos sa pagpapatakbo. Ang kita sa pagpapatakbo ay maaaring isipin bilang "ilalim na linya" mula sa mga pagpapatakbo. Operating Profit Margin = EBIT / Sales

Kumuha tayo ng isang simpleng halimbawa ng pagkalkula ng Kita ng Operating Profit,

Gagamitin namin ang nakaraang halimbawa.Ipagpalagay mula sa Sales ng isang firm ay $ 1,000 at ang COGS nito ay $ 600

SG&A expense = $ 100

Pagbabawas ng halaga at Amortisasyon = $ 50

EBIT = Gross Profit - SG&A - D&A = $ 400 - $ 100 - $ 50 = $ 250

EBIT Margin = $ 250 / $ 1000 = 25%

Pagpapakahulugan ng Analyst

- Mangyaring tandaan na ang ilang mga analyst ay kumukuha ng EBITDA (Kumita bago ang pamumura ng interes sa buwis at amortisasyon) sa halip na EBIT bilang Operating Profit. Kung ganito, ipinapalagay nila na ang pamumura at amortisasyon ay mga gastos na hindi pagpapatakbo.

- Mas pinipili ng pinaka-analyst ang pagkuha ng EBIT bilang Operating Profit. Ang Operating Profit Margin ay karaniwang sinusubaybayan ng mga analista.

- Kailangan mong maging maingat sa katotohanan na maraming mga kumpanya ang nagsasama ng hindi paulit-ulit na mga item (mga nadagdag / pagkalugi) sa SG&A o iba pang mga gastos sa itaas ng EBIT. Maaari itong dagdagan o bawasan ang Mga EBIT Margin at ibalewala ang iyong makasaysayang pagsusuri.

Operating Margin Margin - Halimbawa ng Pag-aaral ng Kaso ng Colgate

Ang Kita sa Pagpapatakbo ng Colgate = EBIT / Net Sales.

Kasaysayan, ang Operating Profit ng Colgate ay nanatili sa saklaw na 20% -23%

Gayunpaman, noong 2015, ang EBIT Margin ng Colgate ay nabawasan nang malaki sa 17.4%. Pangunahin ito dahil sa pagbabago ng mga tuntunin sa accounting para sa entidad ng CP Venezuela (tulad ng ipinaliwanag sa ibaba)

- Nakakuha ang Colgate ng higit sa 75% ng kita mula sa labas ng Estados Unidos. Ang kumpanya ay nahantad sa mga pagbabago sa mga kondisyong pang-ekonomiya, pagkasumpungin ng mga rate ng palitan, at kawalan ng katiyakan sa politika sa ilang mga bansa.

- Kapag ang naturang bansa ay naging Venezuela, kung saan ang kapaligiran sa pagpapatakbo ay naging napaka-hamon para sa Colgate at kawalan ng katiyakan sa ekonomiya dahil sa malawak na pagbawas ng halaga ng palitan. Bilang karagdagan, dahil sa mga kontrol sa presyo, ang Colgate ay may isang pinaghihigpitan na kakayahang ipatupad ang pagtaas ng presyo nang walang pag-apruba ng gobyerno.

- Ang kakayahan ng Colgate na makabuo ng kita ay patuloy na negatibong naapektuhan ng mga mahirap na kundisyong geopolitical.

- Bilang isang resulta, epektibo mula Disyembre 31, 2015, ang Colgate ay hindi na kasama ang mga resulta ng CP Venezuela sa pinagsama-samang pahayag ng kita at nagsimulang accounting ng kanyang CP Venezuela na nilalang gamit ang Cost cost of accounting. Bilang resulta, ang kumpanya ay kumuha ng singil sa paunang buwis na $ 1.084 bilyon noong 2015.

- Nagresulta ito sa pagbawas sa Operating Margin ng Colgate noong 2015.

# 16 - Net Margin

Ano ang Net Margin?

Ang Net Margin ay karaniwang ang net effect ng pagpapatakbo pati na rin ang mga desisyon sa financing na kinuha ng kumpanya. Tinawag itong isang Net Margin sapagkat, sa numerator, mayroon kaming Net Income (Net ng lahat ng mga gastos sa pagpapatakbo, gastos sa interes pati na rin ang buwis)

Net Margin Formula = Net Income / SalesKumuha tayo ng isang simpleng halimbawa ng pagkalkula ng Net Margin; na nagpapatuloy sa aming dating halimbawa, EBIT = $ 250, Sales = $ 1000.

Ipinapalagay namin ngayon na ang interes ay $ 100, at ang mga buwis ay singil sa rate na 30% .EBIT = $ 250Interes = $ 100

EBT = $ 150

Mga Buwis = $ 45

Net Profit = $ 105

Net Profit Margin = $ 105 / $ 1000 = 10.5%

Pagpapakahulugan ng Analyst

- Tulad ng mga Gross margin, ang Net Margin ay maaari ding mag-iba nang husto sa mga industriya. Halimbawa, ang Retail ay isang napakababang negosyo sa margin (~ 5%), samantalang ang isang website na nagbebenta ng mga digital na produkto ay maaaring magkaroon ng isang Net Profit Margin na higit sa 40%.

- Ang Net Margin ay kapaki-pakinabang para sa paghahambing sa pagitan ng mga kumpanya sa loob ng parehong industriya dahil sa magkatulad na mga produkto at istraktura ng gastos.

- Ang Mga Net Profit margin ay maaaring magkakaiba ayon sa kasaysayan dahil sa pagkakaroon ng mga item na hindi paulit-ulit o mga item na hindi tumatakbo.

Net Margin - Halimbawa ng Pag-aaral ng Kaso ng Colgate

Tingnan natin ang Net Margin ng Colgate.

- Kasaysayan, ang Net Margin para sa Colgate ay nasa saklaw na 12.5% - 15%.

- Gayunpaman, nabawasan ito nang malaki sa 2015 hanggang 8.6%, pangunahing sanhi ng mga pagbabago sa CP Venezuela Accounting (mga kadahilanang inilarawan sa talakayan sa margin ng EBIT).

# 17 - Bumalik sa Kabuuang Mga Asset

Ano ang Return on Total Assets?

Ang Return on Assets o Return on Total Assets ay nauugnay sa mga kita ng firm sa lahat ng puhunan na namuhunan sa negosyo.

Dalawang mahahalagang bagay na dapat tandaan doon -

- Mangyaring tandaan na sa denominator, mayroon kaming Kabuuang Mga Asset, na karaniwang nangangalaga sa parehong Mga May-ari ng Utang at Equity.

- Gayundin, sa numerator, ang Mga Kita ay dapat na sumasalamin ng isang bagay na bago ang pagbabayad ng interes.

Kumuha tayo ng isang simpleng halimbawa ng Return on Total,

Ang Kumpanya A ay mayroong EBIT na $ 500 at Kabuuang Mga Asset = $ 2000Bumalik sa Kabuuang Mga Asset = $ 500 / $ 2000 = 25%

Ipinapahiwatig nito na ang kumpanya ay bumubuo ng Return on Total Asset na 25%.

Pagpapakahulugan ng Analyst

- Maraming mga analista ang gumagamit ng numerator bilang Net Income + Mga Gastos sa interes sa halip na EBIT. Karaniwan nilang binabawas ang mga buwis.

- Ang pagbalik sa Mga Asset ay maaaring maging mababa o mataas, depende sa uri ng industriya. Kung ang kumpanya ay nagpapatakbo sa isang sektor ng masinsinang kapital (Mabigat na Asset), kung gayon ang pagbabalik ng mga assets ay maaaring nasa mas mababang bahagi. Gayunpaman, kung ang kumpanya ay Asset Light (mga serbisyo o kumpanya sa internet), may posibilidad silang magkaroon ng mas mataas na Return on Assets.

Pagbabalik sa Kabuuang Mga Asset - Halimbawa ng Pag-aaral ng Kaso ng Colgate

Kalkulahin natin ngayon ang Return sa kabuuang Mga Asset ng Colgate. Ang Pagbabalik ni Colgate Sa Kabuuang Mga Asset = EBIT / Average na kabuuang mga assets

Ang Return ng Colgate sa kabuuang mga pag-aari ay bumababa mula pa noong 2010. Kamakailan, tumanggi ito sa pinakamababa sa 21.9%. Bakit?

Iimbestigahan natin ...

Ang dalawang kadahilanan ay maaaring mag-ambag sa pagbawas - alinman sa denominator, ibig sabihin, ang average na mga assets ay tumaas nang malaki, o ang Numerator Net Sales ay bumaba nang malaki.

Sa kaso ni Colgate, ang kabuuang mga assets ay nabawasan noong 2015. Iniwan kami nito na tingnan ang numero ng Net Sales.

Tandaan namin na ang pangkalahatang benta sa Net ay nabawasan ng hanggang 7% noong 2015.

Tandaan namin na ang pangunahing dahilan para sa mga benta ay bumababa para sa negatibong epekto dahil sa foreign exchange na 11.5%.

Gayunpaman, ang mga benta ng organikong Colgate ay tumaas ng 5% noong 2015.

# 18 - Bumalik sa Kabuuang Equity

Ano ang Return on total Equity?

Ang Return on Total Equity ay nangangahulugang ang rate ng return na nakuha sa Total Equity ng firm. Maaari itong maiisip ng mga kita sa dolyar na nabubuo ng isang kumpanya sa bawat pamumuhunan na dolyar ng Kabuuang Equity. Mangyaring tandaan Kabuuang Equity = Ordinaryong Capital + Nakareserba + Kagustuhan + MinorityInterests

Bumalik sa Kabuuang Formula ng Equity = Kita sa Net / Kabuuang EquityKumuha tayo ng isang simpleng halimbawa ng Return on Total Equity.

Kita sa Net = $ 50Kabuuang Equity = $ 500

Bumalik sa Kabuuang Equity = $ 50 / $ 500 = 10%

Ang pagbalik sa kabuuang equity ay 10%

Pagpapakahulugan ng Analyst

- Mangyaring tandaan na ang kita sa Net ay bago ang bayad sa kagustuhan at bayad ng minorya ay binayaran.

- Ang Mas Mataas na Pagbabalik sa Kabuuang Equity ay nagpapahiwatig ng isang mas mataas na pagbabalik sa mga stakeholder.

Bumalik sa Kabuuang Equity - Halimbawa ng Pag-aaral ng Kaso ng Colgate

- Ang Pagbabalik ng Colgate sa Kabuuang Equity = Net Income (bago ang pref dividends at minority interest) / average na kabuuang equity.

- Mangyaring tandaan na kunin ang Net na kita bago ang mga pagbabayad ng interes ng minorya sa Colgate. Ito ay dahil ginagamit namin ang kabuuang equity (kasama ang mga hindi kumokontrol na assets).

- Tandaan namin na ang Return on Total Equity ay tumalon sa 230.9%. Ito ay sa kabila ng katotohanang ang Net Income ay nabawasan ng 34% noong 2015.

- Ang resulta na ito ay kahit papaano ay walang katuturan dito at hindi maaaring ipakahulugan bilang Return On total Equity na magpapatuloy sa hinaharap.

- Ang pagbalik sa Kabuuang Equity ay tumalon lalo na dahil sa pagbawas ng denominator - Equity ng shareholder (pagtaas sa stock ng pananalapi dahil sa buyback at dahil din sa naipon na pagkalugi na dumadaloy sa Equity ng shareholder)

# 19 - Return on Equity o Return on Equity ng May-ari

Ano ang ROE?

Ang return on equity o Return on Ownity's Equity ay batay lamang sa equity ng karaniwang shareholder. Ang ginustong mga dividend at interes ng minorya ay ibabawas mula sa Net Income dahil sila ay isang priyoridad na paghahabol. Ang Return on equity ay nagbibigay sa amin ng Rate ng pagbabalik na nakuha sa Equity ng Karaniwang shareholder.

ROE o Return on Equity Formula = Net Income (pagkatapos ng pref dividends at minority interest) / Equity ng Karaniwang shareholderKumuha kami ng isang simpleng halimbawa ng pagkalkula ng ROE,

Kita sa Net = $ 50Kabuuang Equity = $ 500

Equity ng shareholder = $ 400

ROE (mga may-ari) = $ 50 / $ 400 = 12.5%

Ang ROE ng kumpanya ay 12.5%

Pagpapakahulugan ng Analyst

- Dahil ang katarungan ng karaniwang shareholder ay isang numero sa pagtatapos ng taon, ginugusto ng ilang analista ang pagkuha ng average na equity ng shareholder (average ng simula at year-end)

- Ang ROE ay maaaring isaalang-alang bilang isang ratio ng kakayahang kumita mula sa pananaw ng isang shareholder. Nagbibigay ito kung magkano ang mga pagbabalik na nabuo mula sa mga pamumuhunan ng shareholder, hindi mula sa pangkalahatang pamumuhunan ng kumpanya sa mga assets. (Mangyaring tandaan ang Kabuuang Pamumuhunan = Equity + shareholder ng shareholder na may kasamang Mga Kasalukuyang Pananagutan at Pangmatagalang Pananagutan)

- Ang ROE ay dapat na masuri sa loob ng isang tagal ng panahon (5 hanggang 10 taon na panahon) upang makakuha ng isang mas mahusay na larawan ng paglago ng kumpanya. Ang mas mataas na ROE ay hindi naipapasa nang direkta sa mga shareholder. Mas Mataas na ROE -> Mas Mataas na Mga Presyo ng Stock.

Pagkalkula ng ROE - Halimbawa ng Pag-aaral ng Kaso ng Colgate

Tulad ng Return on Total Equity, ang Return on Equity ay tumalon nang malaki sa 327.2% noong 2015.

Nangyari ito sa kabila ng pagbaba ng 34% sa Net Income noong 2015.

Ang Return on Equity ay tumalon din dahil sa pagbaba ng Equity ng shareholder dahil sa mas mababang base sa 2015. (mga dahilan tulad ng tinalakay nang mas maaga sa Return on Total Equity).

# 20 - Dupont ROE

Ano ang Dupont ROE?

Ang Dupont ROE ay walang anuman kundi isang pinalawig na paraan ng pagsulat ng isang formula na ROE. Hinahati nito ang ROE sa maraming mga ratios na sama-samang pantay-pantay ng ROE habang indibidwal na nagbibigay ng pananaw sa pinakamahalagang kataga sa pagtatasa ng ratio ng isang pahayag sa pananalapi.

Dupont ROE formula= (Net Income / Sales) x (Benta / Kabuuang Mga Asset) x (Kabuuang Mga Asset / Equity ng shareholder)

Ang pormula sa itaas ay walang iba kundi ang pormula ng ROE = Net Income / Equity ng shareholder.

Kumuha kami ng isang simpleng halimbawa ng pagkalkula ng Dupont ROE.

Kita sa Net = $ 50Benta = $ 500

Kabuuang Mga Asset = $ 200

Equity ng shareholder = $ 400

Gross Margin = Net Income / Sales = $ 50 / $ 500 = 10%

Pag-turnover ng Asset = Benta / Kabuuang Mga Asset = $ 500 / $ 200 = 2.5x

Pagkuha ng Asset = Kabuuang Asset / Equity ng shareholder = $ 200 / $ 400 = 0.5

Dupont ROE = 10% x 2.5 x 0.5 = 12.5%

Pagpapakahulugan ng Analyst

- Ang Dupont ROE na formula ay nagbibigay ng mga karagdagang paraan upang pag-aralan ang ROE ratio at tinutulungan kaming malaman ang isang dahilan para sa huling numero.

- Ang unang termino (Net Income / Sales) ay walang iba kundi ang Net Profit Margin. Alam namin na ang sektor ng Tingi ay nagpapatakbo sa isang mababang kita na margin; gayunpaman, ang mga kumpanya na batay sa produkto ng software ay maaaring gumana sa isang mataas na kita na margin.

- Ang pangalawang termino dito ay (Sales / Total Assets); karaniwang tinatawag naming term na ito bilang mga turnover ng Asset. Nagbibigay ito sa amin ng isang sukat ng kung gaano kahusay ang paggamit ng mga assets.

- Ang pangatlong termino dito ay (Kabuuang Mga Asset / Equity ng shareholder); tinawag namin ang ratio na ito bilang Asset Leverage. Nagbibigay ang Asset leverage ng pananaw sa kung paano maaaring pondohan ng kumpanya ang pagbili ng mga bagong assets. Ang mas mataas na Asset leverage ay hindi nangangahulugan na ito ay mas mahusay kaysa sa mababang multiplier. Kailangan nating tingnan ang kalusugan sa pananalapi ng kumpanya sa pamamagitan ng pagsasagawa ng isang buong pagsusuri ng ratio ng pahayag sa pananalapi.

Dupont ROE - Halimbawa ng Pag-aaral ng Kaso ng Colgate

Colgate Dupont ROE = (Net Income / Sales) x (Benta / Kabuuang Mga Asset) x (Kabuuang Mga Asset / Equity ng shareholder)Mangyaring tandaan na ang Net Income ay pagkatapos ng pagbabayad ng minority shareholder.

Gayundin, ang equity ng shareholder ay binubuo lamang ng mga karaniwang shareholder ng Colgate.

Napansin namin na ang paglilipat ng halaga ng asset ay nagpakita ng isang pagtanggi na takbo sa nakaraang 7-8 taon.

Ang kakayahang kumita ay tumanggi din sa nakalipas na 5-6 na taon.

Gayunpaman, hindi ipinakita ng ROE ang isang pagtanggi na takbo. Dumarami ito sa pangkalahatan. Dahil ito sa Financial Leverage (average na kabuuang mga assets / average total equity). Mapapansin mo na ang Financial Leverage ay nagpakita ng isang matatag na pagtaas sa nakaraang 5 taon at kasalukuyang nakatayo sa 30x.

Pagsusuri sa Panganib

Sinusuri ng pagsusuri sa peligro ang kawalan ng katiyakan ng kita para sa kompanya at para sa isang namumuhunan

Ang kabuuang mga panganib sa firm ay maaaring mabulok sa tatlong pangunahing mapagkukunan - 1) Panganib sa negosyo, 2) Pinansyal

Panganib 3) Panganib na Panganib sa Likido

Panganib sa Negosyo

Tinukoy ng Wikipedia bilang "ang posibilidad na ang isang kumpanya ay may mas mababa kaysa sa inaasahang kita o makaranas ng pagkalugi kaysa kumita." Kung titingnan mo ang pahayag sa kita, maraming mga item sa linya na nag-aambag sa panganib na makagawa ng pagkalugi. Sa kontekstong ito, tinatalakay namin ang tatlong uri ng mga panganib sa negosyo - Total Leverage, Operating Leverage, at Leverage sa Pinansyal.

# 21. Operating Leverage

Ano ang Operating Leverage?

Ang leverage ng pagpapatakbo ay ang pagbabago ng porsyento sa kita sa pagpapatakbo na may kaugnayan sa mga benta. Ang leverage ng pagpapatakbo ay isang sukatan kung gaano kasensitibo ang kita sa pagpapatakbo sa pagbabago ng mga kita.Mangyaring tandaan na ang higit na paggamit ng mga nakapirming gastos, mas malaki ang epekto ng pagbabago sa mga benta sa kita sa pagpapatakbo ng isang kumpanya.

Operating Leverage Formula =% pagbabago sa EBIT /% pagbabago sa Pagbebenta.Kumuha tayo ng isang simpleng halimbawa ng pagkalkula ng Operating Leverage.

Pagbebenta 2015 = $ 500, EBIT 2015 = $ 200Benta 2014 = $ 400, EBIT 2014 = $ 150

% pagbabago sa EBIT = ($ 200- $ 150) / $ 100 = 50%

% pagbabago sa Benta = ($ 500- $ 400) / $ 400 = 25%

Operasyon Leverage = 50/25 = 2.0x

Nangangahulugan ito na para sa Mga pagbabago sa kita ng pagpapatakbo ng 2% para sa bawat 1% pagbabago sa Pagbebenta.

Pagpapakahulugan ng Analyst

- Ang mas malaki ang naayos na mga gastos, mas mataas ang operating leverage.

- Sa pagitan ng lima hanggang sampung taon ng data ay dapat gamitin para sa pagkalkula ng Mga Operating Leverage.

Operating Leverage - Halimbawa ng Pag-aaral ng Kaso ng Colgate

- Ang Operating Leverage ng Colgate =% pagbabago sa EBIT /% pagbabago sa Pagbebenta

- Kinakalkula ko ang mga operating leverage para sa bawat taon mula 2008 - 2015.

- Ang leverage ng pagpapatakbo ng Colgate ay napaka-pabagu-bago ng saklaw mula sa 1x hanggang 5x (hindi kasama ang taong 2009, kung saan ang paglago ng benta ay halos 0%).

- Inaasahan na mas mataas ang leverage ng Operasyon ng Colgate dahil tandaan namin na ang Colgate ay gumawa ng mga makabuluhang pamumuhunan sa Pag-aari, halaman, at kagamitan pati na rin ang hindi madaling unawain na mga assets. Parehong ang mga pangmatagalang assets na ito ay umabot ng higit sa 40% ng kabuuang mga assets.

# 22. Puwersang Pinansyal

Ano ang Leverage sa Pinansyal?

Ang leverage sa pananalapi ay ang pagbabago ng porsyento sa Net profit na may kaugnayan sa Operating Profit. Sinusukat ng leverage ng pananalapi kung gaano sensitibo ang Kita sa Net sa pagbabago ng Kita sa Pagpapatakbo. Pangunahin ang leverage sa pananalapi mula sa mga desisyon sa financing (paggamit ng utang) ng kumpanya. Tulad ng operating leverage, ang mga nakapirming assets ay humantong sa mas mataas na leverage sa pagpapatakbo. Sa pinansiyal na leverage, ang paggamit ng utang pangunahin na nagdaragdag ng panganib sa pananalapi dahil kailangan nila upang mabayaran ang interes

Pormula sa Leverage sa Pinansyal =% pagbabago sa Net Income /% pagbabago sa EBITKumuha tayo ng isang simpleng halimbawa ng pagkalkula sa Pinansyal,

Net Income 2015 = $ 120, EBIT 2015 = $ 200Net Income 2014 = $ 40, EBIT 2014 = $ 150

% pagbabago sa EBIT = ($ 200- $ 150) / $ 100 = 50%

% pagbabago sa Net Income = ($ 120- $ 40) / $ 40 = 200%

Puwersang Pinansyal = 200/50 = 4.0x

Nangangahulugan ito na para sa mga pagbabago sa Net Income ng 4% para sa bawat 1% na pagbabago sa Operating Profit.

Pagpapakahulugan ng Analyst

- Ang mas malaki ang Utang, mas mataas ang leverage sa pananalapi.

- Sa pagitan ng lima hanggang sampung taon ng data ay dapat gamitin para sa pagkalkula ng Mga Leverage sa Pinansyal.

Colgate Case Study

Ang Leverage ng Pinansyal ng Colgate ay naging matatag sa pagitan ng 0.90x - 1.69x (hindi kasama ang numero ng pinansiyal na leverage sa pananalapi)

# 23. Kabuuang Pakinabang

Ano ang Total Leverage?

Ang kabuuang leverage ay ang pagbabago ng porsyento sa Net profit na may kaugnayan sa Sales nito. Kabuuang mga hakbang sa leverage kung gaano sensitibo ang Kita sa Net sa pagbabago ng Benta.

Kabuuang Formula ng Pagkilos =% pagbabago sa Net Profit /% pagbabago sa Pagbebenta= Operating Leverage x Pagkakamit sa Pinansyal

Kumuha tayo ng isang simpleng halimbawa ng pagkalkula ng Total Leverage,

Pagbebenta 2015 = $ 500, EBIT 2015 = $ 200, Net Income 2015 = $ 120Benta 2014 = $ 400, EBIT 2014 = $ 150, Net Income 2014 = $ 40

% pagbabago sa Benta = ($ 500- $ 400) / $ 400 = 25%

% pagbabago sa EBIT = ($ 200- $ 150) / $ 100 = 50%

% pagbabago sa Net Income = ($ 120- $ 40) / $ 40 = 200%

Kabuuang Leverage =% pagbabago sa Net Income /% pagbabago sa Sales = 200/25 = 8x.

Kabuuang Leverage = Operating Leverage x Pansamantalang Pagkilos = 2 x 4 = 8x (Kinakalkula ang Pagpapatakbo ng Pananalapi at Pinansyal na mas maaga)

Nagpapahiwatig ito para sa bawat 1% na pagbabago sa Sales, ang Net Profit ay gumagalaw ng 8%.

Pagpapakahulugan ng Analyst

Ang mas mataas na pagiging sensitibo ay maaaring dahil sa mas mataas na leverage sa pagpapatakbo (mas mataas na naayos na gastos) at mas mataas na leverage sa pananalapi (mas mataas na utang) 5-10 taon ng data ang dapat gawin upang makalkula ang kabuuang pagkilos.

Kabuuang Pakinabang - Halimbawa ng Pag-aaral ng Kaso ng Colgate

Tingnan natin ngayon ang Total Leverage ng Colgate.

- Ang leverage ng Operasyon ng Colgate ay mas mataas dahil tandaan namin na ang Colgate ay gumawa ng mga makabuluhang pamumuhunan sa Pag-aari, halaman, at kagamitan pati na rin ang hindi madaling unawain na mga assets.

- Gayunpaman, ang Financial Leverage ng Colgate ay medyo matatag.

Panganib sa Pananalapi

Ang panganib sa pananalapi ay ang uri ng peligro na pangunahing nauugnay sa panganib ng default sa utang ng kumpanya. Pinag-uusapan namin ang 3 uri ng mga ratio ng peligro sa pananalapi - Ratio ng Leverage, Ratio ng Saklaw ng Interes, at ratio ng DSCR.

# - 24. Leverage Ratio o Utang sa Equity Ratio

Ano ang Leverage Ratio?

Gaano karaming utang ang tinatrabaho ng firm na may kaugnayan sa paggamit nito ng equity? Ito ay isang mahalagang ratio para sa mga banker dahil nagbibigay ito ng kakayahan ng kumpanya na bayaran ang utang gamit ang sarili nitong kapital. Pangkalahatan, mas mababa ang ratio ng mas mahusay na ito. Kasama sa utang ang kasalukuyang utang + pangmatagalang utang.

Leula Ratio Formula = Kabuuang Utang (kasalukuyang + pangmatagalang) / Equity ng shareholderKumuha tayo ng isang simpleng halimbawa ng pagkalkula ng Leverage Ratio.

Kasalukuyang Utang = $ 100Pangmatagalang Utang = $ 900

Equity ng shareholder = $ 500

Leverage Ratio = ($ 100 + $ 900) / $ 500 = 2.0x

Pagpapakahulugan ng Analyst

- Ang isang mas mababang ratio ay karaniwang itinuturing na mas mahusay dahil nagpapakita ito ng mas malawak na saklaw ng asset ng mga pananagutan na may sariling kapital.

- Ang mga sektor ng masinsinang kapital sa pangkalahatan ay nagpapakita ng isang mas mataas na ratio ng utang sa equity (ratio ng leverage) kumpara sa sektor ng mga serbisyo.

- Kung ang ratio ng leverage ay tumataas sa paglipas ng panahon, maaari itong mapagpasyahan na ang firm ay hindi makakalikha ng sapat na cash flow mula sa mga pangunahing operasyon nito at umaasa sa panlabas na utang upang manatiling nakalutang.

Leverage Ratio - Halimbawa ng Pag-aaral ng Kaso ng Colgate

Leverage Ratio ng Colgate = (Kasalukuyang bahagi ng pangmatagalang utang + Pangmatagalang Utang) / Equity ng shareholder.

Napansin namin na ang ratio ng leverage ay tumataas mula noong 2009. Ang Utang sa Equity ay tumaas mula 0.98x noong 2009 hanggang 4.44x noong 2014. Gayundin, mangyaring tandaan na ang Equity Capital para sa 2015 ay negatibo, at samakatuwid, ang ratio ay hindi kinakalkula .

Tandaan namin na ang Debt Ratio noong 2014 ay 0.80.

Ang ratio ng leverage ay tumataas dahil sa dalawang kadahilanan -

Ang equity ng shareholder ay patuloy na bumababa sa mga nakaraang taon dahil sa pagbili muli ng mga pagbabahagi pati na rin ang naipon na pagkalugi na dumadaloy sa Equity ng shareholder.

Bilang karagdagan, tandaan namin na ang Colgate ay sistematikong nagdaragdag ng utang upang suportahan ang mga layunin ng diskarte sa istraktura ng kapital na pondohan ang negosyo at mga hakbangin sa paglago, pati na rin upang mabawasan ang peligro na naayos ang bigat na average na gastos ng kapital.

Colgate 10K, 2015 (pg 41)

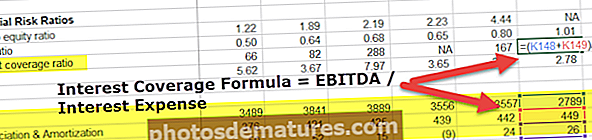

# 25. Ratio ng Saklaw ng Interes

Ano ang Ratio ng Saklaw ng Interes?

Ang ratio na ito ay nangangahulugan ng kakayahan ng firm na magbayad ng interes sa ipinapalagay na utang.

Formula ng Sakop ng Interes = EBITDA / Gastos sa interesMangyaring tandaan na ang EBITDA = EBIT + Depreciation & Amortization

Kumuha tayo ng isang simpleng halimbawa ng pagkalkula ng Ratio ng Saklaw ng Interes,

EBIT = $ 500Pagbabawas ng halaga at Amortisasyon = $ 100

Gastos sa Interes = $ 50

EBITDA = $ 500 + $ 100 = $ 600

Ratio ng Saklaw ng Interes = $ 600 / $ 50 = 12.0x

Pagpapakahulugan ng Analyst

- Ang mga capital intensive firm ay may mas mataas na pamumura at amortisasyon, na nagreresulta sa mas mababang operating profit (EBIT)

- Sa mga ganitong kaso, ang EBITDA ay isa sa pinakamahalagang hakbangin sapagkat ito ang halagang magagamit upang mabayaran ang interes (ang pamumura at amortisasyon ay isang gastos na hindi pang-cash).

- Ang mga mas mataas na ratio sa saklaw ng interes ay nagpapahiwatig ng isang mas malawak na kakayahan ng firm na bayaran ang mga interes nito.

- Kung ang saklaw ng interes ay mas mababa sa 1, kung gayon ang EBITDA ay hindi sapat upang mabayaran ang interes, na nagpapahiwatig ng paghahanap ng iba pang mga paraan upang ayusin ang mga pondo.

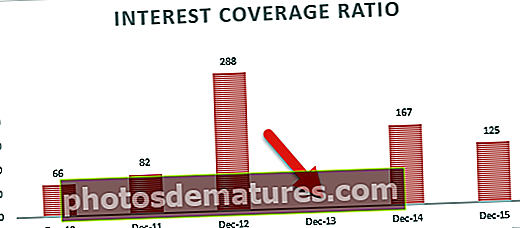

Ratio Coverage Ratio - Halimbawa ng Pag-aaral ng Kaso ng Colgate

Ratio ng Saklaw ng Interes ng Colgate = EBITDA / Gastos sa Interes.Mangyaring tandaan na ang mga gastos sa pamumura at halaga ng amortisasyon ay hindi ibinibigay sa pahayag ng kita. Kinuha ito mula sa mga pahayag ng Daloy ng Cash.

Gayundin, ang gastos sa interes na ipinakita sa Pahayag ng Kita ay ang net number (Gastos sa Interes - Kita sa Interes)

Ang Colgate ay may isang malusog na ratio ng saklaw ng interes. Mahigit sa 100x sa nakaraang dalawang taon.

Napansin din namin na noong 2013, ang Net Expense Gastos ay negatibo. Samakatuwid ang ratio ay hindi nakalkula.

# 26. Ratio Coverage ng Serbisyo sa Utang (DSCR)

Ano ang DSCR?

Sinasabi sa amin ng Ratio Service Coverage Ratio kung ang Kita sa Pagpapatakbo ay sapat upang mabayaran ang lahat ng mga obligasyon na nauugnay sa utang sa isang taon. May kasama rin itong mga pagbabayad na nakatuon sa pag-upa. Ang paglilingkod sa utang ay binubuo ng hindi lamang interes ngunit may ilang pangunahing bahagi din na binabayaran taun-taon.

Formula ng Sakop ng Serbisyo sa Utang = Kita sa Pagpapatakbo / Serbisyo ng Utang

Ang Operating Income ay walang iba kundi ang EBIT

Ang Serbisyo ng Utang ay Pangunahing Bayad + Mga Bayad sa Interes + Bayad sa Pag-upa

Kumuha tayo ng isang simpleng halimbawa ng pagkalkula ng DSCR,

EBIT = $ 500

Bayad sa Pribado = $ 125

Pagbabayad ng interes = $ 50

Mga Bayad sa Pag-upa = $ 25

Utang na Serbisyo = $ 125 + $ 50 +% 25 = $ 200

DSCR = EBIT / Utang Serbisyo = $ 500 / $ 200 = 2.5x

Pagpapakahulugan ng Analyst

- Ang isang DSCR na mas mababa sa 1.0 ay nagpapahiwatig na ang operating cash flow ay hindi sapat na sapat para sa Utang na Paglilingkod, na nagpapahiwatig ng mga negatibong daloy ng cash.

- Ito ay isang kapaki-pakinabang na matrix mula sa pananaw ng Bangko, lalo na kapag nagbibigay sila ng mga pautang laban sa pag-aari sa mga indibidwal.

DSCR - Halimbawa ng Pag-aaral ng Kaso ni Colgate

Ratio ng Saklaw ng Sakop ng Utang ng Colgate = Operating Kita ng Operasyon / UtangUtang na Serbisyo = Pangunahing Pagbabayad ng Utang + Pagbabayad ng interes + Mga Obligasyon sa Pag-upa

Para sa Colgate, nakukuha namin ang mga obligasyon sa serbisyo ng Utang mula sa mga ulat na 10K.

Colgate 10K 2015, pg 43.

Mangyaring tandaan na nakukuha mo ang pagtataya ng Serbisyo ng Utang sa 10K na mga ulat.

Para sa pag-alam ng makasaysayang Mga Bayad sa Serbisyo sa Utang, kailangan mong sumangguni sa 10Ks bago ang 2015.

Tulad ng nabanggit mula sa grap sa ibaba, nakikita namin na ang Debt Service Coverage Ratio o DSCR para sa Colgate ay malusog sa paligid ng 2.78.

Gayunpaman, medyo lumala ang DSCR sa nagdaang nakaraan.

Maaari kang mag-click dito para sa isang detalyadong, malalim na artikulo sa DSCR Ratio

Panlabas na Panganib sa Liquidity

# 27 - Pag-spread ng Bid-Ask

Ano ang Bid-Ask Spread?

Ang Bid-Ask Spread ay isang napakahalagang parameter na makakatulong sa amin na maunawaan kung paano maaapektuhan ang mga presyo ng stock ng pagbili o pagbebenta ng mga stock. Ang bid ay ang pinakamataas na presyo na nais bayaran ng mamimili

Itanong mo ay ang pinakamababang presyo kung saan ang nagbebenta ay nais na ibenta.

Kumuha tayo ng isang simpleng halimbawa ng pagkalkula ng Bid-Ask Spread.

Kung ang presyo ng bid ay $ 75 at ang humihiling na presyo ay $ 80, kung gayon ang pagkakalat ng bid-ask ay ang pagkakaiba sa pagitan ng humiling na presyo at ng presyo ng pag-bid. $ 80 - $ 75 = $ 5.Pagpapakahulugan ng Analyst

- Ang panlabas na pagkatunaw ng merkado ay isang mahalagang mapagkukunan ng peligro sa mga namumuhunan.

- Kung mababa ang pagkalat ng bid-ask, kung gayon ang mga namumuhunan ay makakabili o makapagbenta ng mga assets na may kaunting pagbabago sa presyo.

- Gayundin, ang isa pang kadahilanan ng panlabas na pagkatubig sa merkado ay ang halaga ng dolyar ng pagbabahagi na ipinagkakalakal.

Panlabas na Panganib sa Liquidity - Halimbawa ng Pag-aaral ng Kaso ng Colgate

Tingnan natin ang Colgate Bid-Ask Spread.Tulad ng naitala namin mula sa ibaba snapshot, Bid = 74.12 at Ask = $ 74.35

Spread ng Ask Ask = 74.35 - 74.12 = 0.23

pinagmulan: Yahoo Finance

pinagmulan: Yahoo Finance

# 28 - Dami ng Trading

Ano ang Dami ng Trading?

Ang dami ng kalakalan ay tumutukoy sa average na bilang ng mga pagbabahagi na ipinagpalit sa isang araw o sa loob ng isang tagal ng panahon. Kapag ang average na dami ng kalakalan ay mataas, nagpapahiwatig ito na ang stock ay may mataas na pagkatubig (maaaring madaling ipagpalit). Maraming mamimili at nagbebenta ang nagbibigay ng pagkatubig.

Kumuha tayo ng isang simpleng halimbawa ng Dami ng Trading.

Mayroong dalawang mga kumpanya - Company A at B.Ang average na dami ng pang-araw-araw na traded ng Kumpanya A ay 1000, at ng Kumpanya B ay 1 milyon.

Aling kumpanya ang mas likido? Malinaw na, ang kumpanya B, dahil maraming interes ng namumuhunan, at higit na ipinagpalit.

Pagpapakahulugan ng Analyst

- Kung ang dami ng kalakalan ay mataas, kung gayon ang mga namumuhunan ay magpapakita ng higit na interes sa stock na maaaring makatulong sa isang pagtaas sa presyo ng pagbabahagi.

- Kung ang dami ng kalakalan ay mababa, kung gayon mas kaunting mga namumuhunan ang magkakaroon ng interes sa mga stock. Ang nasabing stock ay magiging mas mura dahil sa ayaw ng mga namumuhunan na bumili ng mga naturang stock.

Dami ng Trading - Halimbawa ng Pag-aaral ng Kaso ng Colgate

Tingnan natin ang dami ng kalakalan ng Colgate. Tandaan namin mula sa talahanayan sa ibaba na ang dami ng ipinagpalit ni Colgate ay nasa 1.85 milyong pagbabahagi. Ito ay medyo likidong stock. mapagkukunan: pamumuhunan.com

mapagkukunan: pamumuhunan.com Pagsusuri sa Paglago