Daloy ng Cash mula sa Operations Ratio (Formula, Mga Halimbawa)

Ano ang Daloy ng Cash mula sa Operations Ratio?

Ang Daloy ng Cash mula sa Operations Ratio ay ang ratio na makakatulong sa pagsukat ng kasapatan ng cash na nabuo ng mga aktibidad sa pagpapatakbo na maaaring masakop ang mga kasalukuyang pananagutan at kinakalkula ito sa pamamagitan ng paghahati ng mga daloy ng cash mula sa mga pagpapatakbo ng kumpanya sa kabuuang mga kasalukuyang pananagutan. .

# 1 - Maramihang CFO Enterprise

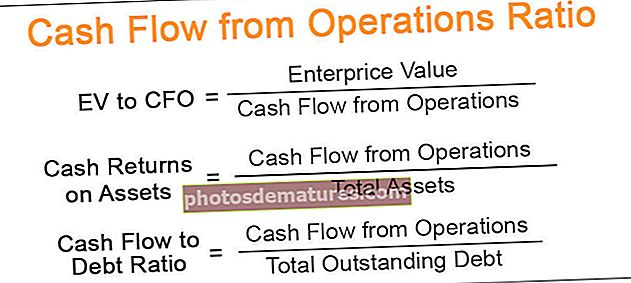

Ang EV hanggang CFO Formula ay kinakatawan bilang mga sumusunod,

EV hanggang CFO = Halaga ng Enterprise / Daloy ng Cash mula sa Mga OperasyonIsa pang mas tanyag at tumpak na pormula:

EV / CFO = (Kapitalisasyon sa Market + Natitirang Utang - Magagamit na Cash na may Firm) / Daloy ng Cash mula sa Mga Operasyon- Ang halaga ng enterprise, sa simpleng mga termino, ay ang kasalukuyang halaga ng merkado ng kompanya. Kinikilala nito ang gastos sa pagkakataon ng negosyo sa kasalukuyang punto ng oras. Ito ang kabuuan ng lahat ng mga assets at pananagutan na may karapatan ang firm. Ito ay isang napaka-pabagu-bagong halaga at maaaring mag-iba nang marami sa oras.

- Ito ay madalas na nalilito sa capitalization ng merkado ng mga nakalistang kumpanya, na sumasalamin lamang sa halaga ng karaniwang equity. Dahil sa komprehensibong halagang ibinibigay nito, ang halaga ng enterprise ay madalas na kapalit ng kabuuang halaga ng Enterprise.

- Ang daloy ng cash mula sa mga operasyon ay may kasamang cash mula sa pangunahing pagpapatakbo ng negosyo ng kumpanya.

Interpretasyon

- Maraming tulong ang CFO enterprise sa pagkalkula ng bilang ng mga taon na kukuha ng kompanya upang bilhin ang buong negosyo nito gamit ang cash flow na nabuo mula sa pangunahing mga aktibidad ng negosyo ng kompanya. Sa simpleng mga termino, kung gaano karaming oras ang kukuha ng firm upang bayaran ang lahat ng utang at iba pang mga pananagutan sa pamamagitan ng paggamit ng daloy ng cash ng mga operasyon nang hindi inilalagay ang anumang pagpigil sa mga assets ng kompanya. Ang pagtatasa na ito ay kapaki-pakinabang sa mga pagsasama-sama at pagkuha.

- Nakatutulong ang sukatang ito para sa mga namumuhunan sa paghahambing ng mga firm na nagpapatakbo sa isang katulad na negosyo. Mas mababa ang ratio, mas kaakit-akit ang firm para sa pamumuhunan.

Halimbawa ng Ev to CFO Formula

Isaalang-alang natin ang isang firm sa mga sumusunod na pampinansyal.

Gamit ang mga numero sa itaas, kalkulahin natin ang maraming CFO enterprise gamit ang mga equation sa itaas

((10,000,000 * 50) + 500,000 – 300,000) / 50,000,000

EV / CFO = 10.004

# 2 - Cash Returns sa Asset Ratio

Ang Cash Returns sa Asset Formula ay kinakatawan bilang mga sumusunod,

Mga pagbabalik ng cash sa Mga Asset = Daloy ng Cash mula sa Mga Operasyon / Kabuuang Mga Asset- Kabilang sa Kabuuang Mga Asset ang lahat ng mga assets at hindi lamang limitado sa mga nakapirming assets at maaaring makalkula nang direkta mula sa sheet ng balanse.

Interpretasyon

- Ang pagbabalik ng cash sa ratio ng asset ay isang mahalagang sukatan sa mga kumpanya ng intensive capital. Nakatutulong ito sa pagsusuri ng kondisyong pampinansyal ng kompanya, kung saan ang malalaking pamumuhunan sa mga assets tulad ng pagse-set up ng mga planta ng pagawaan at pagawaan, pagbili ng mga hilaw na materyales tulad ng malalaking pamumuhunan, dahil sa malaking halaga bawat transaksyon, ay maaaring baguhin ang mga pahayag sa pananalapi sa isang malaking sukat.

- Ito ay isang mahalagang sukatan upang makilala ang pagkakataon sa pamumuhunan at paghahambing ng mga firm na nagpapatakbo sa mga katulad na negosyo. Sa pangkalahatan, ang isang mas mataas na ratio ay mas mahusay kapag pinag-aaralan ang mga capital intensive firm tulad ng mga automaker o real estate firm.

- Huling ngunit ang pinakamahalagang katangian ng sukatang ito ay makakatulong ito sa pagtukoy kung gaano kahusay ang paggamit ng kompanya ng mga assets nito. Ang isang mas mataas na halaga ay maaaring kumbinsihin ang mga namumuhunan na ang firm ay may mahusay na kahusayan sa pagpapatakbo at maaaring patuloy na lumaki sa isang mahusay na tulin, sa paglaon ay nagbibigay ng mas mahusay na pagbabalik sa mga shareholder.

Halimbawa ng Cash Returns sa Asset Ratio

Isaalang-alang natin ang halimbawa ng isang automaker na may mga sumusunod na pananalapi.

Mga cash return sa mga assets = daloy ng cash mula sa mga operasyon / Kabuuang mga assets

= 500,000 $/ 100,000 $

Cash Returns sa Asset Ratio = 5

Nangangahulugan ito na ang automaker ay bumubuo ng isang cash flow na 5 $ sa bawat 1 $ ng mga assets na mayroon ito. Sa paghahambing nito sa iba pang mga automaker sa ekonomiya, maaaring makilala ng isang namumuhunan kung paano ang mga prospect ng paglago ng kompanya.

# 3 - Daloy ng Cash sa Ratio sa Utang

Ang Formula ng Daloy ng Cash to Debt Ratio ay kinakatawan bilang mga sumusunod,

Cash Flow to Debt Ratio = Cash Flow mula sa Mga Operasyon / Kabuuang Natitirang Utang- Kinakalkula ang kabuuang utang mula sa sheet ng balanse

Interpretasyon

- Bagaman medyo hindi makatotohanang at hindi praktikal para sa pamamahala ng isang firm na gamitin ang lahat ng operating cash flow nito upang bayaran ang natitirang utang, ang cash flow sa ratio ng utang ay nagbibigay ng isang kritikal na sukatan sa pag-aaral ng katayuang pampinansyal ng firm. Nagbibigay ito ng isang snapshot kung gaano karaming oras ang aabutin ng isang kompanya upang bayaran ang lahat ng utang nito gamit ang mga aktibidad sa pagpapatakbo-samakatuwid ay nagbibigay ng isang mahalagang instrumento sa pagkilala sa return on investment para sa kapwa shareholder at iba pang mga firm na naghahanap upang makuha ito.

- Bilang karagdagan sa pagkilala sa mga oportunidad sa paglago, makakatulong din ito sa mga namumuhunan na kilalanin kung ang kumpanya ay lubos na napakinabangan o hindi. Ang hakbang na ito ay maaaring maging kapaki-pakinabang para sa mga namumuhunan na hindi makipagsapalaran sa pagpapasya.

Halimbawa ng Cash Flow to Debt Ratio

Ipagpatuloy natin ang aming nakaraang halimbawa ng automaker sa mga sumusunod na pananalapi.

Gamit ang formula sa itaas, daloy ng cash sa ratio ng utang = 500,000 / 2,000,000

Cash Flow to Debt Ratio = .25 o 25%

# 4 - Ratio sa Paggasta sa Kapital

Kadalasang tinatawag na CF to capex ratio, ang ratio ng paggasta sa kapital ay sumusukat sa kakayahan ng isang kumpanya na bilhin ang mga pangmatagalang assets nito gamit ang cash flow na nabuo mula sa mga pangunahing aktibidad ng negosyo.

Ang Formula ng Ratio sa Paggasta sa Kapital ay kinakatawan ng mga sumusunod,

Capital Ratio ng Paggasta = Daloy ng Cash mula sa Mga Operasyon / Gastos sa Kapital.- Capital na ginugol ng pamamahala sa pagbuo ng pangmatagalang mga assets ng firm;

Interpretasyon

- Ang ratio ng paggasta ng kapital ay isang mahalagang sukatan para sa pangunahing mga analista dahil nakakatulong ito sa paghanap kung ang kumpanya ay undervalued o labis na pagpapahalaga. Sa halip na gamitin bilang isang indibidwal na ratio, pangunahing ginagamit ito upang ihambing ang mga katulad na firm sa isang ekonomiya.

- Mahalaga rin ang sukatang ito para sa pamamahala dahil nakakatulong ito sa kanila na makilala kung saan eksaktong pupunta ang cash flow ng firm. Alam ang data na ito, maaaring diskarte ng pamamahala para sa hinaharap at italaga ang pansin nito upang suriin ang mga proyektong masinsinang kapital tulad ng pag-set up ng isang bagong tanggapan o pagpapalawak ng isang pasilidad sa produksyon, paglulunsad ng isang bagong hanay ng mga produkto, o muling pagbubuo ng pag-set up ng pagpapatakbo.