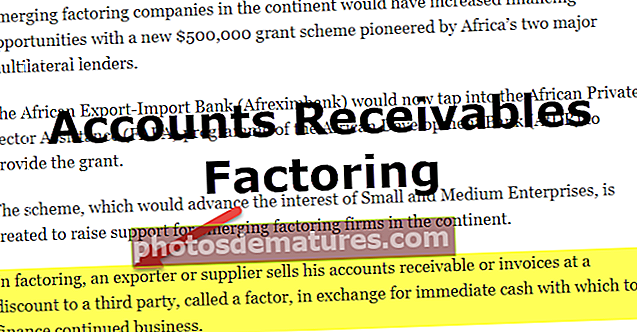

Mga Makatanggap na Factoring ng Mga Account (Mga Halimbawa) | Paano ito gumagana?

Ano ang Mga Makatanggap na Factoring ng Mga Account?

Ang Mga Maaaring Makatanggap na Factoring ng Mga Account, na kilala bilang Factoring, ay isang instrumento sa pananalapi na ginagamit ng mga negosyo para sa pagkalap ng mabilis na pera sa pamamagitan ng pagbebenta ng kanilang mga account na matatanggap sa isa pang dalubhasang kumpanya na kilala bilang "Factor." Kilala rin ito sa pangalan ng Invoice Factoring.

Paano Gumagana ang Mga Makatanggap na Mga Accounting ng Factoring?

Karaniwan, nagbebenta ang Negosyo ng mga kalakal at serbisyo sa mga customer nito alinman sa cash o sa kredito. Sa kaso ng kredito, ang Negosyo ay nagpapadala ng isang Invoice sa mga customer, na karaniwang ibinabalik sa negosyo ayon sa mga tuntunin ng kredito (magkakaiba-iba para sa negosyo hanggang sa negosyo at saklaw ng panahon mula 7 araw hanggang 180 araw at higit pa). Sa halip na maghintay para sa customer na magbayad sa mga takdang petsa (Tagal ng mga tuntunin sa kredito), maaaring ibenta ng isang negosyo ang mga account na matatanggap sa isang diskwento mula sa kanilang Halaga sa Mukha (Halaga ng Invoice) sa dalubhasang kumpanya na kilala bilang "Factor" at makatanggap ng cash kaagad

Sa ilalim ng Invoice Factoring ang diskwento (mga bayarin sa kadahilanan) na sisingilin ng mga kumpanyang ito ay nakasalalay sa maraming mga kadahilanan, katulad ng:

- Takdang petsa ng Natanggap (Ang mas mahahabang oras na frame ay mangangailangan ng higit pang mga bayarin sa kadahilanan kumpara sa isang mas maikling time frame).

- Ang industriya na pagmamay-ari ng negosyo.

- Ang pagiging karapat-dapat sa mga Customer sa Credit sa Negosyo;

- Koleksyon ng kasaysayan ng negosyo sa mga matatanggap nito;

- Halaga ng Invoice Factoring na itinalaga para sa pag-iingat.

- Uri ng Factoring-Recourse o Non-Recourse (Tinalakay nang detalyado sa ibaba). Kinakailangan ng Factor na hindi recourse na kumuha ng karagdagang peligro sa kredito na nagmumula sa mga hindi matatanggap na mga account na natanggap at samakatuwid ay humahantong sa mas maraming mga bayarin sa kadahilanan.

Benepisyo

- Nagbibigay ng agarang cash flow sa Negosyo;

- Tumutulong sa negosyo na ituon ang pansin sa mga serbisyo sa pag-render ng halaga habang ang abala sa pagkolekta ng pagbabayad ay alagaan ng Factor bilang kapalit ng mga bayarin sa Factor.

- Nagbibigay ng mapagkukunan ng pondo para sa negosyo na may mababang (o hindi) kasaysayan ng kredito bilang mga invoice ng diskwento ng mga kumpanya ng Invoice Factoring batay sa kasaysayan ng kredito ng Customer at hindi sa negosyo;

- Sa kaso ng Non Recourse Factoring (tinalakay nang detalyado sa ibaba), ang negosyo ay isang bantay mula sa pagkalugi kung may anumang magmumula sa mga Bad Debt (Hindi Makokolektang Mga Account na Makatanggap).

Mga uri ng Mga Makatanggap na Factoring ng Mga Account

Talakayin natin ang mga uri.

# 1 - Recourse Factoring

Sa ilalim ng pag-aayos ng Invoice Factoring na ito, ang maagang pagbabayad lamang ng mga invoice ang ibinibigay ng mga account na maaaring tanggapin ang mga kumpanya na nagtutuyak bilang kapalit ng Factor Bayad sa negosyo. Sa kaso ng anumang masamang utang na lumitaw sa isang mas huling petsa dahil sa hindi pagbabayad ng mga bayarin ng Customer na nagreresulta sa isang pagkawala, gagawing mabuti ng negosyo para sa mga natanggap na account na mga kumpanya na nagtutuon. Sa madaling salita, ang panganib sa kredito ay mananatili sa orihinal na negosyo, at sa hindi malamang kaganapan ng anumang pagkawala na lumitaw, gagawing mabuti ng negosyo ang anumang pagkawala sa salik. Sa ilalim nito, ang buong proseso ng pagkolekta ng utang ay alagaan ng mismong negosyo, at ang kadahilanan ay binabayaran ng Mga bayarin sa kadahilanan (na kung saan ay ang interes para sa pagsusulong ng pera laban sa invoice sa negosyo mula sa araw na ginawa ang pag-advance hanggang sa petsa ng pagbibigay ng negosyo sa factor ang pera).

Ang sumusunod na equation ay maaaring ipaliwanag ang pareho:

Halimbawa

Unawain natin ang kapareho ng isang halimbawa ng pagtukoy sa mga natanggap na account:

Ang Kumpanya A ay nagpapadala ng Rs 10000 na invoice sa mga customer nito upang mabayaran sa anim na buwan at isang kopya sa Factor nito, M / s X, bilang kapalit ng halagang Rs 8500. Sa takdang petsa (ibig sabihin, pagkatapos ng anim na buwan) binabayaran ng customer ang pera, at ang Kumpanya A ay nagpapadala ng Rs 10000 sa M / s XM / s X na sisingilin ng 10% na mga bayarin sa kadahilanan para sa halagang isinulong nito sa Kumpanya A at ibalik ang halaga ng balanse sa Kumpanya A.

- Ang halagang isinulong ng M / s X sa Kumpanya A: Rs 8500

- Nakuha ang Interes (Bayad sa Kadahilanan): 10% ng Rs 8500 = Rs 850

- Natanggap ang halaga ng invoice: Rs 10000

- Alinsunod dito, [10000- (8500 + 850)] = Rs 650

- Sa gayon ang Rs 650 ay babayaran ng M / s X (Factor) sa Kumpanya A pagkatapos na ibawas ang mga bayarin sa kadahilanan upang maayos ang transaksyon sa Kumpanya A.

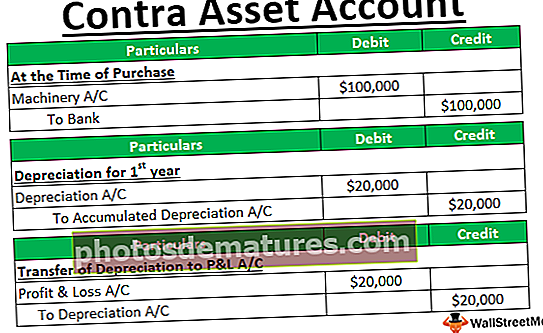

Ang pagpasok sa journal upang maitala ang pareho sa mga libro ng Company A ay:

# 2 - Non Recourse Factoring

Sa ilalim ng pag-aayos na ito, nagbebenta ang isang negosyo ng mga invoice nito sa salik at tumatanggap kaagad ng cash. Ang kadahilanan ay tumatagal ng lahat ng responsibilidad para sa pag-aralan ang pagiging karapat-dapat sa kredito ng customer, koleksyon ng pagbabayad sa takdang petsa at gayun din at pagkawala ng kredito na nagmumula sa account ng hindi pagbabayad ng customer (ang panganib sa kredito ay inililipat mula sa negosyo sa mga natanggap na account ng mga kumpanya).

Tulad ng maliwanag mula sa itaas, ang pag-iingat ng di-reklamo ay nagsasangkot ng higit na peligro at gastos sa pang-administratibo para sa kadahilanan at kadalasang mas mahal kumpara sa isang Recourse Factoring para sa negosyong gumagamit ng mga serbisyo ng Non-recourse factoring.

Halimbawa

Unawain natin ang kapareho ng pag-iingat ng mga natanggap na halimbawa ng account:

Ang Kumpanya A ay nagpapadala ng Rs 10000 na invoice sa mga customer nito upang mabayaran sa anim na buwan at isang kopya sa Factor nito, M / s X, bilang kapalit ng halagang Rs 8500. Sa takdang petsa (ibig sabihin, pagkatapos ng anim na buwan), M / s X nangongolekta ng pareho mula sa customer.

Konklusyon

Ang Mga Maaaring Makatanggap na Factoring ng Mga Account ay isang mapagkukunan ng mas mataas na gastos ng mga pondo at ginagamit ng higit sa mas maliit na mga kumpanya na walang partikular na malakas na kasaysayan ng kredito. Mayroong iba pang mga pagganyak na nasa likod din ng pagpili para sa tool na ito ng instrumento sa pananalapi dahil nakakatulong ito sa mga negosyo na ituon ang pansin sa lumalaking negosyo at maghatid ng mas maraming kliyente kaysa sa pagtuon sa abala sa pagkolekta ng pagbabayad, pagbutihin ang pag-ikot ng pag-convert ng cash, pag-aalis ng panganib sa kredito, upang pangalanan ang ilan. Gayunpaman, mahalagang banggitin na sa mga oras (partikular sa kaso ng Non-recourse Factoring), ang kadahilanan ay maaaring magbigay ng labis na presyon sa customer ng negosyo para sa pagbabayad, at maaari nitong saktan ang hinaharap na prospect ng negosyo sa firm sa mga customer na ito.