Marka ng Pamumuhunan (Kahulugan) | Mga halimbawa ng Rating ng Grado sa Pamumuhunan ng Grado

Kahulugan ng Marka ng Pamumuhunan

Ang marka ng pamumuhunan ay isang rating ng mga nakapirming kita na bono, bayarin, at tala ng mga ahensya ng pag-rate ng credit tulad ng Standard and Poor's (S&P), Fitch, at Moody's na nangangahulugang isang mababang peligro ng default. Tinutukoy ng rating ang pagiging karapat-dapat sa kredito ng mga kumpanya batay sa kanilang lakas at istraktura sa pananalapi, nakaraang data, at mga potensyal na paglago. Ang mga kumpanya na may mahusay na antas ng utang, pagbabayad ng utang, mahusay na potensyal na kumita, at paglago ay magkakaroon ng mahusay na mga rating ng kredito.

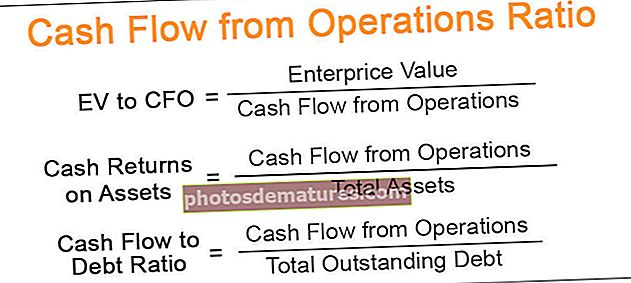

Ang mga marka sa pamumuhunan ay tumutulong sa mga namumuhunan sa proseso ng paggawa ng desisyon tungkol sa kung aling mga bono ang dapat mamuhunan. Natutukoy ng mga ahensya ng pag-rate ng kredito ang pagiging karapat-dapat sa kredito batay sa maraming mga kadahilanan tulad ng mga kita, daloy ng salapi, rasyon sa pagbabayad ng utang, ratio ng kita sa presyo, ratio ng leverage, at iba pang mga ratio ng pananalapi.

Ang mga rating ng bono ay hindi naayos at patuloy na nagbabago. Mayroong maraming mga kadahilanan dahil sa kung saan maaaring magbago ang rating, Halimbawa, pag-urong ng ekonomiya, posisyon sa pananalapi, mga problemang tukoy sa industriya, mga repormang pang-ekonomiya, pagbabago sa pandaigdigan, atbp. Kung ang ekonomiya ay dumadaan sa downtime o ang mga kumpanya ay nasa pagkabalisa sa pananalapi, pagkatapos ang mga kumpanya ay magkakaroon ng problema sa pagtugon sa mga obligasyong pampinansyal nito, at sa mga ganitong kaso ang pagbaba ng rating. Ang mga kumpanya na may mababang rating ay mas mahina dahil sa mga pagbabago sa ekonomiya, industriya, at regulasyon.

Sa kabilang banda, kapag ang ekonomiya ay nagpapalakas at mayroong maraming mga pagkakataon ng paglago at pagpapalawak, ang mga kumpanya ay makakalikha ng mahusay na daloy ng cash at masasalamin ang isang malakas na posisyon sa pananalapi at sa ganitong kaso, tataas ang mga rating ng kredito habang sila ay nasa mas mahusay posisyon upang bayaran ang utang at interes.

Rating ng Marka ng Pamumuhunan

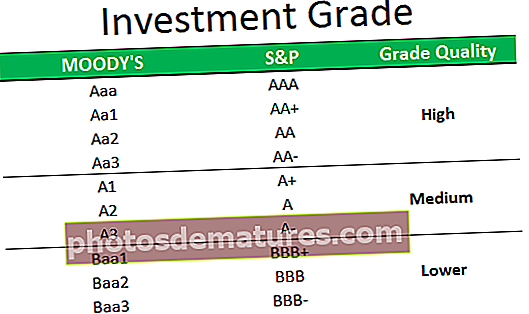

Ang mga rating ay inuri sa pagkakasunud-sunod mula sa pinakamahusay hanggang sa pinakamasama sa iba't ibang mga pattern ng iba't ibang mga ahensya.

Halimbawa - Gumagamit ang S&P ng malalaking titik sa pagkakasunud-sunod ng pinakamahusay na rating sa pinakamahirap. Sinusundan nito ang pattern ng AAA, AA, A, BBB, BB, B hanggang sa D. Ang mga bono na may mataas na kalidad ng kredito (AAA at AA) at katamtamang kalidad ng kredito (A at BBB) ay kilala bilang antas ng pamumuhunan. Ang mga bono na mayroong mababang marka ng kalidad ng kredito (BB, B, CCC, atbp.) Ay kilala bilang mga junk bond o hindi grade na pamumuhunan.

Ang mga bono sa sampah ay karaniwang magbubunga ng isang mas mataas na rate ng interes ngunit nasa isang mataas na peligro ng default. Ang iba't ibang mga ahensya ay gumagamit ng iba't ibang mga pagkakaiba-iba para sa mga credit rating.

Katulad din ng mix-grade na paggamit ng Moody na halo ng malaking titik at maliit na mga titik.

Halimbawa ng Grado sa Pamumuhunan

Alinsunod sa rating ng antas ng pamumuhunan ng S&P, ang mga sumusunod ay ilang mga na-rate na bono sa Estados Unidos

- Ang Kansas Dev Fin Auth (na-rate ng AAA)

- Hopkins Pub Schs (Isang na-rate)

- Willis North America Inc. (na-rate ang BBB)

- Michaels Stores Inc. (B na-rate)

Alinsunod sa rating ng marka ng pamumuhunan ng S&P, sa ibaba ay ilang mga na-rate na bono sa United Kingdom.

- Pagpopondo ng Towd Point Mortgage 2018 - Auburn 12 PLC (na-rate na AA)

- Mga Marka ng Korporasyon ng Lloyds Bank PLC (Isang na-rate)

- FCE Bank PLC (na-rate ang BBB)

Mga kalamangan ng Grado sa Pamumuhunan

- Ipinapahiwatig ng mga rating ng kredito ang peligro na nauugnay sa mga bono, bayarin, at tala. Kapaki-pakinabang para sa mga namumuhunan na magpasya kung angkop na mamuhunan ayon sa kanilang pagbabalik at kagustuhan sa panganib.

- Ang mga bono sa antas ng pamumuhunan ay nagbibigay ng mababang pagbabalik ngunit mayroon ding mababang peligro ng default. Pinag-iba-iba nila ang panganib sa isang portfolio dahil hindi sila naiugnay sa equity.

- Ang mga bono sa antas ng pamumuhunan ay nagbibigay ng isang mababang panganib ng default, ibig sabihin ikaw ay mas malamang na mawala ang iyong pera.

- Maaaring subaybayan ng mga namumuhunan ang pagbabago sa credit rating ng mga bono. Halimbawa, kung may isang drop mula sa BBB patungong BB nangangahulugan ito na ang mga bono ay muling naiuri sa katayuang junk bond. Bagaman ang drop ay isang antas lamang, matindi ang epekto at magkakaiba ang mga panganib.

- Ang mga namumuhunan ay maaaring magbenta ng isang mahusay na na-rate na bono at makakuha sa pamamagitan ng pagbebenta sa isang mas mataas na presyo. Katulad nito, sa mababang oras, makakabili sila ng mga bono kapag tumanggi ang presyo kung saan inaasahan nila ang isang pagtaas sa presyo.

Mga Dehadong pakinabang sa Baitang sa Pamumuhunan

- Mahalagang magsaliksik tungkol sa mga bono kung saan handa kang mamuhunan. Sa mga recession noong 2007-08, nakita na ang maling credit rating ay ibinigay sa mga kumpanya na nasa mataas na peligro ng default. Bihirang ngayon ngunit posible na ang mga kumpanya ay naglalabas ng maling cash flow at posisyon sa pananalapi upang makakuha ng magandang rating.

- Ang rating ay hindi isang real-time na kaganapan. Ang pagbabago sa rating ay karaniwang nangyayari pagkatapos ng paglitaw ng isang kaganapan at kung minsan ang mga kumpanya ay maaaring harapin ang mga hindi inaasahang mga kaganapan sa isang maikling panahon na maaaring makaapekto sa pagiging kredito nito sa isang mahabang panahon.

- Ang mga pagkakataong makahanap ng isang namumuhunan upang bumili ng iyong mga bono ay maaaring maging mahirap kapag ikaw ay nangangailangan ng cash.

Konklusyon

Ang mga bono sa antas ng pamumuhunan ay perpekto para sa mga namumuhunan na hindi nakakaiwas sa peligro at naghahanap ng matatag na kita. Angkop din ito para sa mga namumuhunan na nais na pag-iba-ibahin ang kanilang panganib sa portfolio. Ang mga nasabing bono ay mga bono sa rate ng mababang interes ngunit nagbibigay din ng mababang peligro sa default. Ang mga namumuhunan ay dapat na magkakaiba ng ilang mga bagay bago sila mamuhunan. Dapat silang mag-iba sa kung gaano katagal sila handang mamuhunan sa mga bono at alinsunod na piliin ang petsa ng pagkahinog ng mga bono. Ang iba pang mga kadahilanan na isasaalang-alang ay ang mga tuntunin sa bono, mga tuntunin sa pagbabayad, pagkalkula ng rate ng interes (naayos o lumulutang), posisyon sa pananalapi ng mga kumpanya, atbp.