Mga Uri ng Mga Pasilidad ng Credit | Panandalian at Pangmatagalang

Mga uri ng Mga Pasilidad sa Credit

Mayroong pangunahing dalawang uri ng mga pasilidad sa kredito; panandaliang at pangmatagalang, kung saan ang una ay ginagamit para sa nagtatrabaho mga kinakailangan sa kapital ng samahan kasama ang pagbabayad ng mga nagpapautang at bayarin, samantalang ang huli ay ginagamit upang matugunan ang mga kinakailangan sa paggasta sa kapital ng negosyo, na karaniwang pinopondohan sa pamamagitan ng mga bangko, pribadong pagkakalagay, at mga bangko.

Habang ang pagtataas ng equity (gamit ang IPO, FPO, o mababago ang seguridad) ay nananatiling isang pamamaraan upang makalikom ng mga pondo para sa isang kumpanya, maaaring mas gusto ng mga may-ari ng negosyo na itaas ang utang dahil makakatulong ito na mapanatili ang kanilang kontrol sa negosyo. Siyempre, ang desisyon na ito ay lubos na nakasalalay sa kasapatan ng mga daloy ng cash upang maibigay ang interes at mga pangunahing pagbabayad, at ang isang highly-levered na kumpanya ay maaaring maglagay ng isang pasanin sa mga pagpapatakbo ng kumpanya at sa presyo ng stock. Dahil dito, ang mga tuntunin sa pagbabayad, mga rate ng interes, collateral at ang buong proseso ng negosasyon ng bawat pautang ay mananatiling susi upang magawa ang diskarte sa kapital ng isang kumpanya.

Sa artikulong ito, tinatalakay namin ang iba't ibang mga uri ng mga pasilidad sa kredito at kanilang karaniwang paggamit sa kurso ng negosyo.

Dalawang Uri ng Mga Pasilidad sa Credit

Malawak, mayroong dalawang uri ng mga pasilidad sa kredito:

1) Mga panandaliang pautang, pangunahin para sa mga gumaganang pangangailangan sa kapital; at

2) Pangmatagalang mga pautang, kinakailangan para sa paggasta sa kapital (binubuo pangunahin sa pagbuo ng mga pasilidad sa pagmamanupaktura, pagbili ng makinarya at kagamitan, at mga proyektong pagpapalawak) o pagkuha (na maaaring i-bolt-on ibig sabihin mas maliit sa laki o maaaring makapagpabago ie maihahambing na laki) .

Panandaliang Pasilidad ng Credit

Ang panandaliang paghiram maaaring higit sa lahat ng mga sumusunod na uri:

# 1 - Cash credit at overdraft

Sa ganitong uri ng pasilidad sa kredito, ang isang kumpanya ay maaaring mag-withdraw ng mga pondo nang higit sa mayroon sa mga deposito nito. Mangangailangan ang borrower na bayaran ang rate ng interes na nalalapat lamang sa halagang labis na nakuha. Ang laki at rate ng interes na sisingilin sa pasilidad ng overdraft ay karaniwang isang pag-andar ng credit score (o rating) ng nanghihiram.

# 2 - Mga panandaliang pautang

Ang isang korporasyon ay maaari ring manghiram ng mga panandaliang pautang para sa mga kinakailangang kapital na nagtatrabaho, na kung saan ang tenor ay maaaring malimitahan hanggang sa isang taon. Ang ganitong uri ng pasilidad sa kredito ay maaaring o hindi ma-secure ang likas na katangian, nakasalalay sa marka ng kredito ng nanghihiram. Ang isang mas malakas na nanghihiram (karaniwang isang kategorya ng marka ng pamumuhunan) ay maaaring makahiram sa isang hindi sigurado na batayan. Sa kabilang banda, ang isang borrower na hindi pang-pamumuhunan ay maaaring mangailangan ng pagbibigay ng collateral para sa mga pautang sa anyo ng mga kasalukuyang assets tulad ng mga natanggap at imbentaryo (sa pag-iimbak o pagbiyahe) ng nanghihiram. Maraming malalaking mga korporasyon din ang nanghihiram ng mga umiikot na pasilidad sa kredito, kung saan maaaring humiram at bayaran ang kumpanya ng isang nagpapatuloy na batayan sa loob ng isang tinukoy na halaga at tenor. Maaari itong umabot ng hanggang sa 5 taon, at nagsasangkot ng bayad sa pangako at bahagyang mas mataas ang rate ng interes para sa mas mataas na kakayahang umangkop kumpara sa tradisyonal na mga pautang (na hindi pinupunan pagkatapos mabayaran ang mga pagbabayad).

Ang pasilidad ng panghuhiram na base ay isang ligtas na form ng panandaliang pasilidad sa pautang na ibinibigay pangunahin sa mga kumpanya ng kalakalan ng mga kalakal. Siyempre, ang ratio ng utang sa halaga, ibig sabihin, ang ratio ng halagang ipinahiram sa halaga ng pinagbabatayan na collateral ay laging pinapanatili ng mas mababa sa isa, sa isang lugar sa paligid ng 75-85%, upang makuha ang peligro ng isang posibleng pagtanggi sa halaga ng ang mga assets

# 3 - Pananalapi sa kalakalan

Ang ganitong uri ng pasilidad sa kredito ay mahalaga para sa isang mahusay na siklo ng conversion ng cash ng isang kumpanya, at maaaring maging sa mga sumusunod na uri:

- Kredito mula sa mga tagapagtustos: Ang isang tagapagtustos ay karaniwang mas komportable sa pagbibigay ng kredito sa mga customer nito, kung kanino ito mayroong matibay na ugnayan. Ang negosasyon ng mga tuntunin sa pagbabayad sa supplier ay lubhang mahalaga upang ma-secure ang isang kumikitang transaksyon. Ang isang halimbawa ng termino sa pagbabayad ng tagapagtustos ay "2% 10 Net 45", na nangangahulugang ang presyo ng pagbili ay inaalok sa isang 2% na diskwento ng tagapagtustos kung babayaran sa loob ng 10 araw. Bilang kahalili, kakailanganin ng kumpanya na bayaran ang buong tinukoy na presyo ng pagbili ngunit magkakaroon ng kakayahang umangkop upang pahabain ang pagbabayad ng 35 pang araw.

- Mga Sulat ng Kredito: Ito ay isang mas ligtas na paraan ng kredito, kung saan ginagarantiyahan ng isang bangko ang pagbabayad mula sa kumpanya sa tagapagtustos. Ang nag-isyu na bangko (ibig sabihin ang bangko na naglalabas ng liham ng kredito sa tagapagtustos) ay nagsasagawa ng sarili nitong nararapat na pagsisikap at karaniwang humihiling ng collateral mula sa kumpanya. Mas gugustuhin ng isang tagapagtustos ang pag-aayos na ito, dahil makakatulong ito na tugunan ang isyu ng panganib sa kredito patungkol sa customer nito, na maaaring matagpuan sa isang hindi matatag na rehiyon.

- I-export ang kredito: Ang form na ito ng pautang ay ibinibigay sa mga exporters ng mga ahensya ng gobyerno upang suportahan ang paglago ng pag-export.

- Pag-eensayo: Ang factoring ay isang advanced na paraan ng paghiram, kung saan ibinebenta ng kumpanya ang mga account na maaaring tanggapin sa ibang partido (tinatawag na factor) sa isang diskwento (upang mabayaran ang paglilipat ng panganib sa kredito). Ang pag-aayos na ito ay maaaring makatulong sa kumpanya na alisin ang mga natanggap mula sa sheet ng balanse nito, at maaaring maghatid upang punan ang mga pangangailangan sa cash nito.

Pangmatagalang Pasilidad ng Credit

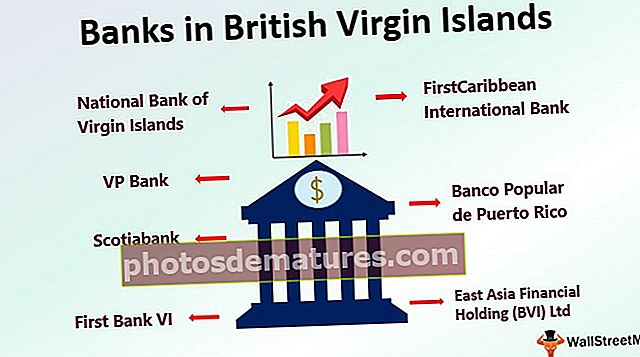

Ngayon, tingnan natin kung gaano karaniwang nakaayos ang mga pangmatagalang pasilidad ng kredito. Maaari silang hiramin mula sa maraming mapagkukunan - mga bangko, pribadong paglalagay, at mga merkado ng kapital, at nasa magkakaibang antas sa isang default na talon sa pagbabayad.

# 1 - Mga pautang sa bangko

Ang pinakakaraniwang uri ng pangmatagalang pasilidad sa kredito ay isang term loan, na tinukoy ng isang tukoy na halaga, tenor (na maaaring mag-iba mula 1-10 taon) at isang tinukoy na iskedyul ng pagbabayad. Ang mga pautang na ito ay maaaring ma-secure (karaniwan para sa mga nangungutang nang may mas mataas na peligro) o hindi nasiguro (para sa mga nanghiram sa antas ng pamumuhunan), at sa pangkalahatan ay nasa mga lumulutang na rate (ibig sabihin ay kumalat sa LIBOR o EURIBOR). Bago magpahiram ng isang pangmatagalang pasilidad, ang isang bangko ay nagsasagawa ng malawak na nararapat na pagsisikap upang matugunan ang panganib sa kredito na hiniling sa kanila na ipagpalagay na binigyan ng pangmatagalang tenor. Sa pinataas na kasipagan, ang mga term loan ay may pinakamababang gastos kasama ng iba pang pangmatagalang utang. Ang angkop na pagsisikap ay maaaring kasangkot sa pagsasama ng mga tipan tulad ng sumusunod:

- Pagpapanatili ng mga ratio ng leverage at saklaw ng mga saklaw, kung saan maaaring hilingin ng bangko sa korporasyon na panatilihin ang Utang / EBITDA na mas mababa sa 0x at EBITDA / Interes na higit sa 6.0x, sa gayong paraan ay hindi tuwirang paghihigpit sa korporasyon mula sa pagkuha ng karagdagang utang na lampas sa isang tiyak na limitasyon.

- Pagbabago ng probisyon sa pagkontrol, na nangangahulugang ang isang tinukoy na bahagi ng term loan ay dapat bayaran, sakaling ang kumpanya ay makuha ng ibang kumpanya.

- Negatibong pangako, na pumipigil sa mga manghiram na mangako ng lahat o isang bahagi ng mga pag-aari nito para sa pag-secure ng karagdagang mga pautang sa bangko (kahit na para sa pangalawang lien), o pagbebenta ng mga assets nang walang pahintulot.

- Pinaghihigpitan ang mga pagsasama-sama at pagkuha o ilang mga capex

Ang term loan ay maaaring may dalawang uri - Term Loan A "TLA" at Term Loan B "TLB". Ang pangunahing pagkakaiba sa pagitan ng dalawa ay ang iskedyul ng amortization - Ang TLA ay na-amortize nang pantay-pantay sa loob ng 5-7 taon, habang ang TLB ay na-amortize nang nominally sa mga paunang taon (5-8 taon) at nagsasama ng isang malaking pagbabayad ng bala sa huling taon. Tulad ng iyong nahulaan nang tama, ang TLB ay medyo mas mahal sa Kumpanya para sa bahagyang tumaas na tenor at panganib sa kredito (dahil sa huli na pagbabayad ng punong-guro).

# 2 - Mga Tala

Ang mga uri ng pasilidad sa kredito ay tinataas mula sa pribadong paglalagay o mga merkado ng kapital at karaniwang likas na walang seguridad. Upang mabayaran ang pinahusay na peligro sa kredito na gustong kunin ng mga nagpapahiram, mas mahal sila para sa kumpanya. Samakatuwid, sila ay isinasaalang-alang lamang ng korporasyon kapag ang mga bangko ay hindi komportable sa karagdagang pagpapautang. Ang ganitong uri ng utang ay karaniwang napapailalim sa mga pautang sa bangko, at mas malaki sa tenor (hanggang 8-10 taon). Ang mga tala ay karaniwang pinaninindigan kapag ang nanghihiram ay maaaring itaas ang utang sa mas murang mga rate, gayunpaman, nangangailangan ito ng parusa sa prepayment sa anyo ng pagbabayad na "buo" bilang karagdagan sa pangunahing pagbabayad sa nagpapahiram. Ang ilang mga tala ay maaaring dumating sa isang pagpipilian sa pagtawag, na nagpapahintulot sa nanghihiram na i-prepay ang mga tala na ito sa loob ng isang tinukoy na tagal ng panahon sa mga sitwasyon kung saan mas madali ang muling pagpipinansyang may mas murang utang. Ang mga tala na may mga pagpipilian sa pagtawag ay medyo mas mura para sa nagpapahiram ibig sabihin ay sisingilin sa mas mataas na mga rate ng interes kaysa sa mga regular na tala.

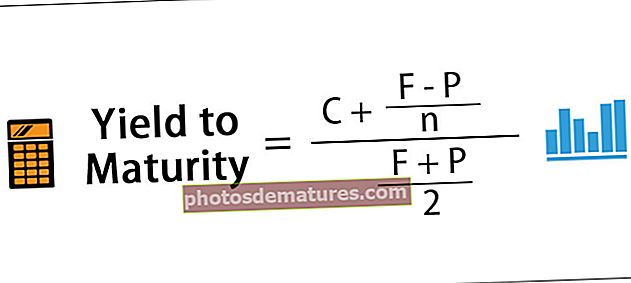

# 3 - Mezzanine debt

Ang utang sa financing ng Mezzanine ay isang halo sa pagitan ng utang at equity at ranggo na huling sa pagbabayad ng default na talon. Ang utang na ito ay ganap na walang seguridad, nakatatanda lamang sa mga karaniwang pagbabahagi, at mas bata sa iba pang utang sa istraktura ng kapital. Dahil sa pinahusay na peligro, nangangailangan sila ng rate ng pagbabalik na 18-25% at ibinibigay lamang ng pribadong pondo ng equity at hedge, na karaniwang namumuhunan sa mas mapanganib na mga assets. Ang istrakturang tulad ng utang ay nagmula sa interes ng cash pay, at isang kapanahunan mula sa 5-7 taon; samantalang ang istrakturang tulad ng equity ay nagmula sa mga warrants at bayad na in-kind (PIK) na nauugnay dito. Ang PIK ay isang bahagi ng interes, na sa halip na magbayad ng pana-panahon sa mga nagpapahiram, ay idinagdag sa punong halaga at binabayaran lamang sa kapanahunan. Ang mga warrants ay maaaring sumaklaw sa pagitan ng 1-5% ng kabuuang kabisera ng equity at nagbibigay sa mga nagpapahiram ng pagpipilian upang bumili ng stock ng kumpanya sa isang paunang natukoy na mababang presyo, kung sakaling positibo na tingnan ng nagpautang ang trajectory ng paglago ng kumpanya. Ang mezzanine debt ay karaniwang ginagamit sa isang leveraged na sitwasyon sa pagbili, kung saan ang isang pribadong namumuhunan sa equity ay bibili ng isang kumpanya ng mas mataas na utang hangga't maaari (kumpara sa equity), upang ma-maximize ang mga pagbalik nito sa equity.

# 4 - Securitization

Ang ganitong uri ng pasilidad sa kredito ay halos kapareho sa pag-iingat ng mga natanggap na nabanggit kanina. Ang pagkakaiba lamang ay ang pagkatubig ng mga assets at mga kasangkot na institusyon. Sa pag-iingat, ang isang institusyong pampinansyal ay maaaring kumilos bilang isang "kadahilanan" at bumili ng mga natanggap sa kalakalan ng Kumpanya; gayunpaman, sa securitization, maaaring mayroong maraming mga partido (o mamumuhunan) at mas mahahabang natanggap na mga natanggap. Ang mga halimbawa ng mga securitized assets ay maaaring mga credit card na matatanggap, mga natanggap na mortgage, at mga hindi gumaganap na assets (NPA) ng isang pampinansyal na kumpanya.

# 5 - Bridge loan

Ang isa pang uri ng pasilidad sa kredito ay isang pasilidad sa tulay, na karaniwang ginagamit para sa M&A o mga layunin sa pagtatrabaho ng kapital. Ang isang pautang sa tulay ay karaniwang likas na panandalian (hanggang sa 6 na buwan), at hiniram para sa isang pansamantalang paggamit, habang naghihintay ang kumpanya ng pangmatagalang financing. Maaaring bayaran ang utang sa tulay, gamit ang mga pautang sa bangko, tala, o kahit finance financing, kung ang mga merkado ay nakabubuti sa pagtaas ng kapital.

Bilang pagtatapos, kailangang magkaroon ng balanse sa pagitan ng istraktura ng utang ng kumpanya, kapital ng equity, panganib sa negosyo at mga prospect ng paglago sa hinaharap ng isang kumpanya. Nilalayon ng maraming pasilidad sa kredito na maitali ang mga aspetong ito para gumana nang maayos ang isang kumpanya.