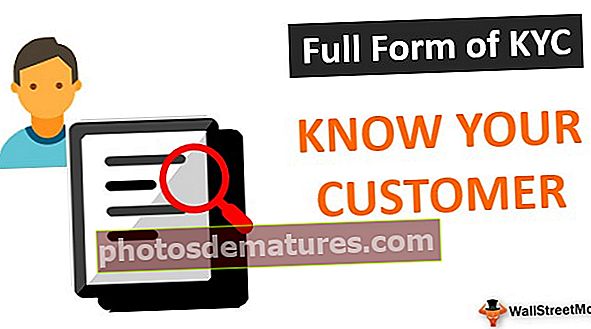

Buong Form ng KYC (Alamin ang Iyong Customer) | Paano ito gumagana?

Buong Porma ng KYC - ALAMIN ANG IYONG CUSTOMER

Ang KYC ay isang buong anyo ng tatlong mga salitang salita na nangangahulugang ALAMIN ANG IYONG CUSTOMER. Minsan, tinutukoy din ito bilang ALAMIN ANG IYONG CLIENT.

Alamin ang iyong customer ay isang pamantayan na proseso na dala ng isang entity upang ma-verify at matukoy ang pagkakakilanlan ng mga prospective na bagong pakikipag-ugnayan o kliyente. Ito ay kahalili na ginagamit din upang masuri ang saklaw ng mga ugnayan sa negosyo.

Layunin

- Nagtatrabaho ito upang mapabilis ang komprehensibong mga pagsusuri sa background.

- Ito ay isang pamantayan sa pamantayan na ginagamit upang masukat ang mga kinakailangan at hangarin ng kliyente.

- Nasusuri ito kung lehitimo o hindi lehitimo ang mga hangarin.

- Ginagamit ito upang mabawasan ang problema ng masamang pagpili.

- Ang masamang pagpili ay isang uri ng sitwasyon kung saan ang pinag-uusapan na entity ay may hindi magandang profile para sa paggawa ng negosyo at interesado pa ring kumuha ng mga karagdagang panganib sa ulo nito dahil ang entity na kumukuha ng serbisyo ay may higit na kaalaman kaysa sa nagbebenta.

- Dagdag pa itong ginamit para sa pagbabawas ng kawalaan ng simetrya ng impormasyon.

- Malawak ang paggamit nito sa pagkilala sa mga customer o entity na kasangkot sa money laundering.

Mga Kinakailangan

- Karaniwan, ang KYC ay ginagamit sa onboarding ng mga bagong customer ng mga bangko at mga institusyong pampinansyal.

- Upang maisagawa ang KYC, maaaring hilingin ng bangko sa bagong customer na magsumite ng wastong patunay ng ID.

- Ang mga katanggap-tanggap na patunay ng mga dokumento ng pagkakakilanlan ay mula sa Voter Id card, passport at lisensya sa pagmamaneho.

- Ang isang wastong patunay ng ID ay dapat na detalye sa apelyido, apelyido, nakikita at makikilalang larawan na may petsa ng kapanganakan.

- Dagdag pa rito ay humihingi ng patunay sa address.

- Ang address proof ay maaaring saklaw mula sa bill ng mga utility o bill ng credit card o isang katanggap-tanggap na patunay ng ID mismo.

- Ang patunay ng address ay dapat na detalye sa Unang pangalan, apelyido at eksaktong address na nauugnay sa buong pangalan.

- Humihiling ito para sa isang wastong petsa ng katibayan ng kapanganakan sa ilang proseso.

- Ang mga dokumentong ito ay makakatulong sa bangko upang maunawaan kung paano ang hitsura ng entity o customer o kliyente at kung saan talaga siya nagmula.

- Tulad ng pag-unlad ng teknolohiya, ang mga kinatawan ng KYC ay nagsimula na ring mangolekta ng impormasyon tungkol sa biometric din.

- May mga instrumento na partikular na nag-iimbak ng mga fingerprint, retina scan sa ganap na naka-secure na mga database.

Pamamaraan

- Ang indibidwal na nagnanais na makisali sa bangko o institusyong pampinansyal para sa negosyo ay kailangang maabot ang pinakamalapit na sangay ng institusyong pampinansyal.

- Sa sandaling maabot ang pinakamalapit na sangay, ang indibidwal ay kailangang makipag-ugnay sa pinakamalapit na magagamit na kinatawan na pinapabilis ang proseso ng KYC sa sangay.

- Kailangang matiyak ng indibidwal na ang indibidwal ay may wastong mga dokumento at walang saklaw ng mga hindi wastong dokumento sa kanila.

- Ang mga dokumento ay dapat na malinaw na matanggal ang impormasyon sa background ng indibidwal at dapat na walang pagkakaiba.

- Isumite ang wastong mga dokumento kasama ang mga biometric sa pinakamalapit na kinatawan ng KYC.

Pagpapatupad

- Para sa pagpapatupad, ang gitnang bangko ng bansa ay nagtatatag ng malawak na mga alituntunin.

- Ang malawak na mga patnubay sa pangkalahatan ay sumasaklaw sa cross verification ng mga dokumento ng KYC na may pinakabagong impormasyon na magagamit sa database ng gobyerno.

- Samakatuwid, bilang isang kinatawan ng KYC, ang indibidwal ay dapat na partikular na magtanong para sa pinakabagong patunay ng ID, patunay sa address upang mapadali ang cross verification ng impormasyon na magagamit.

- Ang mga kinatawan ay dapat magtanong at magdirekta ng mga katanungan sa indibidwal na patungkol sa kanilang background na makakatulong naman sa pagsukat ng mga hangarin ng partido kung bakit may pagtingin na makipagtulungan sa negosyo.

- Sa antas ng korporasyon o sa mga antas ng negosyo na nakikipag-ugnayan sa ibang negosyo, ang mga entity sa pangkalahatan ay kumukuha ng mga vendor ng third-party upang mapabilis ang mga pagsusuri sa background para sa mga empleyado na tinanggap sa ilalim nila.

- Inilatag nila ang malawak na mga alituntunin sa mga vendor ng third-party tungkol sa kung paano nila maisasagawa ang KYC sa kanilang tinanggap na mapagkukunan.

- Karaniwan, ang isang bangko o institusyong pampinansyal o korporasyon ay maaaring mangolekta ng mga patunay ng ID, tugunan ang mga patunay at biometric ng kanilang mga empleyado o entity ng negosyo.

- Para sa mga biometric, ang mga karagdagang pagsang-ayon ay kailangang kolektahin ng parehong mga bangko at ng mga korporasyon upang mapigilan ang anumang potensyal na maling paggamit.

- Batayan ng peligro na idinulot ng mga entity, ang proseso ay maaaring bifurcated sa pangunahing KYC at pinahusay na KYC.

- Ang pangunahing gagawing cross-validate ng mga detalye ng entity na may mga dokumento lamang ng KYC.

- Kung ang peligro na idinulot ng kostumer o entity ay medyo napakataas, ang bangko o vendor ng third-party ay tatakbo sa kanilang pag-scan sa pamamagitan ng paggamit ng pagmamay-ari na software na nagpapadali sa KYC.

- Maaari itong magpatakbo ng mga pag-scan sa mga tuntunin ng masamang media, mga taong nakalantad sa politika, atbp.

Kahalagahan

Ang KYC ay may malawak na aplikasyon sa pagtuklas ng mga aktibidad ng money laundering at sa pagpapataw ng mga parusa sa pagpopondo ng mga aktibidad ng terorista. Ang money laundering ay isang aktibidad na kung saan ay nagsasangkot sa maling paggamit ng mga financial assets sa pamamagitan ng pagkubli lahat sa kanila. Ang mga taong kasangkot sa money laundering ay binago ang perang kinita mula sa iligal o iligal na mapagkukunan patungo sa mga lehitimong mapagkukunan.

Ang mga gitnang bangko ng bansa ay nagtataguyod ng malawak na mga alituntunin ng Alamin ang iyong customer na tinitiyak na ang mga aktibidad ng money laundering ay lubos na nasugpo. Para sa mga malalaking korporasyon din upang mapanatili ang mga reputasyon ng negosyo ay hindi naitatag ang kasanayan ng Alamin ang iyong kliyente o customer upang matiyak na ang mga tamang kandidato lamang na walang mga kriminal na background ay nasa board para sa trabaho. Partikular na nakikipag-ugnayan ang mga korporasyon sa mga vendor ng third-party o negosyo na nagsasagawa ng mga naturang pagsusuri para sa kanila.

Ang mga tseke ay maaaring may kasamang pag-verify sa address, pag-verify ng mga marka ng kredito. Bukod pa rito ay napatunayan din nila ang mga detalye sa edukasyon upang matiyak na ang kumpanya ay hindi gumagamit ng anumang pandaraya sa samahan.

Mga kalamangan

- Binabawasan nito ang Impormasyon na Kawalaan ng simetrya.

- Binabawasan nito ang saklaw ng Masamang pagpili.

- Nakakatulong ito sa onboarding lamang ng mga lehitimong indibidwal, entity o negosyo.

- Pinipigilan nito ang anumang mga potensyal na banta mula sa laundering ng pera.

- Para sa malalaking mga korporasyon na onboard ng isang prospective na indibidwal sa mga trabaho ay nagsasagawa ng mga pagsusuri sa background upang matiyak na ang mga kandidato ay hindi kasangkot sa anumang iligal na gawain.

Konklusyon

Ang alam na ang iyong customer ay isang napaka-komprehensibong proseso. Ginagawa ito ng mga bangko, mga institusyong pampinansyal, at malalaking mga korporasyon. Ginagawa ito upang matiyak na ang pakikitungo sa negosyo at sakay lamang ng mga lehitimong entity.

Ang proseso ay maaaring bifurcated sa maraming mga malawak na aspeto. Alinsunod sa pangangailangan ng negosyo at pagiging kritikal ng mga transaksyon, ang KYC ay maaaring hinabol sa pinasimple na form o maaari itong mapahusay upang mapatunayan ang mga kredensyal ng mga indibidwal.