Formula ng Pagkakaiba-iba ng Portfolio (halimbawa) | Paano Makalkula ang Pagkakaiba-iba ng Portfolio?

Ano ang Pagkakaiba-iba ng Portfolio?

Ang terminong "pagkakaiba-iba ng portfolio" ay tumutukoy sa isang istatistikal na halaga ng modernong teorya ng pamumuhunan na tumutulong sa pagsukat ng pagpapakalat ng average na pagbalik ng isang portfolio mula sa kahulugan nito. Sa madaling salita, tinutukoy nito ang kabuuang panganib ng portfolio. Maaari itong makuha batay sa isang timbang na average ng indibidwal na pagkakaiba-iba at kapwa covariance.

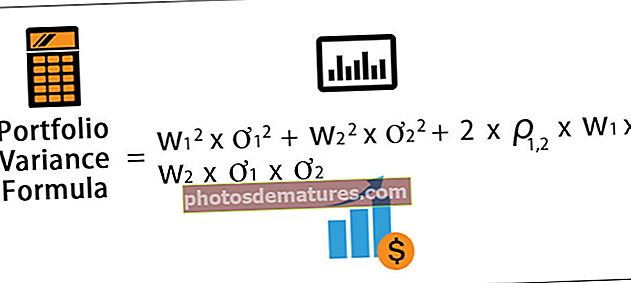

Formula ng Pagkakaiba-iba ng Portfolio

Sa matematika, ang formula ng pagkakaiba-iba ng portfolio na binubuo ng dalawang mga assets ay kinakatawan bilang,

Formula ng Pagkakaiba-iba ng Portfolio = w12 * ơ12 + w22 * ơ22 + 2 * ρ1,2 * w1 * w2 * ơ1 * ơ2

saan,

- wako = Bigat ng portfolio ng assets i

- ơako2 = Indibidwal na pagkakaiba-iba ng pag-aari i

- ρako, j = Pag-uugnay sa pagitan ng assets i at asset j

Muli, ang pagkakaiba-iba ay maaaring karagdagang mapalawak sa isang portfolio ng higit pa. ng mga assets, halimbawa, ang isang 3-asset portfolio ay maaaring kinatawan bilang,

Formula ng pagkakaiba-iba ng portfolio = w12 * ơ12 + w22 * ơ22 + w32 * ơ32 + 2 * ρ1,2 * w1 * w2 * ơ1 * ơ2 + 2 * ρ2,3 * w2 * w3 * ơ2 * ơ3 + 2 * ρ3,1 * w3 * w1 * ơ3 * ơ1

Paliwanag ng Portula Variance Formula

Ang pormula ng pagkakaiba-iba ng portfolio ng isang partikular na portfolio ay maaaring makuha sa pamamagitan ng paggamit ng mga sumusunod na hakbang:

Hakbang 1: Una, tukuyin ang bigat ng bawat pag-aari sa pangkalahatang portfolio at kinakalkula ito sa pamamagitan ng paghahati ng halaga ng asset sa kabuuang halaga ng portfolio. Ang bigat ng ith asset ay tinukoy ng wako.

Hakbang 2: Susunod, tukuyin ang karaniwang paglihis ng bawat pag-aari at nakalkula ito batay sa ibig sabihin at tunay na pagbabalik ng bawat pag-aari. Ang pamantayan ng paglihis ng ith asset ay tinukoy ng ơako. Ang parisukat ng karaniwang paglihis ay pagkakaiba-iba ibig sabihin ơako2.

Hakbang 3: Susunod, tukuyin ang ugnayan sa mga assets at karaniwang kinukuha nito ang paggalaw ng bawat asset na may kaugnayan sa ibang asset. Ang ugnayan ay tinukoy ng ρ.

Hakbang 4: Sa wakas, ang formula ng pagkakaiba-iba ng portfolio ng dalawang mga assets ay nakuha batay sa isang timbang na average ng indibidwal na pagkakaiba-iba at kapwa kovariansa tulad ng ipinakita sa ibaba.

Formula ng pagkakaiba-iba ng Portfolio = w1 * ơ12 + w2 * ơ22 + 2 * ρ1,2 * w1 * w2 * ơ1 * ơ2

Halimbawa ng Portula Variance Formula (na may Template ng Excel)

Maaari mong i-download ang Template ng Excel na Variance ng Portfolio na ito dito - Portfolio Variance Formula Excel Template

Gawin nating halimbawa ang isang portfolio na binubuo ng dalawang mga stock. Ang halaga ng stock A ay $ 60,000 at ang standard na paglihis nito ay 15%, habang ang halaga ng stock B ay $ 90,000 at ang standard na paglihis nito ay 10%. Mayroong isang ugnayan ng 0.85 sa pagitan ng dalawang mga stock. Tukuyin ang pagkakaiba-iba.

Ibinigay,

- Ang karaniwang paglihis ng stock A, ơA = 15%

- Ang karaniwang paglihis ng stock B, ơB = 10%

Pag-uugnay, ρA, B = 0.85

Nasa ibaba ang data para sa pagkalkula ng pagkakaiba-iba ng portfolio ng dalawang mga stock.

Timbang ng Stock A, wA = $60,000 / ($60,000 + $90,000) * 100%

Timbang ng Stock A = 40% o 0.40

Timbang ng Stock B, wB = $90,000 / ($60,000 + $90,000) * 100%

Timbang ng Stock B = 60% o 0.60

Samakatuwid, ang pagkalkula ng pagkakaiba-iba ng portfolio ay ang mga sumusunod,

Pagkakaiba-iba = wA2 * ơA2 + wB2 * ơB2 + 2 * ρA, B * wA * wB * ơA * ơB

= 0.4^2* (0.15)2 + 0.6 ^2* (0.10)2 + 2 * 0.85 * 0.4 * 0.6 * 0.15 * 0.10

Samakatuwid, ang pagkakaiba-iba ay 1.33%.

Kaugnayan at Paggamit

Ang isa sa mga kapansin-pansin na tampok ng portfolio var ay ang katunayan na ang halaga nito ay nagmula sa batayan ng weighted average ng mga indibidwal na pagkakaiba-iba ng bawat isa sa mga assets na naayos ng kanilang mga covariance. Ipinapahiwatig nito na ang pangkalahatang pagkakaiba-iba ay mas mababa kaysa sa isang simpleng timbang na average ng mga indibidwal na pagkakaiba-iba ng bawat stock sa portfolio. Mapapansin na ang isang portfolio na may mga seguridad na mayroong isang mas mababang ugnayan sa kanilang mga sarili, nagtapos sa isang mas mababang pagkakaiba-iba ng portfolio.

Ang pag-unawa sa formula ng pagkakaiba-iba ng portfolio ay mahalaga din dahil nakakahanap ito ng application sa Modern Portfolio Theory na binuo sa pangunahing palagay na balak ng mga normal na namumuhunan na mapakinabangan ang kanilang mga pagbalik habang pinapaliit ang peligro, tulad ng pagkakaiba-iba. Karaniwang hinahabol ng isang namumuhunan ang tinatawag na mahusay na hangganan, at ito ang pinakamababang antas ng peligro o pagkasumpungin kung saan makakamit ng mamumuhunan ang target na pagbabalik nito. Kadalasan, ang mga namumuhunan ay namumuhunan sa hindi nagbabagong mga pag-aari upang mabawasan ang peligro ayon sa Modernong Teoryang Portfolio.

May mga kaso kung saan ang mga assets na maaaring mapanganib nang paisa-isa ay maaaring magpababa ng pagkakaiba-iba ng isang portfolio dahil ang nasabing pamumuhunan ay malamang na tumaas kapag nahuhulog ang iba pang mga pamumuhunan. Tulad ng ganitong pagbawas ng ugnayan ay maaaring makatulong sa pagbabawas ng pagkakaiba-iba ng isang hypothetical portfolio. Karaniwan, ang antas ng peligro ng isang portfolio ay masusukat gamit ang karaniwang paglihis, na kinakalkula bilang parisukat na ugat ng pagkakaiba-iba. Ang pagkakaiba-iba ay inaasahang mananatiling mataas kapag ang mga puntos ng data ay malayo mula sa ibig sabihin, na sa paglaon ay nagreresulta sa isang mas mataas na pangkalahatang antas ng peligro sa portfolio, pati na rin.