Paunang Pag-alok ng Publiko (Kahulugan, Mga Halimbawa) | Paano Magagawa ang Proseso ng IPO?

Ano ang Initial Public Offering (IPO)?

Ang Initial Public Offering (IPO) ay ang proseso kung saan ang mga pagbabahagi ng mga pribadong kumpanya ay nakalista sa kauna-unahang pagkakataon sa stock exchange para sa pagpapahintulot sa pangangalakal ng mga pagbabahagi nito sa publiko at pinapayagan nitong itaas ng kapital ang kapital para sa iba't ibang pamumuhunan.

Kumuha tayo ng isang halimbawa upang maunawaan ito.

- Si Michele ay may isang bookshop, na kung saan ay napaka kumikita. Pinapanatili niya ang lahat ng mga sinaunang libro mula sa mga dating panahon, at mayroon siyang disenteng halaga ng mga tapat na customer. Nararamdaman niya na kailangan niyang palawakin ang kanyang negosyo upang makapunta siya sa iba't ibang mga lungsod kung saan mas maraming mga tao ang gusto ang kanyang koleksyon.

- Mayroon siyang kumikitang negosyo, ngunit wala siyang pera sa kamay upang makapagtayo ng mas maraming tindahan sa iba`t ibang lungsod. At ayaw din niyang mangutang. Samakatuwid, nagpasya siyang pumunta para sa Paunang Pag-alok ng Publiko.

- Nakikipag-ugnay siya sa isang lokal na bangko ng pamumuhunan, at pinahahalagahan ng mga bangko ng pamumuhunan ang kanyang tindahan ng libro. Napag-alaman ng investment bank na ang valuation ng kanyang bookstore ay $ 400,000. At pinayuhan nila si Michele na dapat siyang pumunta para sa isang IPO na 20,000 pagbabahagi sa pamamagitan ng pag-aalok ng bawat bahagi sa $ 20.

- Nagpasiya si Michele na panatilihin ang 50% pagmamay-ari at mag-isyu ng natitirang bahagi ng pagbabahagi sa $ 20 bawat bahagi. Ibinebenta ni Michele ang lahat ng kanyang pagbabahagi, at ngayon ay mayroon siyang $ 200,000 upang magtayo ng maraming mga tindahan sa iba't ibang mga lungsod. Nagtatayo si Michele ng 4 na tindahan sa 4 na lungsod at nagiging mas kapaki-pakinabang mula pa noon.

Ang layunin ay upang lumikha ng mga pondo sa pamamagitan ng pagbebenta ng mga pagbabahagi ng kumpanya sa publiko. Ito ang pinakamahusay na paraan sa mga hindi nais na pumunta para sa pangmatagalang mga pautang.

Paano gumagana ang Paunang Pambansang Alok?

Ang Paunang Pag-alok ng Publiko ay hindi lamang isang pahiwatig na ang isang pribadong kumpanya ay nangangailangan ng mas maraming kapital upang mapalakas ang paglago nito; ito rin ay isang simbolo na ang negosyo ay may marka sa mapa ng mundo.

Hindi lahat ng mga negosyo ay pumupunta para sa pagtataas ng kapital. Ilan lamang sa pakiramdam na sapat na sila ay mapagkumpitensya upang pumunta ng malaki ay para lamang sa paunang pag-aalok ng publiko. Ngunit ang IPO ay hindi lahat ng kama ng mga rosas. Sa kamakailang Sarbanes-Oxley Act, ang IPO ay naging isang mahirap na proseso na hindi lamang nagkakahalaga ng pera sa negosyo; ngunit din ng mas maraming mga kinakailangan sa regulasyon, na kung saan napakakaunting mga kumpanya ay maaaring pumutok.

Nasabi na, may mga sumusunod na hakbang na kailangan mong gawin kung nais mong dalhin ang iyong pribadong kumpanya sa publiko -

# 1 - Magpasya kung bakit ka pupunta para sa isang IPO

Alam namin na ang dahilan kung bakit ka pupunta para sa isang IPO ay upang makalikom ng pera. Ngunit bakit nais mong makalikom ng pera? Nais mo bang palawakin ang iyong negosyo? Nais mo bang pumunta para sa paatras na pagsasama o pasulong na pagsasama? Nais mo bang pag-iba-ibahin ang iyong negosyo? Hindi alintana kung anong mga kadahilanan ang mayroon ka, bilangin ang mga ito at pumunta sa susunod na hakbang.

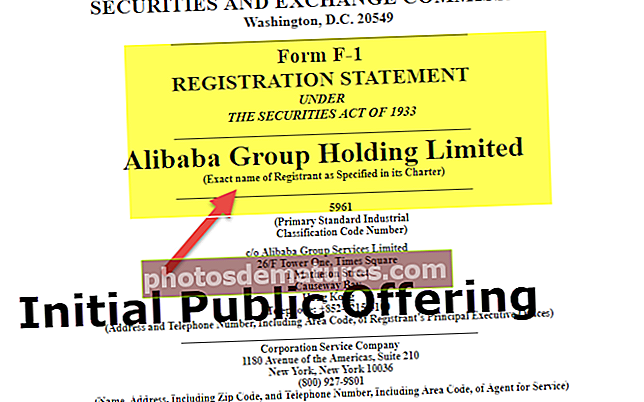

pinagmulan: Alibaba S1 Filings

# 2 - Kumuha ng isang bangko sa pamumuhunan

Kapag mayroon kang kaliwanagan kung bakit ito ay isang mahalagang pagpipilian, ang susunod na hakbang ay upang malaman ang isang bangko sa pamumuhunan na maaaring gumana bilang isang underwriter para sa iyong proseso ng IPO. Ang hakbang na ito ay kritikal. Dahil maraming nakasalalay sa banko ng pamumuhunan. Kaya bago pumili ng bangko, piliin kung ang bangko ay may naunang tala ng pagsasagawa ng isang IPO. Ang pagkakaroon ng karanasan sa pagsasagawa ng IPO ay aalisin ang maraming pasanin mula sa iyong balikat.

# 3 - Ang gawain ng underwriter

Kapag ang pamumuhunan sa bangko ay tinanggap, kumikilos ito bilang isang underwriter. Ang underwriter ang nagpapasya sa halaga ng kumpanya at kung magkano ang mga namumuhunan na handang magbayad para sa mga pagbabahagi sa kumpanya. Pagkatapos nito, ang alok ay pinlano, at sa paunang napiling desisyon na pagbabahagi ng kumpanya ay tumama sa stock market. Pagkatapos ang mga indibidwal na namumuhunan ay bibili ng pagbabahagi, at ang kumpanya ay makakakuha ng mga pondo ng balita. Ang buong transaksyon ay pinopondohan muna ng bangko ng pamumuhunan upang ang kumpanya ay may sapat na pondo bago ang Paunang Pag-aalok ng Publiko.

pinagmulan: Alibaba S1 Filings

# 4 - Mga kaisipang kaibahan

Ang proseso ng IPO ay karaniwang tumatagal ng ilang buwan upang makumpleto. At sa ilang mga kaso, hindi ito laging matagumpay. Sino ang kakailanganin na pasanin ang gastos noon? Ang nakalulungkot na bahagi ay kahit na ang IPO ay hindi matagumpay, ang gastos ay dapat na pasanin ng kumpanya, at kadalasan ay nagkakahalaga sila ng halos $ 300,000 hanggang $ 500,000. Ang gastos ay kailangang maipon para sa pagpi-print, mga ligal na bagay, at bayarin sa accounting, atbp.

# 5 - Takdang pagsisikap

Kung nais mong gawing matagumpay ang iyong Paunang Pag-alok ng Publiko, pumunta muna sa merkado at alamin kung ang iyong ideya ng pagpapalawak o pag-iiba-iba ay isang mahusay na ideya. Tanungin ang iyong mga customer. Alamin mula sa mga kakumpitensya. Ang pangunahing pananaliksik ay higit na mahalaga kaysa sa pangalawang pagsasaliksik. Kaya mamuhunan muna sa pangunahing pananaliksik at itala ang iyong mga natuklasan. Pagkatapos ihambing ang mga natuklasan sa pangalawang pananaliksik at tingnan kung maaari mong makita ang anumang kalakaran. Kung oo, sundan. Kung hindi, malalim at alamin ang higit pa. Ang angkop na pagsisikap ay kritikal para sa iyong IPO sapagkat ito ang magpapasya kung ang Paunang Pambansang Pag-alok ay magiging matagumpay o hindi.

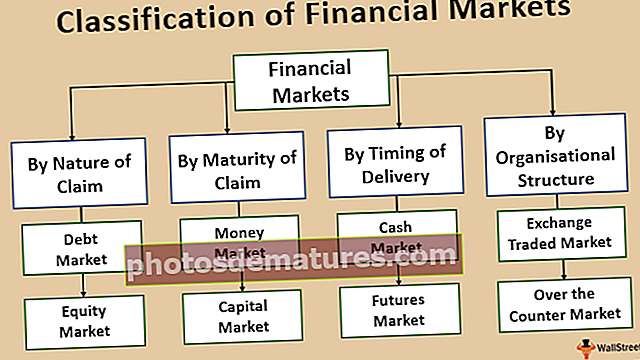

# 6 - Mga lugar upang maging publiko

Matapos ang lahat ng paghahanda na ito, oras na upang malaman kung saan ka magiging publiko, ibig sabihin, mga palitan ng stock. Mayroong ilang mga pagpipilian para sa iyo. Una ay, syempre, NYSE (New York Stock Exchange). Mayroon ding isang AMEX (American Stock Exchange). Maaari kang pumili ng NASDAQ (National Association of Securities Dealers Automated Quotations) din. Ang iba pang mga pagpipilian ay ang OTCBB (Over the Counter Bulletin Board) at Pink Sheets. Nakasalalay sa pangangailangan ng oras, maaari kang pumili kung anong stock exchange ang babagay sa iyo. Halimbawa, maraming mga start-up na kumpanya ang pumili ng Over the Counter Bulletin Board at ang Pink Sheets sapagkat walang kinakailangan para sa pag-aari o kita. Sa kanilang paglaki sa kita at pag-aari, lumalaki sila sa hagdan at pumili ng mas mataas na hagdan.

pinagmulan: Alibaba S1 Filings

# 7 - Pangwakas na bagay

Habang pupunta para sa isang proseso ng IPO, mayroong isang bagay na pinapabayaan ng karamihan sa mga kumpanya, ibig sabihin, pagpapatakbo ng kanilang mga negosyo. Ang isang Paunang Pag-alok ng Publiko ay isang napaka-gugugol na bagay na tumatagal ng lahat ng oras, at bilang isang resulta, hindi pinapansin ang pangunahing bagay. Kaya, ang pag-chalking ng isang plano upang mabisang mapatakbo ang iyong negosyo habang nagmamadali ka para sa IPO ay isang mahalagang bagay. Kung hindi man, sa panahon ng proseso, maaari kang mawalan ng disenteng bahagi ng kita.

Mga kadahilanan na isasaalang-alang bago pumunta para sa IPO

Mayroong ilang mga kadahilanan na kailangan mong isaalang-alang bago pumunta sa isang Proseso ng IPO. Ang lahat ng mga kadahilanang ito ay mahalaga kung nais mong gawing matagumpay ang iyong IPO.

- Mga tala ng kasaysayan ng underwriter: Ito ay may ganap na kahalagahan. Dahil sa huli ay ididirekta nila at huhuhubog ang IPO. Kailangan mong malaman kung ang bangko sa pamumuhunan ay may tamang karanasan sa pagsasagawa ng isang IPO. Ang isang matagumpay na proseso ng IPO ay nangangailangan ng maraming angkop na pagsisikap. At ang una sa mga ito ay dapat malaman ang tungkol sa pamumuhunan bangko. Ang pagkakaroon ng higit sa $ 300,000 para sa Paunang Pag-alok ng Publiko kasama ang komisyon ng underwriting ay isang malaking pakikitungo, at dapat malaman ng iyong bangko kung paano isagawa ang buong proseso nang walang anumang abala.

- Mga produkto at serbisyong inaalok ng iyong firm at ng kanilang potensyal: Ang iyong negosyo ay magiging kasing ganda ng hinaharap na potensyal ng iyong mga serbisyo at produkto. Kaya't mahalagang malaman mo kung anong uri ng imahe ang nasa isip mo ng iyong mga customer. Masidhi ba ang tingin nila sa iyo kapag iniisip nila ang tungkol sa iyong mga produkto at serbisyo? Nagbibigay ka ba ng halaga para sa isang merkado ng angkop na lugar o isang mass-market? Sino ang iyong mga customer? Paano mo nakikita ang iyong merkado sa 5-10 taon pababa? Ito ang mga katanungang dapat mong itanong bago mo sabihin na oo para sa IPO. Ito ay isang proseso para mapasok ang pera. Ngunit una, kailangan mong magkaroon ng maraming pera. Kailangan mong tiyakin na ang iyong mga produkto at serbisyo ay karapat-dapat na mamuhunan sa mga darating na pagbalik.

- Potensyal na halaga ng proyekto: Mayroon itong halaga kapag bibigyan ka nito ng mas maraming pagbalik kaysa namuhunan. Kaya, kailangan mong isaalang-alang kung ano ang magiging ROI mo sa pagtatapos ng araw bago pumunta sa masalimuot na proseso na ito. Tingnan, ang isang IPO ay tumatagal ng maraming buwan at maraming pera at maraming tao. Hanggang at maliban kung ikaw ay ganap na may kumpiyansa sa mga pagbabalik nito, hindi mo dapat itong puntahan. Ang isang nasayang na IPO ay walang katuturan. Ano ang mas masahol pa sa isang IPO, na kumukuha ng pera mula sa iyong bulsa nang hindi ka binibigyan ng isang sentimo bilang kapalit!

- Pagpapagaan ng mga peligro: Binubuo ito ng napakaraming mga panganib. Una sa lahat, ay kung ito ay magiging isang matagumpay? Kung ang publiko ba ay magiging sapat na interesado upang ipahiram ang kanilang pera kapalit ng iyong pagbabahagi? At kung sa pagtatapos ng araw ang iyong hangarin sa pagsasagawa ng isang IPO ay naging matagumpay? Ang pag-unawa at pagpapagaan ng mga peligro ay magiging pinakamahalaga. Alamin ang mga panganib, gumawa ng mga hakbang upang mapagaan ang mga ito hangga't maaari, at pagkatapos ay tumalon. Ang pinakamahusay na paraan upang mapagaan ang mga panganib ay ang gawin ang iyong pagsasaliksik. At higit na namumuhunan sa pananaliksik kaysa sa panghihinayang.

Halimbawa ng Proseso ng IPO

Maaari naming kunin ang anumang mahusay na kumpanya at pilasin ang mga katotohanan upang makita kung ano ang gumagana para sa kanila at kung ano ang hindi. Kumuha tayo ng Facebook at sumisid.

- Paunang Pambansang Pag-alok sa Facebook ay isa sa pinakamalaking kailanman. Noong ika-1 ng Pebrero 2010, ang Facebook ay nag-file para sa isang IPO sa pamamagitan ng S1 na dokumento sa Securities and Exchange Commission (SEC). Ipinakita ng kanilang prospectus na sa oras na iyon, mayroon silang 845 milyong buwanang mga gumagamit na may higit sa 2 bilyong mga gusto at komento araw-araw.

- Pinananatili ni Mark Zuckerberg ang 22% ng pagbabahagi ng pagmamay-ari at 57% ng mga pagbabahagi sa pagboto. Sa oras ng IPO, nais nilang makalikom ng $ 5 bilyon. Ang pagpapahalaga ay napapagod sa mga oras, dahil maraming mga pundit ang nagbigay ng maraming mga pagpapahalaga. Sa huli ang pagbabahagi ng Facebook ay nagkakahalaga ng $ 38 bawat bahagi, na higit pa sa saklaw ng target nito. Sa halagang iyon, ang Facebook ay nagkakahalaga ng $ 104 bilyon. Ito ang pinakamalaking pagpapahalaga hanggang ngayon sa kasaysayan ng mga bagong pampubliko na kumpanya.

- Ang Initial Public Offering ng Facebook ay naganap noong ika-14 ng Mayo 2012. Noong ika-16 ng Mayo, inihayag ng Facebook na ibebenta nito ang 25% higit pa sa mga pagbabahagi nito dahil sa malaking demand. Nakatulong ito sa pasinaya sa Facebook na may 421 milyong pagbabahagi.

- Sa pagtatapos ng linggo, ang Facebook ay nagsara sa $ 26.81 bawat bahagi. Nakakatulala ang ratio ng PE nito, isang napakalaki ng 85 sa kabila ng pinababang kita at kita sa unang isang-kapat ng 2012.

Konklusyon

Ang paunang Pag-alok ng Publiko ay hindi para sa lahat ng mga kumpanya. At hindi lahat ng mga handog ay matagumpay. Maraming mga pagkakataon kung saan nabigo o hindi nagawa iyon ng maayos ayon sa inaasahan. Tulad ng malalaking kumpanya ay nakuha ng media, at mayroon na silang mga pondo upang magpatakbo ng isang matagumpay na Paunang Pambansang Pag-alok, kumuha ng isang mahusay na underwriter at, bilang isang resulta, tiyakin ang isang maayos na daloy ng pag-isyu ng mga pagbabahagi. Kaya alam natin na matagumpay ang mga ito, at tila naniniwala kaming lahat ay matagumpay. Ngunit ang katotohanan ay mas madidilim kaysa sa tila. Halimbawa, kung titingnan mo ang mga istatistika ng Apigee Corporation, Bellerophon Therapeutics LLC, Zosano Pharma Corporation, MaxPoint Interactive Inc., atbp. Makikita mo na ang listahan ng mga nabigong IPO ay mas matagal kaysa sa tila.