CFROI (Kahulugan) | Kalkulahin ang Cash Flow Return sa Investment

Ano ang Cash Flow Return on Investment (CFROI)?

Ang CFROI (o Cash Flow Return on Investment) ay ang Panloob na Rate ng Return (IRR) ng kumpanya dahil inihambing ito sa hurdle rate upang maunawaan kung ang produkto / pamumuhunan ay maayos.

- Ito ay binuo ng HOLT Value Associates. Pinapayagan ng panukalang-batas na ito ang mga namumuhunan na pumunta sa panloob na istraktura ng kumpanya upang malaman kung paano nilikha ang cash sa samahan.

- Tinutulungan ka nitong maunawaan kung paano pananalapi ng isang kumpanya ang mga pagpapatakbo nito at kung paano binabayaran ang mga nagbibigay ng pampinansyal. Bukod dito, isinasaalang-alang din ng Cash Flow ROI ang inflation.

- Ang CFROI ay isang modelo ng pagpapahalaga na ipinapalagay na ang stock market ay nagpapasiya ng mga presyo batay sa daloy ng cash ng kumpanya. At hindi ito isinasaalang-alang ang pagganap o mga kita ng kumpanya.

[Tandaan: Kung nagtataka ka kung ano ang rate ng sagabal, narito ang maikling impormasyon: rate ng hadlang ay ang pinakamababang rate na inaasahan ng kumpanya na kumita kapag ang kumpanya ay namumuhunan sa isang proyekto. Karaniwan, kinakalkula ng mga namumuhunan ang bigat na average na gastos ng kapital (WACC) at ginagamit ito bilang isang hurdle rate.]

Form ng Return to Investment ng Flow on Investment

Formula ng CFROI = Operating Cash Flow (OCF) / Capital Employed

Upang makalkula ang CFROI, kailangan nating maunawaan ang parehong OCF at CE. Unawain natin sila isa-isa.

Daloy ng Operating Cash (OCF)

Sa simpleng mga termino, ang pagpapatakbo ng daloy ng cash ay ang halaga ng cash na papasok pagkatapos magbayad ng mga gastos sa pagpapatakbo para sa kumpanya. Kaya titingnan muna natin ang netong kita. At gawin ang mga sumusunod na pagsasaayos (alinsunod sa Hindi Direktang Paraan ng Pagsusuri ng Daloy ng Cash) -

Operating Cash Flow (OCF) = Net Income + Non-Cash Expenses + Mga Pagbabago sa Working Capital.

Pinapasukan ng Kapital (CE)

Tingnan natin ngayon ang Capital Empleyado (CE) ng kumpanya. Gumagamit ang mga kumpanya ng dalawang karaniwang hakbang upang makalkula ang trabaho sa kapital. Narito ang dalawang paraan upang malaman ang trabaho sa kapital. Hindi alintana kung alin ang gagamitin namin, kailangan naming manatiling pare-pareho sa iyong diskarte.

- Pinapasukan na Kapital = Mga Fixed Asset + Working Capital

- Pinapasukan na Kapital = Kabuuang Mga Asset - Kasalukuyang Mga Pananagutan

Ang pangalawang pamamaraan ay mas madali, at sa seksyon ng halimbawa, gagamitin namin ang pangalawang pamamaraan upang matiyak na nagtatrabaho ang kapital.

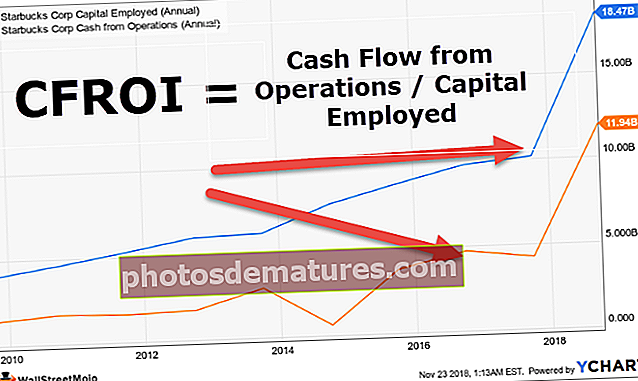

Pagbabalik ng Daloy ng Cash sa Pamumuhunan - Halimbawa ng Starbucks

Bilang isang halimbawa, kalkulahin natin ang CFROI ng Starbucks

Mula sa tsart sa itaas, mayroon kaming mga sumusunod -

- Daloy ng Operating Cash (2018) = $ 11.94 bilyon

- Pinagpaganang Kapital (2018) = $ 18.47 bilyon

- CFROI Formula = Operating Cash Flow / Capital Employed = $ 11.94 / $ 18.47 = 64.6%

Paano bigyang-kahulugan ang CFROI?

Ang interpretasyon ng Flow Cash sa Pag-invest ay hindi maaaring bigyang kahulugan nang hindi ito ihinahambing sa rate ng sagabal. Karaniwan, ang rate ng sagabal ay ang Weighted Average Cost of Capital (WACC).

Kapag kinakalkula ang CFROI, inihambing ito sa WACC, at pagkatapos ay kinakalkula ang Net CFROI.

Narito kung paano mo makakalkula ang Net CFROI -

Net CFROI = Cash Flow Return on Investment (CFROI) - Timbang na Karaniwang Gastos ng Capital (WACC)

- Kung ang Net CFROI ay positibo (ibig sabihin, Net CFROI> WACC), pagkatapos ay nadagdagan ang halaga ng mga shareholder at

- kung ang Net CFROI ay negatibo (ibig sabihin, Net CFROI <WACC), pagkatapos ay binawasan nito ang halaga ng mga shareholder.

Mga halimbawa

Naisip ni Ms. Shweta na mamuhunan sa Q Company. Ngunit bago mamuhunan, nais niyang malaman kung maipahahalagahan ng Q Company ang kanyang halaga bilang isang shareholder. Kaya't nagpasya siyang alamin ang Cash Flow Return sa Investment at Net CFROI. Nasa kanya ang sumusunod na impormasyon.

Q Company sa pagtatapos ng 2016

| Mga Detalye | Sa US $ |

| Kita sa Net | 600,000 |

| Pagkasusukat at amortisasyon | 56,000 |

| Ipinagpaliban na Buwis | 6,500 |

| Taasan ang Mga Makatanggap ng Mga Account | 4,000 |

| Bawasan ang Inventories | 6,000 |

| Bawasan ang Mga Bayad sa Account | 9,000 |

| Taasan ang Bayad na Na-accredit na Interes | 3,200 |

| Kita sa Pagbebenta ng Pag-aari | 12,000 |

| Kabuuang asset | 32,00,000 |

| Mga Kasalukuyang Pananagutan | 400,000 |

| Equity | 20,00,000 |

| Utang | 800,000 |

| Gastos ng Equity | 4% |

| Gastos ng Utang | 6% |

| Rate ng Buwis sa Korporasyon | 30% |

Mayroon kaming magagamit na impormasyon sa itaas. Una, makakalkula namin ang daloy ng cash ng pagpapatakbo.

Q Kumpanya

Pahayag ng Daloy ng Cash para sa taong 2016

| Mga Detalye | Sa US $ |

| Kita sa Net | 600,000 |

| (+) Mga gastos na hindi cash | |

| Pagkasusukat at amortisasyon | 56,000 |

| Ipinagpaliban na Buwis | 6,500 |

| (+) Mga pagbabago sa Working Capital | |

| Taasan ang Mga Makatanggap ng Mga Account | (4,000) |

| Bawasan ang Inventories | 6,000 |

| Bawasan ang Mga Bayad sa Account | (9,000) |

| Taasan ang Bayad na Na-accredit na Interes | 3,200 |

| Kita sa Pagbebenta ng Pag-aari | (12,000) |

| Daloy ng cash mula sa Mga Aktibidad sa Pagpapatakbo | 6,46,700 |

Mayroon kaming isang bahagi ng CFROI. Kailangan nating kalkulahin ang isa pa, ibig sabihin, trabaho sa kapital.

| Mga Detalye | Sa US $ |

| Kabuuang Mga Asset (A) | 32,00,000 |

| Mga Kasalukuyang Pananagutan (B) | 400,000 |

| Pinapasukan ng Kapital (A - B) | 28,00,000 |

Kaya, narito ang Cash Flow Return on Investment ng Q Company -

Pagbabalik ng Daloy ng Cash sa Formula ng Pamumuhunan = Pagpapatakbo ng Daloy ng Cash (OCF) / Pinapasukan na Kapital

| Mga Detalye | Sa US $ |

| Daloy ng cash mula sa Mga Aktibidad sa Pagpapatakbo (A) | 6,46,700 |

| Pinapasukan ang Kapital | 28,00,000 |

| Pagbabalik ng Cash Flow on Investment (A / B) | 23.10% |

Upang malaman ang rate ng sagabal at ihambing ang Cash Flow Return on Investment dito, kailangan muna nating kalkulahin ang WACC at pagkatapos ay alamin ang Net.

Narito kung paano namin makakalkula ang WACC.

WACC = E / V * Re + D / V * Rd * (1 - TC)

| Mga Detalye | Sa US $ |

| Equity (E) | 20,00,000 |

| Utang (D) | 800,000 |

| Equity + Utang (V) | 28,00,000 |

| E / V | 0.71 |

| Gastos ng Equity | 4% |

| D / V | 0.29 |

| Gastos ng Utang | 6% |

| Rate ng Buwis sa Korporasyon | 30% |

Ang paglalagay ng halagang nasa itaas sa equation, nakukuha namin -

- WACC = 0.71 * 0.04 + 0.29 * 0.06 * (1 - 0.30)

- WACC = 0.0284 + 0.01218

- WACC = 0.04058 = 4.06%

Pagkatapos, ang Net Cash Flow Return sa Investment ay -

| Mga Detalye | Sa US $ |

| Bumalik ang Cash Flow on Investment (A) | 23.10% |

| WACC (B) | 4.06% |

| Net Cash Flow Return on Investment (A - B) | 19.04% |

Mula sa pagkalkula sa itaas, kumpiyansa ngayon si Shweta na maaring pahalagahan ng Q Company ang pamumuhunan na kanyang gagawin, at bilang isang resulta, magpapatuloy siya at mamuhunan sa kumpanya.

Sa huling pagsusuri

Ang CFROI ay isa sa mga pinakamahusay na hakbang kung nais mong malaman ang isang tumpak na larawan kung paano ang isang kumpanya. Gumagawa ang iba pang mga ratio ng accounting, ngunit nakabatay sa maling ideya na ang "mas maraming kita ay nangangahulugang mas mahusay na pamamahala ng mapagkukunan at mas mahusay na pagbabalik." Ngunit sa tunay na kahulugan, kung magkano ang papasok na pera at kung magkano ang lalabas ay palaging magpapasya kung paano ang isang kumpanya ay gumagawa sa mga tuntunin ng pagganap sa merkado. Dapat kalkulahin ng bawat namumuhunan ang CFROI at Net Cash Flow Return on Investment bago mamuhunan sa anumang kumpanya.