Coverage Ratio (Kahulugan, Mga Halimbawa) | Nangungunang 4 na Uri

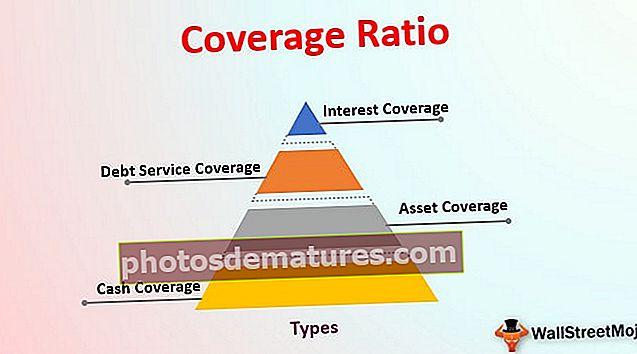

Ano ang Coverage Ratio?

Ang Mga Ratio ng Coverage ay ang mga ratio sa pananalapi na ginagamit upang matukoy kung maaaring bayaran ng kompanya ang obligasyon sa utang nito. Kung ang ratio na ito ay nasa mas mataas na panig, nangangahulugan iyon na ang firm ay isang malusog na posisyon upang ibalik ang utang nito. Karaniwan, Ginagamit ito upang ihambing ang kakayahan ng isang kumpanya laban sa mga katulad na kumpanya o paghahambing ng takbo laban sa mga nakaraang taon.

Nasa ibaba ang nangungunang 4 na uri -

- Sakop ng Interes

- Ratio ng DSCR

- Sakop ng Asset

- Sakop ng Cash

Talakayin natin nang detalyado ang bawat isa sa kanila -

Nangungunang 4 na Uri ng Ratio ng Sakop

Ginagamit ng mga analista ang mga nabanggit na ratios upang matukoy ang posisyon ng firm para sa mga obligasyon sa utang:

# 1 - Saklaw ng Interes

Ginagamit ito upang matukoy kung gaano kahusay mababayaran ng isang kumpanya ang interes nito sa utang gamit ang mga kita. Kilala rin ito bilang Times Interest Earn Ratio.

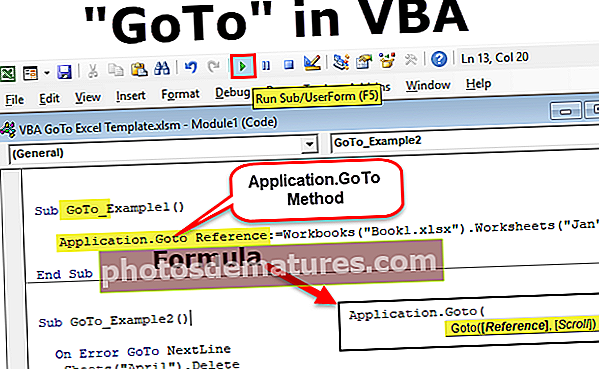

Pormula

Ratio ng Saklaw ng Interes = EBIT / Gastos sa Internet

# 2 - Saklaw ng Serbisyo ng Utang

Tinutukoy ng ratio na ito ang posisyon ng kumpanya na bayaran ang buong utang nito mula sa mga kita. Ang kakayahan ng kumpanya na bayaran ang buong punong-guro kasama ang obligasyon ng interes ng utang sa malapit na termino ay sinusukat ng ratio na ito; kung ang ratio na ito ay higit sa 1, kaysa sa kumpanya ay nasa komportableng posisyon upang bayaran ang utang.

Pormula

Ratio Coverage ng Serbisyo sa Utang = Kita sa Pagpapatakbo / Kabuuang Utang

# 3 - Saklaw ng Asset

Ang ratio na ito ay katulad ng ratio ng Utang na Serbisyo, ngunit sa halip na Operating Income, makikita kung mababayaran ang utang mula sa mga assets nito. Kung ang firm ay hindi makakabuo ng sapat na kita upang bayaran ang utang, kung gayon kung ang mga assets ng kumpanya tulad ng lupa, makinarya, imbentaryo, atbp ay maaaring ibenta upang ibalik ang halagang utang. Karaniwan, ang ratio na ito ay dapat na higit sa 2.

Pormula

Asset Coverage Ratio = (Nasasalin ang Asset - Maikling Kataga Mga Pananagutan) / Kabuuang Utang na Kita sa Operasyon / Kabuuang Utang

# 4 - Saklaw ng Cash

Ginagamit ang Coverage ng Cash upang matukoy kung ang isang kompanya ay maaaring magbayad ng gastos sa interes mula sa magagamit na cash. Ito ay katulad ng Saklaw ng Interes, ngunit sa halip na Kita, susuriin ng ratio na ito kung magkano ang magagamit na cash sa kompanya. Sa isip, ang ratio na ito ay dapat na mas malaki sa 1.

Pormula

Ratio ng Saklaw ng Cash = (EBIT + Non Cash Expense) / Gastos sa Interes

Mga halimbawa ng Mga Ratio ng Sakop

Halimbawa # 1

Sabihin nating ang kabuuang "Operating Income" (EBIT) ng isang kumpanya para sa naibigay na panahon ay $ 1,000,000, at ang kabuuang natitirang pangunahing utang ay $ 700,000. Ang firm ay nagbabayad ng 6% na interes sa utang.

Kaya, ang kabuuang gastos sa interes para sa pagbibigay ng panahon = utang * rate ng interes

=700,000*6% = $42,000

- Ang Covera ng Interesge

- Saklaw ng Serbisyo sa Utang

kabuuang bayad na mababayaran (Punong-guro pati ang interes)

- Sakop ng Asset

Sabihin nating ang kumpanya ay nagkakaroon ng $ 900,000 ng mga nasasalat na assets at ang mga panandaliang pananagutan nito ay $ 100,000

- Sakop ng Cash

At ang mga gastos na hindi cash ay $ 100,000

Sa pamamagitan ng pag-aaral ng mga ratios na ito, masasabi na sa ngayon, ang firm ay nasa komportableng posisyon upang mabayaran ang utang nito gamit ang kita o assets.

Halimbawa # 2

Kumuha tayo ng isang praktikal na halimbawa ng isang kumpanya ng India na nagkakaroon ng isang mataas na halaga ng utang sa sheet ng balanse nito. Ang Bharti Airtel ay isang kumpanya ng telecom ng India na kilala bilang isang napakataas na kumpanya na puno ng utang dahil sa mataas na kinakailangan ng CapEx sa industriya na ito.

Nasa ibaba ang ilan sa pangunahing data para sa Bharti Airtel:

Ang data sa Rs Mil.

Pinagmulan: Mga Taunang ulat at www.moneycontrol.com

Sa graph sa ibaba, maaari naming pag-aralan ang takbo ng mga ratio ng saklaw para sa Bharti Airtel:

Tulad ng nakikita natin na sa paglipas ng mga taon, ang mga ratios na ito ay bababa. Ito ay dahil ang utang nito ay tumaas sa mga nakaraang taon, at ang EBIT ay bumaba dahil sa presyon ng margin at pagpasok ng "Reliance Jio" sa merkado. Kung magpapatuloy ito sa hinaharap, kung gayon ang Bharti Airtel ay maaaring nasa masamang posisyon patungkol sa utang nito, o baka ibenta ang mga assets nito upang bayaran ang utang.

Mga kalamangan

- Maaari itong magamit upang gawin ang pagtatasa ng trend para sa isang kumpanya sa paglipas ng panahon. Sa pamamagitan ng pagkalkula ng mga ratios sa tagal ng panahon, maaari itong masuri na kung paano gumagalaw ang kakayahang magbayad ng utang sa paglipas ng mga panahon. Kung ito ay bumababa, kung gayon ang firm ay kailangang tumingin sa isyu at subukang iwasto iyon.

- Ang mga ratios na ito ay maaaring gamitin ng mga nagpapahiram / nagpapautang bago magbigay ng pautang. Kung ang kumpanya ay karapat-dapat sa mga pautang at kung anong utang sa rate ng interes ang dapat ibigay.

- Ginagamit ng mga analista ang mga ratios na ito upang matukoy ang rating ng kredito ng kompanya. Kung ang mga rating ay mabuti, kung gayon ang mga kumpanya ay nakakakuha ng pautang sa mas mababang mga rate ng interes.

Mga limitasyon

- Maaaring may kaso na sa isang naibigay na panahon, ang isang kumpanya ay kumuha ng mas maraming utang, ngunit ang epekto nito ay darating sa mga susunod na panahon. Gayundin, ang pamanahon ay maaaring maging isang kadahilanan na nagtatago o nagpapangit ng mga ratios na ito.

- Ang ilang mga kumpanya ay may mas mataas na mga kinakailangan sa CapEx, kaya't ang laki ng kanilang utang ay higit sa iba pang mga kumpanya.

- Maaari itong maging mga kaso kapag binago ng mga kumpanya ang kanilang mga patakaran sa accounting, at dahil doon, maaaring maapektuhan ang mga ratios na ito.

- Hindi natin dapat gamitin ang mga ratios na ito bilang nakapag-iisa. Habang sinusuri ang matatag na kalusugan, ang iba pang mga ratios, tulad ng mga ratio ng pagkatubig o kakayahang kumita, kailangan ding pag-aralan sa tabi upang makapagpasya.

Konklusyon

Ito ay lubos na kapaki-pakinabang upang suriin ang credit rating ng isang firm o upang pag-aralan kung anong rate ang utang ay dapat ibigay sa firm. Ngunit kailangan itong gamitin nang maingat, isinasaalang-alang ang iba pang mga kadahilanan. Ang ilang mga kumpanya ay nangangailangan ng mas maraming utang kumpara sa ibang mga kumpanya, kaya marahil ang kanilang mga ratios ay nasa mas mahinang panig. Maaaring may mga kaso kung ang isang kumpanya ay sumusubok na palawakin, kaya't kumuha ito ng pautang para sa Capex, na magbibigay ng mga resulta pagkatapos siguro ng 2 o 3 taon. Kaya, sa kasalukuyan, ang ratio nito ay maaaring hindi maganda. Tandaan lamang, ang mga ratios ay kapaki-pakinabang para sa pagtatasa hanggang sa masuri ang mga ito, na isasaisip ang lahat ng mga kadahilanan at hindi lamang sa pamamagitan ng pagtingin sa mga bilang bilang nakapag-iisa.