Mga Ratio ng Leverage para sa Mga Bangko (Kahulugan) | 3 Pangunahing Mga Ratio ng Leverage para sa Mga Bangko

Ano ang Mga Ratio ng Leverage para sa Mga Bangko?

Ang ratio ng leverage ng mga bangko ay nagpapahiwatig ng posisyon sa pananalapi ng bangko sa mga tuntunin ng utang nito at ang kabisera o mga assets nito at kinakalkula ito ng Tier 1 capital na hinati ng pinagsama-samang mga assets kung saan kasama sa Tier 1 capital ang karaniwang equity, reserves, retain earnings at iba pang mga security pagkatapos ng binabawas ang mabuting kalooban.

Sa mga simpleng salita, ito ay isang sukatan na ginamit upang suriin ang antas ng mga utang na pagmamay-ari ng kumpanya at i-access ang kakayahang magbayad ng mga obligasyong pampinansyal? Ipinapalagay ng ratio na ito ang karagdagang kabuluhan para sa isang bangko dahil ang isang bangko ay isang mataas na levered na entity. Ang kabisera ng isang Bangko ay nangangahulugang ang net net (Assets - Pananagutan) at pangunahing nahahati sa pagitan ng dalawang kategorya: Tier 1 at 2.

Ang kabisera ng Tier 1 para sa isang bangko ay ang pangunahing kabisera nito at may kasamang mga item na ayon sa kaugalian mong makikita sa balanse ng isang Bangko. Ang kabisera ng Tier 2 ay isang pandagdag na uri at karamihan ay may kasamang lahat ng iba pang mga anyo ng kabisera ng isang bangko, na kinabibilangan ng mga hindi nabatid na mga reserbang, mga reserbang revaluation, mga instrumento ng hybrid, at napailalim na term na utang. Ang kabuuang kabisera ng isang bangko ay ang kabuuan ng Tier 1 at Tier 2 na kapital.

Samakatuwid, ang kabisera ng Tier 1 ay natural na higit na nagpapahiwatig kung ang isang bangko ay maaaring mapanatili ang presyon ng pagkalugi at ang pangunahing ginagamit na item upang makalkula ang mga ratio ng leverage para sa isang bangko.

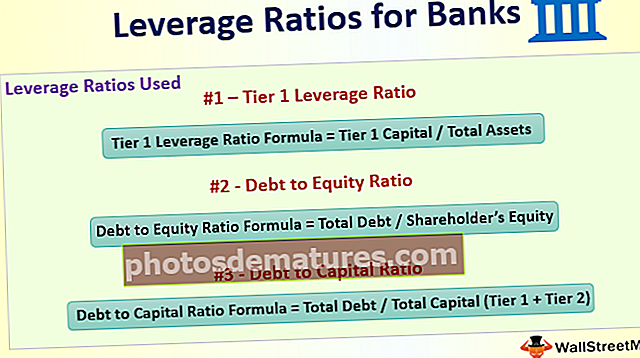

Nangungunang 3 Mga Ratio ng Leverage na Ginamit Para sa Mga Bangko

# 1 - Tier 1 Leverage Ratio

Tier 1 Leverage Ratio Formula = Tier 1 Capital / Kabuuang Mga AssetSinusukat ng ratio na ito ang halaga ng pangunahing kapital ng isang bangko na may kaugnayan sa kabuuang mga pag-aari nito at ipinakilala upang mapanatili ang isang tseke sa halaga ng leverage ng isang bangko at palakasin ang mga kinakailangang nakabatay sa peligro sa pamamagitan ng paggamit ng isang back-stop na panukalang-batas.

Kung ang isang bangko ay nagpapahiram ng $ 10 para sa bawat $ 1 ng mga reserbang kapital, magkakaroon ito ng ratio ng capital leverage na 1/10 = 10%

Sa buong mundo, kinakailangan na ang ratio na ito ay hindi bababa sa 3%, alinsunod sa mga pamantayan ng Basel III, kahit na ang mga regulasyon na maingat sa bansa ay maaaring magkakaiba.

Halimbawa - Noong Disyembre 2017, iniulat ng JP Morgan ang isang kabisera ng Tier 1 na $ 184,375m at isang pagkakalantad sa asset na $ 2,116,031m, na nagresulta sa ratio ng Tier 1 Leverage na 8.7%, higit sa minimum na kinakailangan.

Pinagmulan: JPMorgan.com

Ang sukatan sa pagsukat na ito ay ipinakilala pagkatapos ng Global Financial Crisis noong 2008 at nagsilbing pinakamahalagang ratio pagdating sa pagtatasa ng kalusugan ng isang Bangko.

Ang iba pang karaniwang ginagamit na mga ratio ng Leverage ay

# 2 - Utang sa Equity Ratio

Utang sa Equity Ratio Formula = Kabuuang Utang / Equity ng shareholderSinusukat ng ratio na ito ang halaga ng financing na naipon ng isang kumpanya mula sa utang kumpara sa equity. Ang isang ratio ng D / E na 0.4 ay nangangahulugang para sa bawat $ 1 na naangat sa equity, ang kumpanya ay nagtataas ng $ 0.4 na utang. Bagaman ang isang napakataas na ratio ng D / E sa pangkalahatan ay hindi kanais-nais, ang mga bangko ay may posibilidad na magkaroon ng isang mataas na ratio ng D / E dahil ang mga bangko ay nagdadala ng maraming halaga ng utang sa kanilang balanse dahil mayroon silang isang makabuluhang pamumuhunan sa mga nakapirming mga assets sa anyo ng sangay na network

# 3 - Utang sa Capital Ratio

Utang sa Capital Ratio Formula = Kabuuang Utang / Kabuuang Kapital (Tier 1 + Tier 2)Katulad ng Utang sa Equity Ratio, ang Utang sa Capital Ratio ay nagbibigay ng isang pahiwatig ng dami ng utang na nagmamay-ari ng isang bangko na may kaugnayan sa kabuuang kabisera nito. Muli, ito ay karaniwang mas mataas para sa isang bangko dahil sa mga pagpapatakbo nito, na lumilikha ng isang mas mataas na pagkakalantad sa mga pautang. Ang isang bangko na may utang na $ 1000m at isang Equity na $ 2000m ay magkakaroon ng Utang sa Capital Ratio na 0.33x ngunit isang ratio ng D / E na 0.5x

Mga Pangunahing Punto na Dapat Tandaan

- Ang isang mas mataas na ratio ng leverage ay karaniwang itinuturing na mas ligtas para sa isang bangko dahil ipinapakita nito na ang bangko ay may mas mataas na kapital kumpara sa mga assets nito (pangunahing mga pautang). Ito ay partikular na kapaki-pakinabang kapag ang ekonomiya ay humihimas, at ang mga pautang ay hindi nabayaran. Ang mga bangko ay may mas kaunting mga nagpapautang kaysa sa mga may utang, na nagpapahirap upang isulat ang mga pautang, at samakatuwid sa mga ganitong oras, ang isang mataas na kapital na equity ay nagbabayad ng mabuti.

- Ang isang mataas na ratio ng leverage ay nangangahulugang ang mga bangko ay may higit na mga reserbang kapital at mas mahusay na nakaposisyon upang mapaglabanan ang isang krisis sa pananalapi. Gayunpaman, nangangahulugan din ito na mayroon itong mas kaunting pera upang mai-loan, sa gayon mabawasan ang kita ng bangko.

- Ang tier 1 leverage ratio ay isang direktang kinalabasan ng krisis, at sa ngayon, ito ay gumana nang maayos, sa gitna ng lahat ng mga susog. Gayunpaman, ang mga namumuhunan ay umaasa pa rin sa mga bangko upang makalkula ang numerong ito, at posible na ang mga namumuhunan ay pakainin ng hindi tumpak na larawan.

- Bilang karagdagan, hindi namin malalaman ang totoong epekto ng ratio na ito hanggang sa susunod na krisis sa pananalapi na makakatulong sa amin na malaman kung tunay na makatiis ang mga bangko sa isang krisis sa pananalapi.

Konklusyon

Ang mga ratio ng leverage ay isang malakas na daluyan upang masukat ang pagiging epektibo ng isang bangko, na ang buong negosyo ay nakasalalay sa pagpapautang ng mga pondo at pagbabayad ng interes sa mga deposito. Ang isang maingat na pagsisiyasat sa mga ratios na ito ay magbubunyag hindi lamang sa kakayahan sa pagbabayad ng utang ng bangko, ngunit kung paano din pinamamahalaan ng isang bangko ang mga pondo nito at kinikilala ang mga kita.