Mga Derivatives sa Pananalapi - Kahulugan, Mga Gamit, Kalamangan at Kahinaan

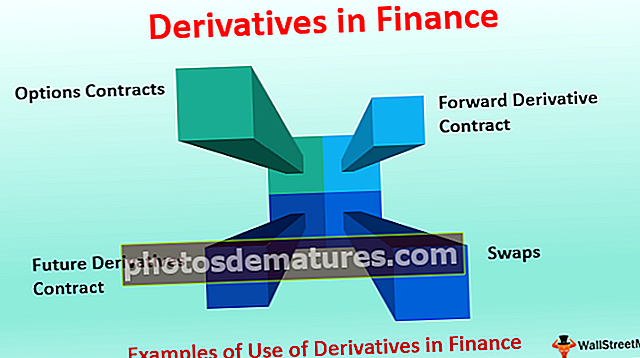

Ano ang Mga Derivatives sa Pananalapi?

Ang mga derivatives sa Pananalapi ay mga instrumento sa pananalapi na nagmula sa kanilang halaga mula sa halaga ng pinagbabatayan na pag-aari. Ang pinagbabatayan na assets ay maaaring mga bono, stock, pera, mga kalakal, atbp.

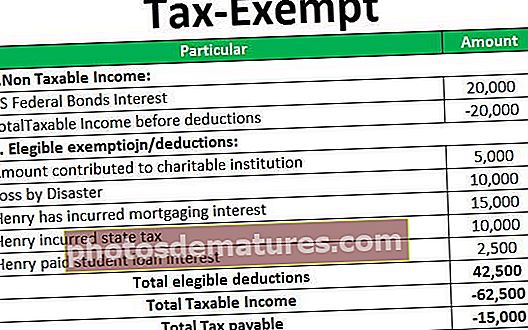

Karamihan sa Mga Karaniwang Derivatives sa Pananalapi

Ang mga sumusunod ay ang nangungunang 4 na uri ng derivatives sa pananalapi.

# 1- Hinaharap

Ang isang futures derivative na kontrata sa Pananalapi ay isang kasunduan sa pagitan ng dalawang partido na bumili / magbenta ng kalakal o instrumento sa pananalapi sa isang paunang natukoy na presyo sa isang tinukoy na petsa.

# 2 - Ipasa

Ang isang pasulong na kontrata ay gumagana sa parehong paraan tulad ng futures, ang pagkakaiba lamang, ipinagpalit ito sa counter. Kaya mayroong isang pakinabang ng pagpapasadya.

# 3 - Pagpipilian

Gumagawa din ang mga pagpipilian sa Pananalapi sa parehong prinsipyo, ang gayunpaman ang pinakamalaking bentahe ng mga pagpipilian ay binibigyan nila ng karapatan ang mamimili at hindi isang obligasyong bumili o magbenta ng isang asset, hindi katulad ng ibang mga kasunduan kung saan ang pakikipagpalitan ay isang obligasyon.

# 4 - Ipagpalit

Ang isang swap ay isang nakukuhang kontrata sa Pananalapi kung saan ang bumibili at nagbebenta ay tumira sa cash flow sa paunang natukoy na mga petsa.

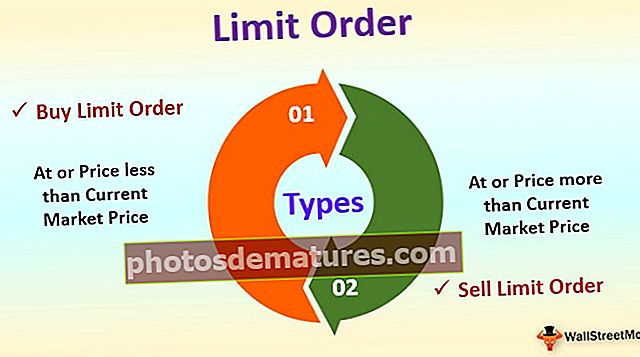

Mayroong mga namumuhunan / namamahala sa pamumuhunan sa merkado na tinatawag na mga gumagawa ng merkado, pinapanatili nila ang bid at nag-aalok ng mga presyo sa isang naibigay na seguridad at handa nang bumili o magbenta ng maraming mga security na iyon sa mga nasipi na presyo.

Paggamit ng Derivatives sa Pananalapi

# 1 - Ipasa ang Kontrata

Ipagpalagay na ang isang kumpanya mula sa Estados Unidos ay makakatanggap ng pagbabayad na € 15M sa 3 buwan. Nag-aalala ang kumpanya na mawawalan ng halaga ang euro at iniisip na gumamit ng isang pasulong na kontrata upang hadlangan ang panganib. Epektibong nangangahulugan ito na natatakot silang makatanggap ng mas mababa sa $ kapag lumabas sila upang ipagpalit ang kanilang € sa merkado. Samakatuwid sa pamamagitan ng paggamit ng isang pasulong na kontrata ang kumpanya ay maaaring magbenta ng euro ngayon sa isang paunang natukoy na overhead rate at maiwasan ang peligro na makatanggap ng mas mababa sa $.

# 2 - Kontrata sa Hinaharap

Upang mapanatili itong simple at limasin ang parehong halimbawa tulad ng sa itaas ay maaaring gawin upang ipaliwanag ang kontrata sa futures. Gayunpaman, ang kontrata sa futures ay may ilang mga pangunahing Pagkakaiba kumpara sa mga pasulong. Ang futures ay ipinagpapalit sa trademit, samakatuwid ang mga ito ay pinamamahalaan at kinokontrol ng palitan. Hindi tulad ng pasulong na maaaring ipasadya at nakabalangkas alinsunod sa mga pangangailangan ng mga partido. Alin ang dahilan kung bakit may mas kaunting kredito, counterparty na panganib sa mga pasulong dahil ang mga ito ay dinisenyo alinsunod sa mga pangangailangan ng mga partido.

# 3 - Mga Pagpipilian

Ang isang namumuhunan ay may $ 10,000 upang mamuhunan, naniniwala siya na ang presyo ng stock X ay tataas sa loob ng isang buwan. Ang kasalukuyang presyo ay $ 30, upang makapagpalagay, ang mamumuhunan ay maaaring bumili ng isang 1-buwan na pagpipilian sa pagtawag na may presyo ng welga na sabihin nating $ 35. Maaari lamang niyang bayaran ang premium at tumawag ng matagal sa partikular na stock sa halip na bumili ng mga pagbabahagi. Ang mekanismo ng aming pagpipilian ay eksaktong kabaligtaran ng isang tawag.

# 4 - Mga Swap

Sabihin nating nais ng isang kumpanya na humiram ng € 1,000,000 sa isang nakapirming rate sa merkado ngunit nagtatapos sa pagbili sa lumulutang na rate dahil sa ilang mga salik na nakabatay sa pananaliksik at paghahambing na kalamangan. Ang isa pang kumpanya sa merkado ay nais na bumili ng € 1,000,000 sa lumulutang na rate ngunit nagtapos sa pagbili sa isang nakapirming rate dahil sa ilang mga panloob na pagpigil o dahil lamang sa mababang rating. Dito nilikha ang merkado para sa pagpapalit, kapwa ang mga kumpanya ay maaaring pumasok sa isang kasunduan sa pagpapalit na nangangako na bayaran ang bawat isa sa kanilang napagkasunduang obligasyon.

Pagkalkula Mekanismo ng Mga Instrumentong Derivatives sa Pananalapi

- Ang kabayaran para sa isang pasulong na derivative na kontrata sa pananalapi ay kinakalkula bilang ang pagkakaiba sa pagitan ng presyo ng spot at ang presyo ng paghahatid, St-K. Kung saan ang St ay ang presyo sa oras na ang kontrata ay pinasimulan at k ang presyo na sumang-ayon ang mga partido na mag-expire ang kontrata sa.

- Ang kabayaran para sa isang kontrata sa futures ay kinakalkula bilang pagkakaiba sa pagitan ng pagsasara ng presyo kahapon at sa pagsasara ng presyo ngayon. Batay sa pagkakaiba-iba natutukoy kung sino ang nakakuha, ang mamimili o nagbebenta. Kung ang mga presyo ay nabawasan ang mga nadagdag ng nagbebenta, samantalang kung ang mga presyo ay nadagdagan ang mga nadagdag ng mamimili. Ito ay kilala bilang marka sa modelo ng pagbabayad sa merkado kung saan ang mga nadagdag at pagkalugi ay kinakalkula sa araw-araw at naabisuhan ng mga partido ang kanilang obligasyon nang naaayon.

- Ang iskedyul ng kabayaran para sa mga pagpipilian ay medyo kumplikado.

- Mga Pagpipilian sa Tawag: Binibigyan ng karapatan ang mamimili ngunit hindi isang obligasyong bumili ng napapailalim na pag-aari ayon sa kasunduan kapalit ng isang premium, kinakalkula ito bilang max (0, St - X). Kung saan ang St ay ang presyo ng stock sa pagkahinog at X ang presyo ng welga na sinang-ayunan ng mga partido at ang 0 alinman ang mas malaki. Upang makalkula ang kita mula sa posisyon na ito ang mamimili ay kailangang alisin ang premium mula sa kabayaran.

- Ilagay ang Opsyon: Binibigyan ng karapatan ang mamimili ngunit hindi isang obligasyong ibenta ang pinagbabatayan na assets ayon sa kasunduan kapalit ng isang premium. Ang iskedyul ng pagkalkula para sa mga pagpipiliang ito ay eksaktong pabaliktad ng mga tawag, ibig sabihin, welga na minus ang puwesto

- Ang kabayaran para sa mga kontrata ng pagpapalit ay kinakalkula sa pamamagitan ng pag-neto sa daloy ng cash para sa parehong mga counterparties. Ang isang halimbawa ng isang simpleng vanilla swap ay makakatulong na patatagin ang konsepto.

Mga kalamangan ng Derivatives

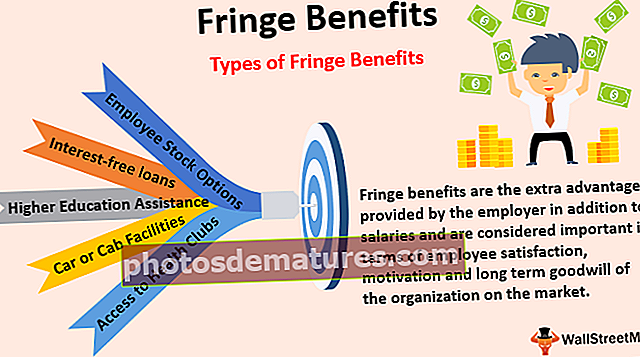

- Pinapayagan nito ang mga partido na kunin ang pagmamay-ari ng kalakip na assets sa pamamagitan ng minimum na pamumuhunan.

- Pinapayagan itong maglaro sa merkado at ilipat ang panganib sa ibang mga partido.

- Pinapayagan nito ang haka-haka sa merkado, tulad ng sinumang mayroong isang opinyon o intuwisyon na may ilang halaga upang mamuhunan, maaaring kumuha ng posisyon sa merkado na may posibilidad na umani ng mataas na gantimpala.

- Sa kaso ng mga pagpipilian, ang isa ay maaaring bumili ng OTC sa counter na ipinasadyang pagpipilian na nababagay sa kanilang pangangailangan at gumawa ng isang pamumuhunan ayon sa kanilang intuwisyon. Nalalapat din ang parehong sa pagpapasa ng mga kontrata.

- Katulad nito, sa kaso ng mga kontrata sa hinaharap na counterparty na nakikipagkalakalan sa palitan, kaya't lubos itong kinokontrol at naayos.

Mga Dehadong Dagdag ng Derivatives

- Ang mga pinagbabatayan na mga assets sa mga kontrata ay nakalantad sa mataas na peligro dahil sa iba't ibang mga kadahilanan tulad ng pagkasumpungin sa merkado, kawalang-tatag ng ekonomiya, kawalan ng kakayahan sa politika, atbp Samakatuwid hangga't nagbibigay sila ng pagmamay-ari, malubhang nalantad sila sa peligro.

- Ang pagharap sa mga derivatives na kontrata sa Pananalapi ay nangangailangan ng isang mataas na antas ng kadalubhasaan dahil sa kumplikadong katangian ng mga instrumento. Samakatuwid ang isang layman ay mas mahusay sa pamumuhunan sa mas madaling mga paraan tulad ng kapwa pondo / stock o naayos na kita.

- Ang bantog na namumuhunan at pilantropo, si Warren Buffet ay dating tinawag na mga derivatives na 'sandata ng malawakang pagkawasak' dahil sa hindi maipaliwanag na link nito sa iba pang mga klase ng mga assets / produkto.

Konklusyon

Ang kahihinatnan ay bagaman nagbibigay ito ng pagkakalantad sa pamumuhunan na may mataas na halaga, sa tunay na kahulugan ito ay lubhang mapanganib at nangangailangan ng isang mahusay na antas ng kadalubhasaan at mga diskarte sa juggling upang maiwasan at ilipat ang panganib. Ang bilang ng mga panganib na inilantad sa iyo ay maraming. Samakatuwid maliban kung masusukat at mapapanatili ng isang tao ang panganib na kasangkot, hindi maipapayo ang pamumuhunan sa malaking posisyon. Sa kabaligtaran, ang isang mahusay na naka-calibrate na diskarte na may kalkuladong istraktura ng peligro ay maaaring tumagal ng isang mamumuhunan sa isang mahabang paraan sa mundo ng derivatives sa pananalapi.