Tier 2 Capital (Kahulugan, Mga Katangian) | 5 Mga Uri ng Tier 2 Capital

Ano ang Tier 2 Capital?

Bilang karagdagan sa Tier 1, ang Tier 2 ay isang pandagdag na sangkap ng pangunahing base ng kabisera ng bangko sa ilalim ng kasunduan sa Basel na kasama ang mga reserbang rebyuyon, hindi maipahatid na reserba, mga instrumento ng hybrid, at mga nasasakupang instrumento ng utang upang suportahan ang kabuuang pangangailangan ng kapital ng bangko.

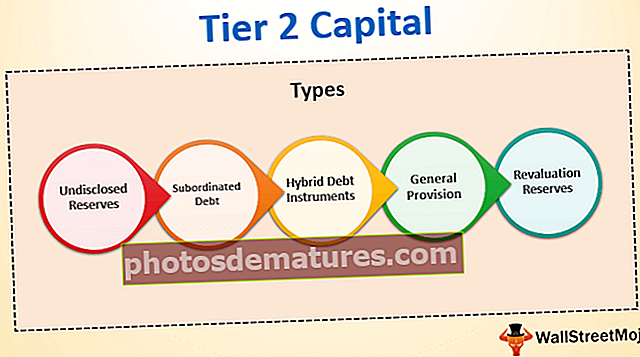

Mga uri ng Tier 2 Capital

# 1 - Hindi Nailahad na Mga Nakareserba

Ang hindi naipahayag o nakatagong reserba ay ang mga reserba na naipasa sa pamamagitan ng tubo at pagkawala account at tinanggap ng mga awtoridad sa pangangasiwa ng mga bangko. Maaari silang maging kasing halaga at nagtataglay ng parehong intrinsic na halaga tulad ng iba pang nai-publish na pinanatili na kita ngunit dahil sa kawalan ng transparency at ang katunayan na ang ilang mga bansa ay hindi kinikilala ang mga reserbang bilang tinanggap na mga kasanayan sa accounting, sa palagay nila ay ibukod ito mula sa pangunahing elemento ng kabisera ng equity.

# 2 - Subordinadong Utang

Ang basal committee ay may kakaibang pananaw patungkol dito na isama ito bilang tier 2 capital dahil sa katotohanan ng kanilang naayos na kapanahunan at ang kawalan ng kakayahang sumipsip ng pagkalugi maliban sa kaso ng likidasyon. Gayunpaman, napagkasunduan na ang mga napailalim na instrumento ng utang ay dapat magkaroon ng isang minimum na kapanahunan ng hindi bababa sa limang taon upang maisama sa mga pandagdag na elemento ng kapital.

# 3 - Mga Instrumentong Hybrid Utang

Kasama sa mga instrumento na ito ang mga katangian ng parehong instrumento ng utang at equity. Ang mga ito ay itinuturing na isang bahagi ng pandagdag na kapital dahil sa kanilang kakayahang suportahan ang mga pagkalugi sa isang patuloy na batayan nang hindi nagpapalitaw ng likidasyon tulad ng kapital na equities.

# 4 - Pangkalahatang Paglalaan / Pangkalahatang Pagreserba ng Pangkalahatang

Ang mga reserbang ito ay nilikha laban sa posibilidad ng pagkawala na hindi pa natamo o hindi pa nakikilala. Dahil hindi nila nasasalamin ang kilalang pagkasira sa pagtatasa ng mga partikular na assets na ang mga reserbang ito ay maaaring maging bahagi ng Tier 2 capital. Gayunpaman, ang mga probisyon o reserbang nilikha laban sa mga natukoy na pagkalugi o isang kinilalang pagkasira sa halaga ng anumang pag-aari o pangkat ng mga assets na napapailalim sa peligro ng bansa, o kung ang pagkakaloob ay nilikha upang matugunan ang mga natukoy na pagkalugi na sumunod na susunod sa portfolio ay hindi bumubuo ng bahagi ng mga reserbang

# 5 - Mga Nakareserba na Pagsusuri

Ang ilang mga pag-aari ay sinusuri muli upang maipakita ang kasalukuyang halaga o isang bagay na malapit sa kanilang kasalukuyang halaga kaysa sa makasaysayang mga gastos ay dapat isama sa ilalim ng Tier 2 capital. Ang reserba ng pagsusuri ay lumitaw sa dalawang paraan:

- Mula sa isang pormal na pagsusuri na dinala sa pamamagitan ng sheet ng balanse.

- Notional na karagdagan sa kabisera ng mga nakatagong halaga na nagmula sa kasanayan ng paghawak ng mga security sa sheet ng balanse na nagkakahalaga ng mga makasaysayang gastos.

Mga Katangian ng Tier 2 Capital

# 1 - Walang Pagbabago sa Mga Konstitusyon ng Tier 2

Ang Basel III ay tumaas ang panganib sa kapital at pinahigpit ang kahulugan ng kapital bilang tugon sa mga krisis sa pananalapi noong 2007-2009. Ang kabisera ng Tier 1 ay dapat na ayusin pababa upang maipakita ang mga tinukoy na mga kakulangan sa plano ng pensiyon ng benepisyo ngunit hindi naitaas paitaas para sa labis at ibinubukod din nito ang mga pagbabago sa mga pinanatili na kita na nagmumula sa mga panganib sa credit ng bangko na tinawag na mga pagsasaayos ng halaga ng utang o nagmula sa sekularisadong transaksyon.

Sapagkat ang Tier 2 supplemental capital ay may kasamang utang na napailalim sa mga depositor na may orihinal na kapanahunan na 5 taon o higit pa at pinagsama-samang stock na walang hanggan. Walang pagbabago sa tier 2 na nasasakupan.

# 2 - Mga Kinakailangan sa Capital sa Basel III

- Ang kapital na antas ng 1 equity ay dapat na 4.5% ng mga assets na may timbang na peligro sa lahat ng oras.

- Kabuuang Tier 1 na kapital tulad ng equity capital kasama ang karagdagang tier 1 capital tulad ng ginustong walang hanggang stock ay dapat na 6% ng mga assets na may timbang na peligro sa oras.

- Ang Kabuuang Kapital kasama ang Tier1 at Tier2 na kapital ay dapat na hindi bababa sa 8% ng mga assets na may timbang na peligro sa lahat ng oras.

Mga kalamangan

- Regular na Pagpapahinga: Ang pandagdag na kapital ay mas mababa sa mga depositor at sa gayon ay pinoprotektahan ang mga depositor sa kaganapan ng kabiguan sa bangko samantalang ang kapital ng equity ay sumisipsip ng pagkalugi. Hindi bababa sa 50% ng kabuuang kabisera ang dapat na Tier 1 ayon sa kinakailangan sa regulasyon. Nangangahulugan ito na isang 4% tier 1 na kapital sa mga kinakailangang may timbang na peligro (ie 8% * 0.5) ibig sabihin, kalahati ng tier 1 na kinakailangan ay dapat matugunan na may karaniwang equity. Walang naturang kinakailangan na ipinatupad para sa Tier 2 Capital.

- Huling Resort sa Case of Liquidation: Ang pangkaraniwang pagkakapantay-pantay ay kilala bilang kapital ng pag-aalala. Sumisipsip ito ng pagkalugi kapag ang bangko ay may positibong equity. (pagpunta pag-aalala) Tier 2 kabisera ay nawala pag-aalala kapital. Kapag ang bangko ay may negatibong kapital at hindi na nag-aalala, makakatulong itong makuha ang pagkalugi. Ang mga depositor ay niraranggo sa itaas ng Tier2 capital hangga't positibo ang Tier2 capital, ang mga depositor ay dapat bayaran nang buo.

Mga Dehado

Ang Tier 2 Capital ay Pinapasan sa Mga firm na Asset: Ang kabisera ng Tier 1 ay itinuturing na sariling kabisera ng isang bangko dahil ang pera ay tumutulong sa isang bangko na pondohan ang patuloy na regular na operasyon nito at nabubuo ang batayan ng lakas ng isang institusyong pampinansyal. Gayunpaman, ang kapital ng Tier 2 ay hindi binubuo ng matatag na sariling kapital bilang mga dividend o interes na kailangang magbayad sa isang pana-panahong batayan. Ang kabiguang magbayad ng punong-guro o naipon na interes ay maaaring magresulta sa default ng kumpanya.

Key Takeaways

- Gayunpaman, ang ilang mga bansa ay nangangailangan ng mga bangko na magkaroon ng higit na kapital kaysa sa hinihiling ng kasunduan ayon sa paghuhusga ng mga superbisor sa bangko.

- Ang mga bangko at hindi balanseng mga item ng sheet ay dapat gamitin upang makalkula ang mga assets na may timbang na peligro (RWA). Inilaan ang RWA na sukatin ang kabuuang halaga ng bangko sa merkado, kredito at pagkakalantad sa operasyon Ang kinakailangang kapital na batay sa peligro ay pangunahing pagbabago sa regulasyon ng kapital.

- Kasama sa kasunduan sa Basel 3 ang capital buffer ng konserbasyon bilang bahagi ng kabuuang kinakailangang kapital upang maprotektahan ang mga bangko sa mga oras ng krisis sa pananalapi. Kinakailangan ang mga bangko na magtayo ng isang buffer ng Tier1 equity capital na katumbas ng 2.5% ng mga assets na may timbang na peligro sa mga normal na oras na magagamit upang masakop ang mga pagkalugi sa panahon ng stress.

- Nangangahulugan ito na sa normal na oras ang isang bangko ay dapat magkaroon ng isang minimum na 7% ng tier 1 equity capital at kabuuang capital na nagdaragdag ng tier 1 at tier 2 ay dapat na katumbas ng 10.5% na mga panganib na may timbang na mga assets.

Konklusyon

Ang mga item sa Tier II ay kwalipikado bilang pamamahala ng kapital dahil nakakatulong ito sa firm na maisagawa ang araw nito sa pang-araw-araw na aktibidad ng negosyo. Gayunpaman, kailangang matugunan ng firm ang obligasyon nito ng dividend, interes at pagkabigo sa prinsipal na pagbabayad na maaaring magresulta sa default.