Karagdagang Daloy ng Cash (Kahulugan, Formula) | Mga Halimbawa ng Pagkalkula

Ano ang Incremental Cash Flow?

Ang pagdaragdag ng cash flow ay ang cash flow na natanto matapos ang isang bagong proyekto ay tatanggapin o isang desisyon sa kapital ang kinuha. Sa madaling salita, ito ay karaniwang ang nagreresultang pagtaas ng daloy ng cash mula sa mga operasyon dahil sa pagtanggap ng bagong pamumuhunan sa kapital o isang proyekto.

Ang bagong proyekto ay maaaring maging anumang mula sa pagpapakilala ng isang bagong produkto hanggang sa pagbubukas ng isang pabrika. Kung ang proyekto o pamumuhunan ay nagreresulta sa positibong pagdaragdag na daloy ng cash, dapat na mamuhunan ang kumpanya sa proyektong iyon dahil madaragdagan nito ang kasalukuyang daloy ng cash ng kumpanya.

Ngunit paano kung ang isang proyekto ang pipiliin at maraming mga proyekto ang may positibong pagtaas ng cash flow? Simple, ang proyekto na may pinakamataas na cash flow ay dapat mapili. Ngunit hindi dapat ang ICF lamang ang pamantayan sa pagpili ng isang proyekto.

Karagdagang Formula ng Daloy ng Cash

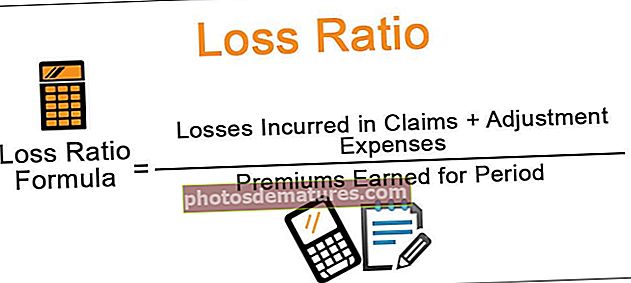

Karagdagang Daloy ng Cash = Cash Inflow - Paunang Cash Outflow - Gastos

Mga Bahagi

Kapag isinasaalang-alang ang isang proyekto o pinag-aaralan ito sa pamamagitan ng cash flow ng proyektong iyon, dapat magkaroon ang isang holistic na diskarte kaysa sa pagtingin lamang sa pag-agos mula sa proyektong iyon. Karamihan sa daloy ng cash sa gayon ay may tatlong mga bahagi dito -

# 1 - Paunang Panlabas na Pamumuhunan

Ito ang halagang kinakailangan upang mai-set up o magsimula ng isang proyekto o isang negosyo. Hal: isang kumpanya ng pagmamanupaktura ng semento ang nagplano na mag-set up ng isang planta ng pagmamanupaktura sa lungsod ng XYZ. Kaya't ang lahat ng pamumuhunan mula sa pagbili ng lupa at pag-set up ng isang halaman hanggang sa pagmamanupaktura ng unang bag ng semento ay sasailalim sa paunang pamumuhunan (tandaan ang paunang pamumuhunan ay hindi kasama ang lumubog na gastos)

# 2 - Daloy ng Pera sa Pagpapatakbo

Ang daloy ng pagpapatakbo ng cash ay tumutukoy sa halaga ng cash na nabuo ng partikular na proyekto na mas mababa ang pagpapatakbo at gastos ng hilaw na materyal. Kung isasaalang-alang natin ang halimbawa sa itaas, ang cash na nabuo sa pamamagitan ng pagbebenta ng mga bag ng semento na mas mababa kaysa sa hilaw na materyal at gastos sa pagpapatakbo tulad ng sahod sa paggawa, pagbebenta at advertising, upa, pagkukumpuni, elektrisidad, atbp.

# 3 - Daloy ng Cash Year ng Terminal

Ang daloy ng cash cash ay tumutukoy sa net cash flow na nangyayari sa pagtatapos ng proyekto o negosyo pagkatapos na itapon ang lahat ng mga assets ng partikular na proyekto. Tulad ng halimbawa sa itaas, kung nagpasya ang kumpanya ng tagagawa ng semento na isara ang operasyon nito at ibenta ang halaman nito, ang nagresultang cash flow pagkatapos ng brokerage at iba pang mga gastos ay ang cash flow ng terminal.

- Kaya, ang ICF ay ang net cash flow (cash flow - cash outflow) sa isang tukoy na oras sa pagitan ng dalawa o higit pang mga proyekto.

- Ang NPV at IRR ay iba pang mga pamamaraan para sa paggawa ng mga desisyon sa pagbabadyet sa kapital. Ang pagkakaiba lamang sa pagitan ng NPV at ICF ay habang kinakalkula ang ICF hindi namin binabawas ang mga cash flow, samantalang sa NPV ay binabawas namin ito.

Mga halimbawa

- Ang isang kumpanya na FMCG na nakabase sa US na XYZ Ltd. ay naghahanap upang makabuo ng isang bagong produkto. Ang kumpanya ay kailangang magpasya sa pagitan ng sabon at shampoo. Ang sabon ay inaasahang magkakaroon ng cash flow na $ 200000 at Shampoo na $ 300000 sa panahong ito. Ang pagtingin lamang sa daloy ng cash ay pupunta para sa Shampoo.

- Ngunit pagkatapos ibawas ang gastos at paunang gastos, ang Soap ay magkakaroon ng dagdag na cash flow na $ 105000 at Shampoo na $ 100000 dahil mayroon itong mas malaking gastos at paunang gastos kaysa sa Soap. Kaya't dumadaan lamang sa dagdag na cash flow, ang kumpanya ay magsasagawa ng pagbuo at paggawa ng sabon.

- Dapat isaalang-alang din ng isa ang mga negatibong epekto ng pagsasagawa ng isang proyekto dahil ang pagtanggap ng isang bagong proyekto ay maaaring magresulta sa pagbawas sa daloy ng cash ng iba pang mga proyekto. Ang epektong ito ay kilala bilang Cannibalization. Tulad ng aming halimbawa sa itaas, kung ang kumpanya ay pumupunta sa paggawa ng sabon, dapat ding isaalang-alang ang pagbagsak ng mga cash flow ng mga umiiral nang mga produktong sabon.

Mga kalamangan

Nakatutulong ito sa pagpapasya kung mamumuhunan sa isang proyekto o kung aling proyekto sa mga magagamit na maaaring mag-maximize ng mga pagbalik. Kung ikukumpara sa iba pang mga pamamaraan tulad ng Net kasalukuyang halaga (NPV) at Panloob na rate ng pagbabalik (IRR), ang daloy ng cash na dumadagdag ay mas madaling makalkula nang walang anumang mga komplikasyon ng rate ng diskwento. Ang ICF ay kinakalkula sa mga paunang hakbang habang gumagamit ng mga diskarte sa pagbabadyet ng kapital tulad ng NPV.

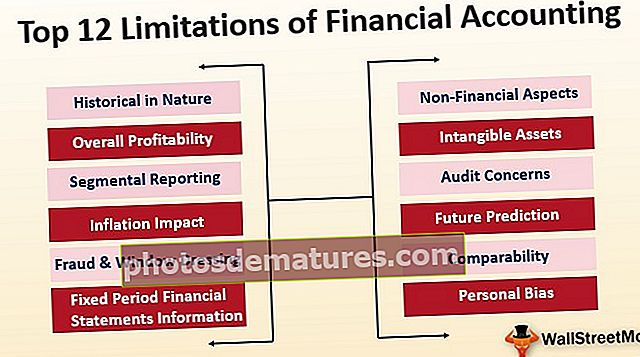

Mga limitasyon

Ang praktikal na pagdaragdag na mga daloy ng salapi ay lubhang mahirap matanto. Ito ay kasing ganda ng mga input sa mga pagtatantya. Gayundin, ang epekto ng cannibalization kung mayroon man ay mahirap na proyekto.

Bukod sa mga endogenous na kadahilanan, maraming mga exogenous na kadahilanan na maaaring makaapekto nang malaki sa isang proyekto ngunit mahirap hulaan tulad ng mga patakaran ng gobyerno, mga kondisyon sa merkado, ligal na kapaligiran, natural na sakuna, atbp na maaaring makaapekto sa mga karagdagang pagtaas ng cash sa hindi mahuhulaan at hindi inaasahang mga paraan.

- Halimbawa - nakuha ng Tata steel ang grupo ng Corus para sa $ 12.9 bilyon noong 2007 upang mag-tap at pumasok sa merkado ng Europa dahil ang Corus ay isa sa pinakamalaking gumagawa ng asero ng Europa na gumawa ng de-kalidad na bakal at si Tata ay isang mababang kalidad na gumagawa ng bakal. Tinaya ni Tata ang mga cash flow at benepisyo na nagmula sa acquisition at sinuri din na ang gastos sa acquisition ay mas mababa kaysa sa pag-set up ng sarili nitong halaman sa Europa.

- Ngunit maraming panlabas at panloob na mga kadahilanan na humantong sa isang pagbawas ng demand na bakal sa Europa at sapilitang isara ni Tata ang nakuha nitong halaman sa Europa at nagpaplano na ibenta ang ilan sa nakuha nitong negosyo.

- Kaya, kahit na ang malalaking kumpanya tulad ng Tata steel ay hindi tumpak na nahulaan o hinulaan ang mga kondisyon sa merkado at bilang isang resulta, nagdusa ng malaking pagkalugi.

- Hindi ito maaaring maging nag-iisang pamamaraan para sa pagpili ng isang proyekto. Ang ICF mismo ay hindi sapat at kailangang mapatunayan o isama sa iba pang mga diskarte sa pagbabadyet ng kapital na nagtagumpay sa mga pagkukulang nito tulad ng NPV, IRR, Payback period, atbp na hindi katulad ng ICF na isinasaalang-alang ang TVM.

Konklusyon

Ang pamamaraan na ito ay maaaring magamit bilang paunang tool para sa mga proyekto sa pag-screen. Ngunit mangangailangan ito ng iba pang mga pamamaraan upang mapatibay ang resulta nito. Sa kabila ng mga pagkukulang nito, nagbibigay ito ng ideya tungkol sa kakayahang kumita ng proyekto, kakayahang kumita at ang epekto nito sa kumpanya.