Mahusay na Hangganan (Kahulugan, Halimbawa) | Ano ang Mahusay na Frontier Portfolio?

Mahusay na Kahulugan sa Hangganan

Ang mahusay na hangganan, na kilala rin bilang hangganan ng portfolio, ay isang hanay ng mga perpekto o pinakamainam na mga portfolio na inaasahang magbibigay ng pinakamataas na pagbalik para sa isang maliit na antas ng pagbabalik. Ang hangganan na ito ay nabuo sa pamamagitan ng paglalagay ng inaasahang pagbabalik sa y-axis at ang karaniwang paglihis bilang isang sukatan ng peligro sa x-axis. Pinipinsala nito ang peligro-at pagbabalik na trade-off ng isang portfolio. Para sa pagbuo ng hangganan mayroong tatlong mahahalagang salik na isasaalang-alang:

- Inaasahang Pagbabalik,

- Pagkakaiba-iba / Pamantayang Paghiwalay bilang isang sukatan ng pagkakaiba-iba ng mga pagbalik na kilala rin bilang peligro at

- Ang covariance ng pagbabalik ng isang asset sa isa pang pag-aari.

Ang modelong ito ay itinatag ng Amerikanong Ekonomista na si Harry Markowitz noong taong 1952. Pagkatapos nito, gumugol siya ng ilang taon sa pagsasaliksik tungkol sa pareho na sa huli ay humantong sa kanya na manalo ng Nobel Prize noong 1990.

Halimbawa ng Mahusay na Hangganan

Ipaunawa sa amin ang paggawa ng mahusay na hangganan sa tulong ng isang halimbawa ng bilang:

Ipagpalagay na mayroong dalawang mga assets A1 at A2 sa isang partikular na portfolio. Kalkulahin ang mga panganib at pagbabalik para sa dalawang mga assets na ang inaasahang pagbabalik at karaniwang paglihis ay ang mga sumusunod:

Bigyan natin ngayon ng mga timbang ang mga assets ibig sabihin, ilang mga posibilidad sa portfolio ng pamumuhunan sa mga nasabing assets tulad ng ibinigay sa ibaba:

Paggamit ng mga formula para sa Inaasahang Pagbabalik at Panganib sa Portfolio ibig sabihin

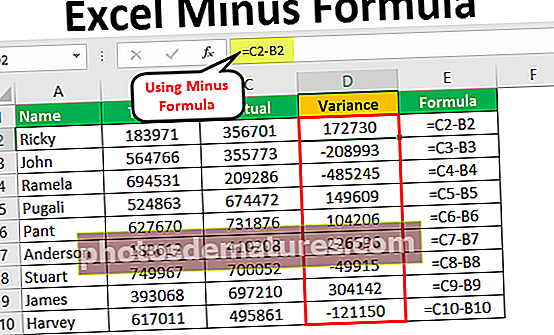

Inaasahang Return = (Timbang ng A1 * Return of A1) + (Timbang ng A2 * Return of A2)

Panganib sa Portfolio = √ [(Timbang ng A12 * Karaniwang Paghiwalay ng A12) + (Timbang ng A22 * Karaniwang Paghiwalay ng A22) + (2 X Coefficient ng Korelasyon * Karaniwang Paghiwalay ng A1 * Karaniwang Paghiwalay ng A2)],

Maaari kaming makarating sa mga panganib sa portfolio at bumalik sa ibaba.

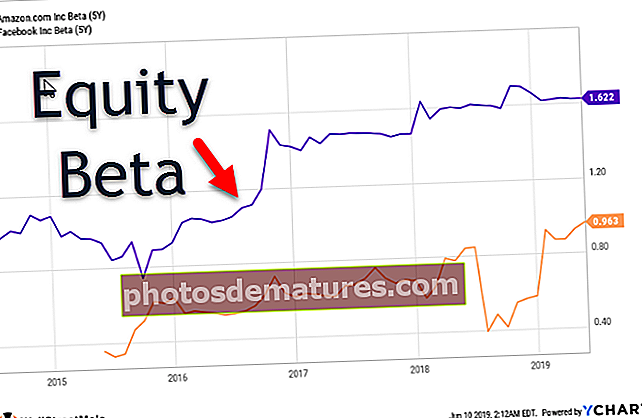

Sa pamamagitan ng paggamit sa talahanayan sa itaas, kung binabalangkas namin ang panganib sa X-axis at ang Return on Y-axis, nakakakuha kami ng isang graph na ganito ang hitsura at tinawag na mahusay na hangganan, kung minsan ay tinukoy din bilang Markowitz bala.

Sa ilustrasyong ito, ipinapalagay namin na ang portfolio ay binubuo lamang ng dalawang mga assets A1 at A2 alang-alang sa pagiging simple at madaling pag-unawa. Maaari naming sa isang katulad na fashion bumuo ng isang portfolio para sa maraming mga assets at balangkas ito upang makamit ang hangganan. Sa graph sa itaas, ang anumang mga puntos sa labas ng hangganan ay mas mababa sa portfolio sa mahusay na hangganan sapagkat nag-aalok ang mga ito ng parehong pagbalik na may mas mataas na peligro o mas mababang pagbabalik na may parehong halaga ng peligro tulad ng mga portfolio sa hangganan.

Mula sa itaas na grapikong representasyon ng mahusay na hangganan, makakarating kami sa dalawang lohikal na konklusyon:

- Ito ay kung saan ang pinakamainam na mga portfolio.

- Ang mahusay na hangganan ay hindi isang tuwid na linya. Hubog ito. Ito ay concaved sa Y-axis.

Mga pagpapalagay ng Mahusay na Modelong Hangganan

- Ang mga namumuhunan ay makatuwiran at may kaalaman tungkol sa lahat ng mga katotohanan ng mga merkado. Ipinapahiwatig ng palagay na ito na ang lahat ng mga namumuhunan ay sapat na mapagbantay upang maunawaan ang mga paggalaw ng stock, hulaan ang mga pagbalik at mamuhunan nang naaayon. Nangangahulugan din iyon na ipinapalagay ng modelong ito ang lahat ng mga namumuhunan na nasa parehong pahina hangga't ang kaalaman sa mga merkado ay nababahala.

- Ang lahat ng mga namumuhunan ay may isang pangkaraniwang layunin at iyon ay upang maiwasan ang peligro sapagkat mapipigilan ang mga ito at mapakinabangan ang pagbabalik hangga't maaari at magagawa.

- Walang maraming mga namumuhunan na makakaapekto sa presyo ng merkado.

- Ang mga namumuhunan ay walang limitasyong lakas sa paghiram.

- Nagpapahiram at nanghihiram ng pera ang mga namumuhunan sa rate ng interes na walang panganib.

- Ang mga merkado ay mahusay.

- Ang mga assets ay sumusunod sa isang normal na pamamahagi.

- Ang mga merkado ay sumisipsip ng impormasyon nang mabilis at naaayon sa batayan ng mga aksyon.

- Ang mga desisyon ng mga namumuhunan ay laging nakabatay sa inaasahang pagbabalik at karaniwang paglihis bilang isang sukatan ng peligro.

Mga merito

- Inilarawan ng teoryang ito ang kahalagahan ng pag-iba-iba.

- Ang mahusay na hangganan ng grap na ito ay tumutulong sa mga namumuhunan na piliin ang mga kumbinasyon ng portfolio na may pinakamataas na pagbabalik na may pinakamaliit na posibleng pagbabalik.

- Kinakatawan nito ang lahat ng mga nangingibabaw na portfolio sa puwang ng pagbabalik ng peligro.

Mga drawbacks / Demerit

- Ang palagay na ang lahat ng mga namumuhunan ay makatuwiran at gumawa ng mahusay na mga desisyon sa pamumuhunan ay maaaring hindi palaging totoo sapagkat hindi lahat ng mga namumuhunan ay may sapat na kaalaman tungkol sa mga merkado.

- Ang teoriya ay maaaring mailapat o ang hangganan ay maaaring maitayo lamang kapag may isang konsepto ng pag-iiba-iba na kasangkot. Sa isang kaso kung saan walang pagkakaiba-iba, sigurado na mabibigo ang teorya.

- Gayundin, ang palagay na ang mga namumuhunan ay walang limitasyong kapasidad sa paghiram at pagpapautang ay isang sira.

- Ang palagay na ang mga assets ay sumusunod sa isang normal na pattern ng pamamahagi na maaaring hindi palaging tumayo totoo. Sa katotohanan, ang mga seguridad ay maaaring makaranas ng mga pagbabalik na malayo sa kani-kanilang pamantayan na mga paglihis, kung minsan tulad ng tatlong karaniwang mga paglihis na malayo sa ibig sabihin.

- Ang totoong gastos tulad ng buwis, brokerage, bayad, atbp. Ay hindi isinasaalang-alang habang itinatayo ang hangganan.

Konklusyon

Sa kabuuan, ang mahusay na hangganan ay nagpapakita ng isang kumbinasyon ng mga assets na may pinakamainam na antas ng inaasahang pagbalik para sa isang naibigay na antas ng peligro. Ito ay nakasalalay sa nakaraan at patuloy itong nagbabago bawat taon na mayroong bagong data. Pagkatapos ng lahat, ang mga pigura ng nakaraan ay hindi kinakailangang magpatuloy sa hinaharap.

Ang lahat ng mga portfolio sa linya ay 'mahusay' at ang mga assets na nahuhulog sa labas ng linya ay hindi pinakamainam dahil alinman sa nag-aalok sila ng isang mas mababang return para sa parehong peligro o mas mapanganib sila para sa parehong antas ng pagbabalik.

Bagaman ang modelo ay mayroong sariling mga demerito tulad ng hindi nabubuhay na mga pagpapalagay na ito ay itinalaga upang maging rebolusyonaryo sa panahong ito ay unang ipinakilala.