Panloob na Rate ng Return (IRR) - Kahulugan, Formula, Kalkulasyon

Kahulugan ng Panloob na Rate ng Return (IRR)

Ang panloob na rate ng return (IRR) ay ang rate ng diskwento na nagtatakda ng netong kasalukuyang halaga ng lahat ng daloy ng hinaharap mula sa isang proyekto hanggang sa zero. Karaniwan itong ginagamit upang ihambing at piliin ang pinakamahusay na proyekto, kung saan, isang proyekto na may IRR na higit sa itaas ang pinakamaliit na katanggap-tanggap na pagbalik (hurdle rate) ay napili.

IRR Formula

Narito ang Formula

- Para sa pagkalkula ng IRR, ang halaga ng NPV ay nakatakda sa zero at pagkatapos ay malaman ang rate ng diskwento.

- Ang rate ng diskwento na ito ay ang panloob na Rate ng Return na halaga na kailangan namin upang kalkulahin.

- Gayunpaman, dahil sa katangian ng pormula, ang IRR ay hindi makakalkula nang analitiko, at sa halip ay dapat kalkulahin alinman sa pamamagitan ng trial-and-error o sa pamamagitan ng paggamit ng ilang sistema ng software na na-program upang makalkula ang IRR.

Gayundin, tingnan ang mga pagkakaiba sa pagitan ng NPV at IRR

Halimbawa ng IRR

Ipagpalagay natin na si Nick ay namumuhunan ng $ 1,000 sa isang proyekto A at nakakakuha ng pagbabalik ng $ 1400 sa loob ng 1 taon. Kalkulahin ang Panloob na Rate ng Pagbabalik ng proyekto A?

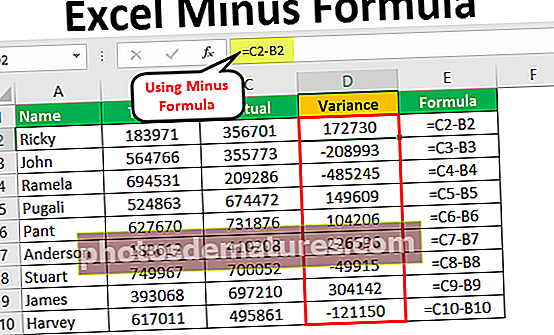

Nasa ibaba ang talahanayan ng pagkalkula ng kasalukuyang halaga ng Net ng proyekto na may iba't ibang mga rate ng diskwento (gastos ng kapital).

Tandaan namin na para sa Gastos ng Kapital @ 10%, ang NPV ay $ 298.

Mula sa grap sa itaas, tandaan namin na ang halaga ng Net Present ay zero sa rate ng diskwento na 40%. Ang rate ng diskwento na 40% ay ang IRR ng proyekto.

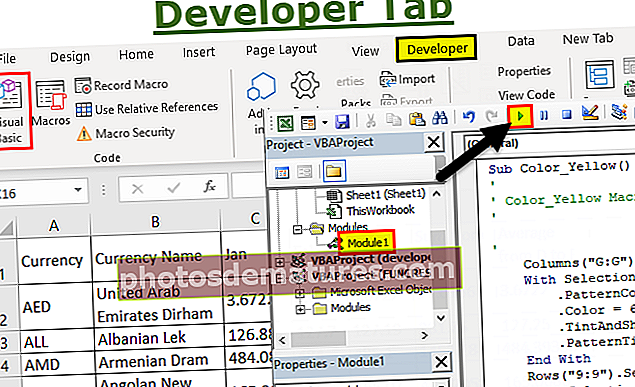

Panloob na Rate ng Pagbabalik sa Excel

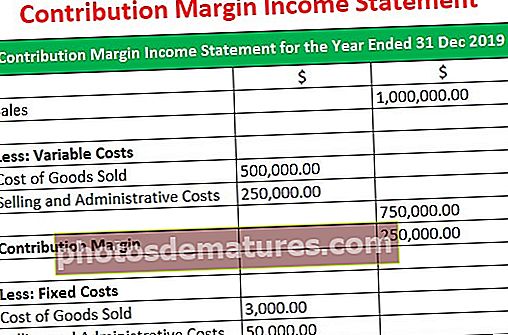

Hakbang 1 - Mga pag-agos ng cash at pag-agos sa isang karaniwang format

Nasa ibaba ang profile ng daloy ng cash ng proyekto. Dapat mong ilagay ang profile ng daloy ng cash sa na-standardize na format tulad ng ibinigay sa ibaba

Hakbang 2 - Ilapat ang formula ng IRR sa excel

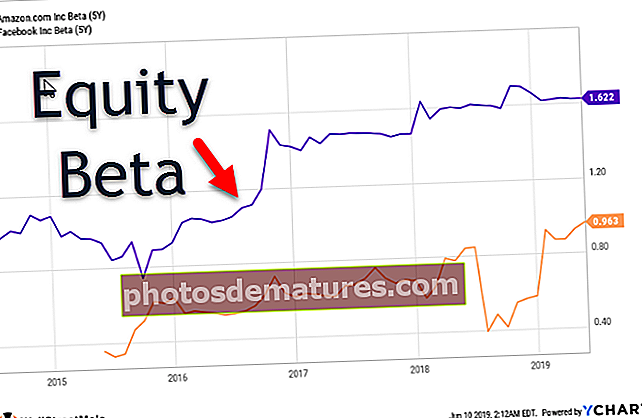

Hakbang 3 - Paghambingin ang IRR sa Discount Rate

- Mula sa pagkalkula sa itaas, maaari mong makita na ang NPV na nabuo ng halaman ay positibo at ang IRR ay 14% na higit pa sa kinakailangang rate ng pagbabalik

- Ipinapahiwatig nito kung kailan ang rate ng diskwento ay magiging 14% NPV ay magiging zero.

- Samakatuwid, ang kumpanya ng XYZ ay maaaring mamuhunan sa halaman na ito.

Ano ang kahalagahan ng IRR?

Ang Panloob na Rate ng Pagbalik ay mas kapaki-pakinabang kapag ginamit ito upang maisakatuparan ang isang paghahambing sa paghahambing sa halip na ihiwalay bilang isang solong halaga. Kung mas mataas ang panloob na Rate ng Return ng isang proyekto, mas kanais-nais na isagawa ang proyektong iyon bilang pinakamahusay na magagamit na pagpipilian sa pamumuhunan. Ang IRR ay pare-pareho para sa mga pamumuhunan ng iba't ibang mga uri at, tulad ng, IRR halaga ay madalas na ginagamit upang ranggo ng maramihang mga prospective na mga pagpipilian sa pamumuhunan na isang kumpanya ay isinasaalang-alang sa isang medyo pantay na batayan. Ipagpalagay na ang halaga ng pamumuhunan ay pantay-pantay sa iba't ibang mga magagamit na pagpipilian ng pamumuhunan, ang proyekto na may pinakamataas na halaga ng IRR ay isinasaalang-alang bilang pinakamahusay at ang partikular na pagpipilian ay (teoretikal) na kinuha muna ng isang namumuhunan.

Ang IRR ng anumang proyekto ay kinakalkula sa pamamagitan ng pag-iisip ng mga sumusunod na tatlong palagay:

- Ang mga pamumuhunan na ginawa ay gaganapin hanggang sa kanilang mga petsa ng pagkahinog.

- Ang pansamantalang cash flow ay ilalagay ulit sa IRR mismo.

- Ang lahat ng mga cash flow ay pana-panahon sa likas na katangian, o ang mga puwang ng oras sa pagitan ng iba't ibang mga daloy ng cash ay pantay.

Ang halaga ng IRR ay nagbibigay sa samahan ng isang rate ng paglago na maaaring asahan na makukuha sa pamamagitan ng paggawa ng isang pamumuhunan sa proyekto na isinasaalang-alang. Habang ang aktwal na Panloob na Rate ng Pagbalik na nakuha ay maaaring magkakaiba mula sa halagang panteorya na kinakalkula namin, ang pinakamataas na halaga ay tiyak na magbibigay ng pinakamahusay na rate ng paglago sa lahat. Ang pinakakaraniwang paggamit ng Panloob na Rate ng Pagbalik ay makikita kapag ginamit ito ng isang samahan upang isaalang-alang ang pamumuhunan sa isang bagong proyekto o upang madagdagan ang pamumuhunan sa isang kasalukuyang nagpapatuloy na proyekto. Bilang isang halimbawa, maaari naming kunin ang kaso ng isang kumpanya ng enerhiya na nagpipili upang magsimula ng isang bagong halaman o upang mapalawak ang pagtatrabaho ng isang kasalukuyang nagtatrabaho halaman. Ang desisyon, sa kasong ito, ay maaaring makuha sa pamamagitan ng pagkalkula ng IRR at sa gayon ay alamin kung alin sa mga pagpipilian ang magbibigay ng mas mataas na net profit.

Hurdle Rate at IRR

Ang hurdle rate o kinakailangang rate ng pagbabalik ay isang minimum na pagbabalik na inaasahan ng isang samahan sa pamumuhunan na kanilang ginagawa. Karamihan sa mga samahan ay nagpapanatili ng isang rate ng sagabal at anumang proyekto na may Panloob na Rate ng Pagbabalik na lampas sa rate ng sagabal ay itinuturing na kumikita. Bagaman hindi lamang ito ang batayan ng pagsasaalang-alang sa isang proyekto para sa pamumuhunan, ang Hurdle rate ay isang mabisang mekanismo sa pag-screen ng mga proyekto na hindi kumikita o sapat na kumikita. Karaniwan, ang isang proyekto na may pinakamataas na pagkakaiba sa pagitan ng Hurdle rate at IRR ay itinuturing na pinakamahusay na proyekto upang mamuhunan.

- Mga Malayang Proyekto: IRR> Gastos ng Kapital (hurdle rate), tanggapin ang proyekto

- Mga Malayang Proyekto: IRR <Gastos ng Kapital (hurdle rate), tanggihan ang proyekto

Mayroong ilang mga panuntunan sa hinlalaki na susundan habang ang anumang mga kalkulasyon ng IRR ay tapos na. Sila ay:

- Ang halaga ng namuhunan ay laging kinukuha na may isang negatibong pag-sign. Kaya't kung namuhunan ka ng $ 100 kinuha ito bilang - $ 100.

- Ang pera na nakukuha mo ay palaging kinukuha bilang isang positibong halaga, kaya kung makakatanggap ka ng isang halagang $ 60 ay kukuha ito ng $ 60.

- Bilang default, ang lahat ng mga pagbabayad ay kinukuha taun-taon, alinman sa simula o sa pagtatapos ng taon.

Maaari rin itong ihambing sa umiiral na mga rate ng pagbabalik sa loob ng merkado ng seguridad. Kung ang isang firm ay hindi mapapansin ang anumang mga pagpipilian sa pamumuhunan na may panloob na Rate ng Return na mga halaga nang higit pa sa mga pagbabalik na malilikha sa loob ng mga merkado ng pera, maaari lamang itong mag-opt upang mamuhunan ang mga pinanatili nitong kita sa merkado. Kahit na ang Panloob na Rate ng Pagbabalik ay itinuturing na isang nakapag-iisang sukatan na may labis na kahalagahan, dapat itong laging gamitin kasabay ng NPV para sa pagkuha ng isang mas malinaw na larawan ng potensyal ng isang proyekto sa kita ng mas mahusay na kita.

Mga Dehado

- Ang pangangailangan para sa paggamit ng NPV kasabay ay itinuturing na isang malaking sagabal ng IRR. Bagaman itinuturing na isang mahalagang sukatan, hindi ito maaaring maging kapaki-pakinabang kapag ginamit nang nag-iisa. Ang problema ay nagmumula sa mga sitwasyon kung saan ang paunang pamumuhunan ay nagbibigay ng isang maliit na halaga ng IRR ngunit isang mas malaking halaga ng NPV. Nangyayari ito sa mga proyekto na nagbibigay ng kita sa isang mas mabagal na tulin, ngunit ang mga proyektong ito ay maaaring makinabang sa pagpapahusay ng pangkalahatang halaga ng samahan.

- Ang isang katulad na problema ay kapag ang isang proyekto ay nagbibigay ng isang mas mabilis na resulta para sa isang maikling panahon. Ang isang maliit na proyekto ay maaaring parang pagbibigay ng isang malaking kita sa isang maikling panahon, na nagbibigay ng isang mas malaking halaga ng IRR, ngunit isang mas mababang halaga ng NPV. Ang haba ng proyekto ay may higit na kahalagahan sa kasong ito.

- Ang isa pang problema sa Panloob na Rate ng Pagbabalik, na kung saan ay hindi mahigpit na likas sa sukatan mismo, ngunit nauugnay sa isang tipikal na maling paggamit ng IRR. Maaaring ipalagay ng mga indibidwal na, kapag ang positibong daloy ng cash ay nabuo sa buong kurso ng isang proyekto (hindi sa huli), ang pera ay muling ibubuhos sa rate ng pagbabalik ng proyekto. Bihira ito mangyari. Sa halip, sa sandaling muling mainvest ang positibong cash flow, magkakaroon ito sa rate na kumakatawan sa halaga ng kabuuang kapital na pinagtatrabahuhan. Ang maling pagbasa at maling paggamit ng IRR sa ganitong paraan ay maaaring magresulta sa konklusyon na ang isang proyekto ay mas maraming kita kaysa sa tunay na ito.

- Ang isa pang karaniwang sagabal ay tinatawag na maraming IRR. Ang maraming mga drawback ng IRR ay nangyayari sa mga kaso kung saan ang cash flow sa kurso ng habang-buhay ng proyekto ay negatibo (ibig sabihin, ang proyekto ay nagpapatakbo nang pagkawala o ang organisasyon ay kailangang magbigay ng karagdagang kapital). Ito ay tinukoy bilang isang sitwasyon na "hindi normal na cash flow", at ang nasabing cash flow ay maaaring magbigay ng maraming Panloob na Rate ng Pagbabalik.

Ang mga sagabal na ito ng maraming panloob na Rate ng Pagbalik ng mga pangyayari at ang kawalan ng kakayahang hawakan ang maraming mga proyekto sa tagal ay nagdala ng pangangailangan para sa isang mas mahusay na pamamaraan upang malaman ang pinakamahusay na proyekto upang mamuhunan. At sa gayon, isang bagong binagong sukatan na kilala bilang binagong panloob na rate ng bumalik o sa madaling sabi ay dinisenyo ang MIRR.