Libreng Cash Flow Yield (Formula, Nangungunang Halimbawa) | Pagkalkula ng FCFY

Ano ang Libreng Cash Flow Yield (FCFY)

Libreng ani ng cash flow ay isang financial ratio na sumusukat na kung magkano ang cash flow ng kumpanya sa kaso ng likidasyon o iba pang mga obligasyon sa pamamagitan ng paghahambing ng libreng cash flow per share sa presyo ng market per share at ipinapahiwatig ang antas ng cash flow na kumpanya na kikita laban sa merkado nito halaga ng pagbabahagi.

Mas mataas ang ratio, mas kaakit-akit ang pamumuhunan dahil nagbibigay ito ng pahiwatig na ang mga namumuhunan ay nagbabayad ng mas kaunti para sa bawat yunit ng libreng cash flow.

Maraming mga stakeholder ang isinasaalang-alang ang cash flow bilang isang mas tumpak na sukat ng pagganap ng isang kumpanya kumpara sa mga kita dahil ang cash flow ay kumakatawan sa kakayahan ng isang firm na panatilihin ang mga operasyon nito. Bukod dito, binibigyan ng libreng cash flow ang kumpanya ng kakayahang umangkop upang madagdagan ang pangunahing halaga nito dahil ang natitirang cash ay maaaring magamit para sa pagbabayad ng dividends at interes, pagbawas ng utang, mga acquisition, at mga pamumuhunan sa hinaharap.

Pagkalkula ng Libreng Cash Flow Yield (FCFY)

Maaaring kalkulahin ang Libreng Cash Flow Yield mula sa mga shareholder ng equity pati na rin ang isang matatag na pananaw. Habang kinukalkula ang FCFY kailangan nating tiyakin na ang denominator at numerator ay pare-pareho sa pareho nilang pagiging alinman sa halaga ng equity o firm na halaga.

Formula # 1 (FCFE)

Mula sa pananaw ng mga karaniwang may hawak ng equity, ang pagkalkula ng Libreng Cash Flow Yield ay ang mga sumusunod:

- FCFY = Libreng Cash Flow to Equity (FCFE) bawat bahagi / Presyo ng Market bawat pagbabahagi

- Kung saan ang FCFE = Kita sa Net + Hindi paulit-ulit na gastos - Kita na hindi tumatakbo + Non-cash na gastos sa pagpapatakbo - Equity Reinvestment

Ang mga gastos sa pagpapatakbo na hindi cash ay idinagdag dahil ang mga ito ay gastos sa accounting ngunit hindi gastos sa cash. Dagdag dito, ang hindi umuulit o hindi pang-operating na kita / gastos ay ibinukod upang makuha ang paulit-ulit na daloy ng cash mula sa pangunahing mga operasyon. Para sa pagpapanatili ng pagkakapare-pareho sa mga kalkulasyon, ang mga pangangailangan sa muling pamumuhunan ng equity ay ibabawas mula sa kabuuang cash flow upang makarating sa libreng cash flow na magagamit sa mga may-ari ng equity.

Equity Reinvestment = (Capital expenditure - Depreciation) + pagbabago sa non-cash working capital - (bagong isyu ng utang - pagbabayad ng utang) - (bagong ginawang stock na inisyu - ginustong dividend)

Ang paggasta sa net capital ay isinasaalang-alang na makarating sa net cash outflow mula sa pamumuhunan sa mga nakapirming assets. Muli, dahil ang pagtaas sa gumaganang kapital ay nag-aalis ng mga daloy ng pera ng isang kumpanya habang ang pagbawas sa gumaganang kapital ay nagpapalaya sa mga magagamit na daloy ng cash, nababahala kami sa mga pagbabago sa daloy ng cash dahil sa mga pagbabago sa gumaganang kapital. Sa lawak ng pananalapi ng firm na ito sa muling pamumuhunan ng isang halo ng equity, utang, at ginustong equity, pamumuhunan ng mga may hawak ng utang at ginustong pamumuhunan ng mga shareholder sa loob ng kabuuang muling pamumuhunan na ito ay ibabawas upang makarating sa net reinvestment ng equity.

Formula # 2 (FCFF)

Ang pagkalkula ng Libreng Daloy ng Cash mula sa pananaw ng isang kumpanya (mga may hawak ng equity, ginustong shareholder, at may hawak ng utang) ay ang mga sumusunod:

- FCFY = Libreng cash flow sa firm (FCFF) / Halaga ng Enterprise

- Kung saan ang FCFF = FCFE + Gastos sa interes (1- rate ng buwis) + (pangunahing pagbabayad - bagong utang na inisyu) + Ginustong dibidendo

- At Halaga ng Enterprise = Pag-capitalize ng Market ng equity + Halaga ng merkado ng ginustong equity + Debit - Cash

Ang pagkalkula na ito mula sa pananaw ng isang kumpanya ay kumakatawan sa libreng daloy ng cash na natitira sa lahat ng mga may hawak ng paghahabol laban sa ginawang pamumuhunan. Dito ang pamumuhunan ay inilalarawan ng halaga ng Enterprise, na kung saan ay ang halaga ng merkado ng mga pamumuhunan ng lahat ng mga namumuhunan ng firm habang ang capitalization ng merkado ng bahaging pagmamay-ari ng mga shareholder.

Dahil isinasaalang-alang namin ang lahat ng may-ari ng paghahabol, kailangan naming idagdag sa FCFE ang lahat ng mga pagbabayad na ginawa sa mga nagpapahiram at ginustong mga shareholder tulad ng gastos sa interes, pagbabayad ng net debt, at ginustong dividend.

Ang isang mas simpleng paraan ng pagkalkula ng FCFF ay sa pamamagitan ng pagbawas sa paggasta ng kapital mula sa pagpapatakbo ng daloy ng cash na matatagpuan sa pahayag ng daloy ng cash.

- FCFF = Operating cash flow - paggasta sa kapital

Halimbawa ng Libreng Cash Flow Yield (FCFY)

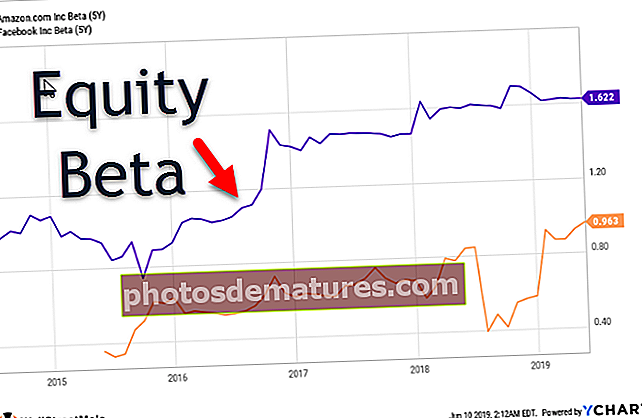

Sa kaso ng Amazon, kapag isinasaalang-alang ang pag-aari at kagamitan na nakuha sa ilalim ng kapital at built-to-suit na mga pag-upa, na sumunod sa labindalawang buwan, ang FCFY ay negatibo sa kabila ng pagpapakita ng kumpanya ng positibong daloy ng cash na $ 1.2 bn at $ 3.4 bn para sa FY17 at FY16 , ayon sa pagkakabanggit, sa cash flow statement.

Talahanayan 1: Pagkalkula ng FCFY para sa Amazon

Pinagmulan: FY17 Taunang ulat, Amazon

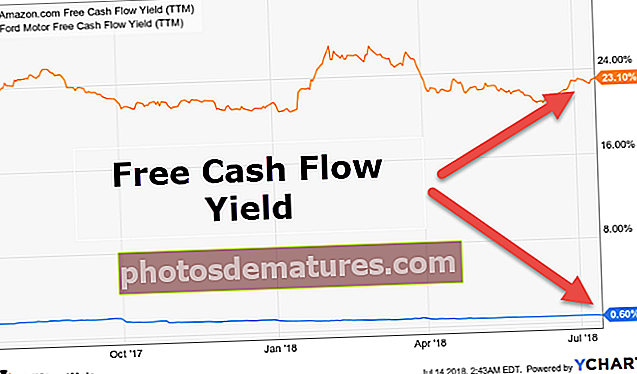

Paghahambing ng FCFY

Ang mga namumuhunan na isinasaalang-alang ang pagbuo ng cash ng isang firm bilang isang mas mahusay na representasyon ng mga operasyon nito nais na pag-aralan ang pahayag ng daloy ng cash. Para sa kanila, ang FCFY ay isang mas naaangkop na tagapagpahiwatig laban sa P / E ratio o EV / EBITDA ratio dahil ang cash flow ay isang mas mahusay na representasyon ng pagbabalik. Ang pera at kita ay maaaring manipulahin, ngunit ang mga kumpanya ay hindi maaaring manipulahin ang cash flow. Halimbawa, ang mga kita sa bawat pagbabahagi ay maaaring mapabuti sa mababaw sa pamamagitan ng mga pagbili ng pagbabahagi ng kumpanya.

Mas mataas ang halaga ng libreng cash flow, mas malaki ang kakayahang umangkop ng kumpanya na ituloy ang mga oportunidad sa paglago sa mga magagandang oras at maayos na magbabago ng mga paghihirap sa mga masasamang oras. Ang isang kumpanya na may matatag na libreng cash flow na ani ay maaaring isaalang-alang ang mga pagbabayad ng dividend, magbahagi ng mga buyback, hindi organikong at organikong mga pagkakataon sa paglago, at pagbawas ng utang. Sa gayon ang ani ng cash flow ay nagbibigay ng isang mas mahusay na indikasyon ng pang-matagalang pagpapahalaga.

Talahanayan 2. Paghahambing sa Mga Kumpanya - FCFY

Ang isang pagtingin sa Talaan 2 ay nagpapakita na habang ang Alphabet ay nananatiling pinaka-kaakit-akit na stock batay sa pagkakaiba sa pagitan ng pasulong P / E ratio at kasalukuyang P / E, ang Apple ay nananatiling isang mas ligtas na pusta na isinasaalang-alang ang mataas na libreng cash flow na ani. Ang isang mas nauugnay na panukala ay upang suriin ang pasulong na FCFY para sa mas mahusay na paggawa ng desisyon. Gayunpaman, mas mahalaga na ihambing ang mga kumpanya sa loob ng parehong industriya habang ginagawa ang kamag-anak na pagpapahalaga.

Konklusyon

Ang libreng cash flow ani (FCFY) ay isang mahalagang sukatan sa pananalapi na nagbibigay ng isang mas malinaw na larawan ng kalusugan sa pananalapi ng kompanya kumpara sa netong kita. Ang ratio na ito ay mahalaga dahil nauugnay ito sa halagang natanggap laban sa ginawang pamumuhunan. Ang isang kumpanya na may mataas na daloy ng salapi kumpara sa mga pag-aari nito ay maaaring sobrang presyo sa merkado, na humahantong sa isang mas mababang FCFY at kabaligtaran.

Tumutulong ang FCFY sa pag-aaral ng lakas ng isang firm. Ang negatibong ani ng libreng daloy ng cash o negatibong libreng daloy ng cash ay maaaring magpahiwatig na ang kompanya ay hindi sapat na likido sa mga operasyon nito at mangangailangan ng panlabas na pondo para sa pagpapatuloy ng mga operasyon nito. Ang tuluy-tuloy na pagtanggi sa libreng cash flow ay maaaring makaapekto sa paglago ng kita sa hinaharap. Sa kaibahan, ang tumataas na libreng cash flow ay nagbibigay-daan sa mga kumpanya na magtustansya ng sarili nang hindi gagamitin sa mas mahal na panlabas na financing para sa paglaki, sa gayon ang halaga ng shareholder. Gayunpaman, ang FCFY ay hindi maaaring isaalang-alang bilang tanging sukatan para sa paggawa ng mga desisyon sa pamumuhunan. Ang mga kumpanya sa mataas na yugto ng paglaki ay maaaring magkaroon ng disenteng mga kita, ngunit ang kanilang mga cash flow ay maaaring ganap na matupok ng kahulugan ng Capex. Samakatuwid, ang mga firm na ito ay maaaring mag-ulat ng mas mababang FCFY sa kabila ng mga maaasahan na paglago ng prospect.