Unlevered Beta (Kahulugan, Formula) | Kalkulahin ang Unlevered Beta

Ano ang Unlevered Beta?

Hindi matalinong beta ay isang hakbang upang makalkula ang pagkasumpungin ng kumpanya nang walang utang na may paggalang sa pangkalahatang merkado, sa simpleng mga salita kinakalkula nito ang beta ng kumpanya nang hindi isinasaalang-alang ang epekto ng utang, ang unlevered beta ay kilala rin bilang asset beta dahil ang peligro ng firm na walang utang ay kinakalkula batay lamang sa pag-aari nito.

Paliwanag

Ang Unlevered Beta ay ang pagsukat ng peligro ng isang kumpanya nang walang epekto ng utang. Kilala rin ito bilang Asset Beta at ginagamit upang sukatin ang peligro ng isang hindi pinamahalaan na kumpanya sa peligro sa merkado.

- Gayunpaman, ang Equity Beta o Levered Beta ay inihambing ang pagkasumpung ng stock ng isang kumpanya laban sa mga pagbalik ng mga merkado ng equity sa isang tukoy na panahon. Ginagamit ito upang sukatin kung gaano kasensitibo ang isang partikular na stock sa iba't ibang mga kadahilanan ng macroeconomic.

- Dahil ang bawat kumpanya ay may magkakaibang istraktura ng kapital, kaya dapat ihambing ng isa kung gaano mapanganib ang mga assets ng isang indibidwal na kumpanya, inaalis ang anumang epekto na mayroon ang utang at sinusukat lamang kung gaano mapanganib ang equity ng isang kumpanya.

- Ang pagdaragdag ng utang sa isang kumpanya ay nangangahulugan na kakailanganin itong gumawa ng higit pang mga daloy ng cash sa paglilingkod sa utang na iyon, at samakatuwid ay walang katiyakan sa mga dumarating na cash flow ng isang kumpanya. Nagsasalin ito sa mas mataas na peligro para sa isang kumpanya, na sanhi ng pagtaas ng leverage kaysa isang resulta ng peligro sa merkado o macroeconomic factor. Samakatuwid sa pamamagitan ng pag-aalis ng epekto ng utang, matutukoy nito ang peligro ng mga assets lamang ng kumpanya.

- Ang isang unlevered beta ay palaging magiging mas mababa kaysa sa levered beta dahil hinuhubad nito ang bahagi ng utang, na nagdaragdag sa peligro. Kung positibo ito, mamumuhunan ang mamumuhunan sa partikular na stock na ito kapag inaasahan na tataas ang mga presyo. Kung ang hindi pinag-aralan na beta ay negatibo, ang mga namumuhunan ay mamuhunan sa stock kapag inaasahan na mahulog ang mga presyo.

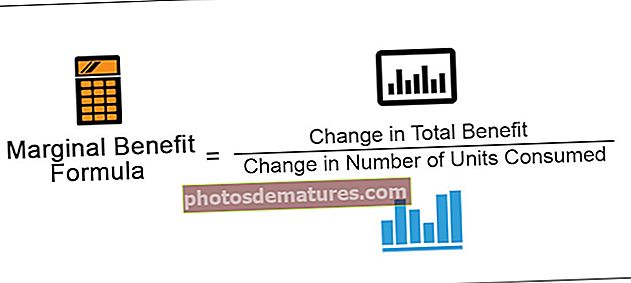

Hindi Natotohanang Beta Formula

Maaari mong kalkulahin ang Unlevered Beta gamit ang formula sa ibaba -

Halimbawa ng Unlevered Beta Calculation

Kumuha tayo ng isang halimbawa ng kumpanya X, na mayroong beta na 1.5 sa merkado. Ang ratio ng Utang / Equity para sa kumpanya ay 2: 3, at ang rate ng buwis ay 30%.

Samakatuwid Unlevered Beta formula = 1.5 / 1 + (1-0.3) 0.66

Unlevered Beta = 1.03

Kaugnayan at Paggamit ng Unlevered Beta

- Ginamit ang Unlevered beta kapag nais ng isang mamumuhunan na masukat ang pagganap ng isang stock, na kung saan ay ipinagpalit sa publiko kaugnay sa paggalaw ng merkado nang walang positibong epekto ng utang na kinuha sa kumpanya. Ang isang levered beta ay nagpapahiwatig ng pagiging sensitibo ng presyo ng stock ng isang kumpanya sa pangkalahatang paggalaw ng merkado. Ang isang positibong levered beta ay nagpapahiwatig na kapag mahusay ang pagganap ng merkado, pagkatapos ay tataas ang mga presyo ng stock, at ipinapahiwatig ng negatibong levered beta na kapag mahina ang pagganap ng merkado, mahuhulog ang mga presyo ng stock.

- Sinusukat ng isang unlevered beta formula ang pagganap at pagkasumpungin ng stock nang walang bentahe ng buwis ng utang. Dahil ang epekto ng utang ay tinanggal, ang mga kumpanya na may iba't ibang mga istruktura ng kapital ay maaaring ihambing upang masukat kung gaano mapanganib ang mga assets ng isang partikular na kumpanya.

- Kinakalkula ng mga namumuhunan ang unlevered beta at ginagamit ito para sa paghahambing sa pamamagitan ng pag-alis ng epekto ng utang sa istraktura ng kapital ng kumpanya.

- Gayundin, ang iba't ibang mga equity analista ay gumagamit ng beta na ito upang bumuo ng maraming mga modelo sa pananalapi para sa kanilang mga namumuhunan, na nagbibigay ng maraming impormasyon kaysa sa isang pangunahing senaryo lamang.

- Gayundin, ang isa pang kadahilanan na dapat tandaan ay kung ang isang kumpanya ay may mataas na debt to equity ratio, ngunit ang lahat ng utang ay na-rate na AAA. Ito ay likas na mas mababa ang peligro kaysa sa isang kumpanya na may mataas na ratio ng equity sa equity ngunit may isang utang na na-rate sa ibaba ng grade ng pamumuhunan.

Konklusyon

Ang Unlevered Beta formula ay ang pagsukat ng peligro ng isang kumpanya na may epekto ng utang. Sinusukat nito ang peligro ng negosyo ng kompanya, na kung saan ay hindi natutulungan sa panganib ng merkado. Palagi itong magiging mas mababa kaysa sa levered beta dahil hinuhubad nito ang bahagi ng utang, na nagdaragdag ng peligro.

Kung ang unlevered beta ay positibo, mamumuhunan ang mamumuhunan sa partikular na stock na ito kapag inaasahan na tataas ang mga presyo. Kung ang hindi pinag-aralan na beta ay negatibo, ang mga namumuhunan ay mamuhunan sa stock kapag inaasahan na mahulog ang mga presyo. Sinusukat nito ang pagganap at pagkasumpungin ng stock nang walang bentahe ng buwis ng utang. Dahil ang epekto ng utang ay tinanggal, ang mga kumpanya na may iba't ibang mga istruktura ng kapital ay maaaring ihambing upang masukat kung gaano mapanganib ang mga assets ng isang partikular na kumpanya.