Gastos ng Utang (Kahulugan, Formula) | Kalkulahin ang Gastos ng Utang para sa WACC

Ano ang Gastos ng Utang (Kd)?

Ang halaga ng utang ay ang inaasahang rate ng pagbabalik para sa may-ari ng utang at karaniwang kinakalkula bilang mabisang rate ng interes na nalalapat sa isang pananagutan ng mga kumpanya. Ito ay isang mahalagang bahagi ng pag-aaral ng diskwento sa diskwento, na kinakalkula ang kasalukuyang halaga ng isang kumpanya sa pamamagitan ng pag-diskwento sa mga cash flow sa hinaharap ng inaasahang rate ng pagbabalik sa equity at mga may hawak ng utang.

- Ang gastos ng utang ay maaaring matukoy bago ang buwis o pagkatapos ng buwis.

- Ang kabuuang gastos sa interes na naipon ng isang kumpanya sa anumang partikular na taon ay ang bago-buwis na Kd.

- Ang kabuuang gastos sa interes sa kabuuang utang na na-access ng kumpanya ay ang inaasahang rate ng return (bago ang buwis).

- Dahil ang mga gastos sa interes ay maibabawas mula sa mabuwis na kita na nagreresulta sa pagtipid para sa kompanya, na magagamit sa may-ari ng utang, ang gastos pagkatapos ng buwis ng utang ay isinasaalang-alang para sa pagtukoy ng mabisang rate ng interes sa pamamaraan ng DCF.

- Ang Kd pagkatapos ng buwis ay natutukoy sa pamamagitan ng pag-alis ng halagang natipid sa buwis mula sa gastos sa interes.

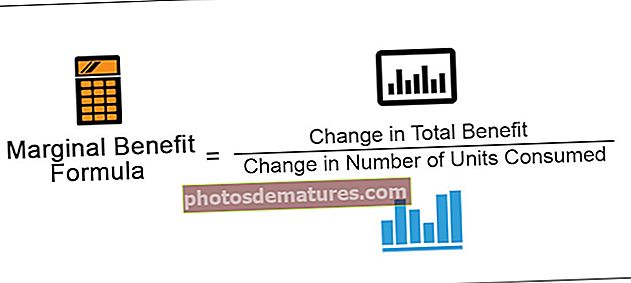

Gastos ng Formula ng Utang (Kd)

Ang formula para sa pagtukoy ng Pre-tax Kd ay ang mga sumusunod:

Gastos ng Utang Paunang buwis Formula = (Kabuuang Gastos sa Interes na Naipon / Kabuuang Utang) * 100Ang pormula para sa pagtukoy ng gastos sa utang sa Pagkatapos ng buwis ay ang mga sumusunod:

Gastos ng UtangPost-tax Formula = [(Kabuuang gastos sa interes na naganap * (1- Epektibong rate ng buwis)) / Kabuuang utang] * 100

Upang makalkula ang halaga ng utang ng isang kompanya, matutukoy ang mga sumusunod na sangkap:

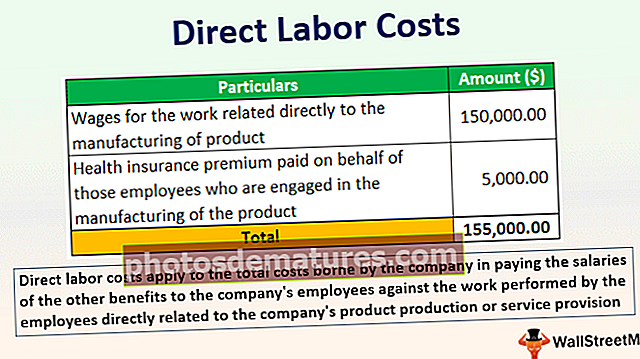

- Kabuuang gastos sa interes: Pinagsama-sama ng mga gastos sa interes na naipon ng isang kumpanya sa isang taon

- Kabuuang utang: Pinagsamang utang sa pagtatapos ng isang taon ng pananalapi

- Epektibong rate ng buwis: Average na rate kung saan ang isang kumpanya ay nabubuwisan sa mga kita nito

Mga halimbawa

Maaari mong i-download ang Cost of Utang na ito (para sa DCF Valuation) Excel Template dito - Gastos ng Utang (para sa Pagpapahalaga sa DCF) Excel TemplateHalimbawa # 1

Halimbawa, kung ang isang kumpanya ay nakakuha ng pangmatagalang pautang na $ 100 sa isang 4% na rate ng interes, p.a, at isang $ 200 na bono sa 5% na rate ng interes p.a. Ang halaga ng utang ng kompanya bago makalkula ang buwis tulad ng sumusunod:

(4% * 100 + 5% * 200) / (100 + 200) * 100, ibig sabihin, 4.6%.

Sa pag-aakala ng isang mabisang rate ng buwis na 30%, ang gastos pagkatapos ng buwis ng utang ay gagana hanggang sa 4.6% * (1-30%) = 3.26%.

Halimbawa # 2

Tingnan natin ang isang praktikal na halimbawa para sa pagkalkula ng gastos ng utang. Ipagpalagay na ang isang kumpanya ay nag-subscribe sa isang $ 1000 na nababayaran na bono sa loob ng 5 taon sa rate ng interes na 5%. Ang taunang gastos sa interes na naipon ng kumpanya ay ang mga sumusunod:

ibig sabihin, ang gastos sa interes na binayaran ng kumpanya sa 1 taon ay $ 50. Ang pagtitipid sa buwis sa isang mabisang rate ng buwis na 30% ay ang mga sumusunod:

ibig sabihin, ang firm ay nagbawas ng $ 15 mula sa buwis na kita. Samakatuwid ang netong gastos sa interes ng buwis ay gumagana hanggang sa $ 50- $ 15 = $ 35. Ang gastos pagkatapos ng buwis ng utang ay kinakalkula tulad ng sumusunod:

Halimbawa # 3

Para sa pagpapahalaga sa DCF, ang pagpapasiya ng gastos ng utang batay sa pinakabagong isyu ng mga bono / pautang na na-access ng kumpanya (ibig sabihin, ang rate ng interes sa mga bono ng v / s na naabot na utang) ay maaaring isaalang-alang. Ipinapahiwatig nito ang peligro ng firm na pinagtutuunan ng merkado at, samakatuwid, isang mas mahusay na tagapagpahiwatig ng inaasahang pagbabalik sa may-ari ng utang.

Kung saan magagamit ang halaga ng merkado ng isang bono, maaaring matukoy ang Kd mula sa ani hanggang sa kapanahunan (YTM) ng bono, na kung saan ay ang kasalukuyang halaga ng lahat ng mga daloy ng cash mula sa pagbibigay ng bono, na katumbas ng gastos bago ang buwis ng utang

Halimbawa, kung ang isang kumpanya ay nagpasiya na maaari itong mag-isyu ng semi-taunang mga bono ng halaga ng mukha na $ 1000 at isang halaga ng merkado na $ 1050, na may 8% kupon rate (binabayaran semi-taunang) pagkahinog sa loob ng 10 taon, kung gayon ito ang bago- buwis sa utang. Kinakalkula ito sa pamamagitan ng paglutas ng equation para sa r.

Presyo ng bono = PMT / (1 + r) ^ 1 + PMT / (1 + r) ^ 2 +… .. + PMT / (1 + r) ^ n + FV / (1 + r) ^ n

ibig sabihin

Ang semi-taunang bayad sa interes ay

- = 8%/2 * $1000

- = $40

Ang paglalagay ng halagang ito sa ibinigay na formula sa itaas nakukuha namin ang sumusunod na equation,

1050 = 40 / (1 + r) ^ 1 + 40 / (1 + r) ^ 2 +… .. + 40 / (1 + r) ^ 20 + 1000 / (1 + r) ^ 20

Ang paglulutas sa pormula sa itaas gamit ang isang calculator sa pananalapi o excel, nakakakuha kami ng r = 3.64%

Kaya, Kd (Bago -tax) ay

- = r * 2 (dahil kinakalkula ang r para sa semi-taunang mga pagbabayad ng kupon)

- = 7.3%

Ang Kd (Post-tax) ay tinutukoy bilang

- 7.3% * (1- mabisang rate ng buwis)

- = 7.3%*(1-30%)

- = 5.1%.

Isinasama ng YTM ang epekto ng mga pagbabago sa mga rate ng merkado sa gastos ng utang ng isang kumpanya.

Mga kalamangan

- Ang isang pinakamabuting kalagayan na halo ng utang at equity ay tumutukoy sa pangkalahatang pagtipid sa kompanya. Sa halimbawa sa itaas, kung ang mga bono na $ 1000 ay nagamit sa mga pamumuhunan na makakabuo ng pagbalik na higit sa 4%, kung gayon ang kumpanya ay nakabuo ng kita mula sa mga pondong na-access.

- Ito ay isang mabisang tagapagpahiwatig ng nababagay na rate na binabayaran ng mga kumpanya at sa gayon ay tumutulong sa paggawa ng mga desisyon sa pagpopondo ng utang / equity. Ang paghahambing ng halaga ng utang sa inaasahang paglaki ng kita na nagreresulta mula sa pamumuhunan sa kapital ay magbibigay ng isang tumpak na larawan ng pangkalahatang pagbabalik mula sa aktibidad sa pagpopondo.

Mga Dehado

- Obligado ang firm na bayaran ang prinsipal na hiniram kasama ang interes. Ang pagkabigo na bayaran ang mga obligasyon sa utang ay nagreresulta sa isang buwis sa penal na interes sa mga atraso.

- Maaaring kailanganin din ang firm na magtalaga ng cash / FD laban sa mga naturang obligasyon sa pagbabayad, na makakaapekto sa mga libreng daloy ng cash na magagamit para sa pang-araw-araw na pagpapatakbo.

- Ang hindi pagbabayad ng mga obligasyon sa utang ay maaaring makaapekto sa pangkalahatang kredibilidad ng kompanya.

Mga limitasyon

- Ang mga pagkalkula ay hindi kadahilanan sa iba pang mga pagsingil na natamo para sa pagpopondo ng utang, tulad ng mga singil sa pag-underwriting ng kredito, bayad, atbp.

- Ipinapalagay ng formula na walang pagbabago sa istraktura ng kapital ng kompanya sa panahong sinusuri.

- Upang maunawaan ang pangkalahatang rate ng pagbabalik sa mga may hawak ng utang, dapat ding isaalang-alang ang mga gastos sa interes sa mga nagpapautang at kasalukuyang pananagutan.

Ang isang pagtaas sa gastos ng utang ng isang kompanya ay isang tagapagpahiwatig ng isang pagtaas sa panganib na nauugnay sa mga operasyon nito. Kung mas mataas ang halaga ng utang, mas mapanganib ang kumpanya.

Upang makagawa ng isang pangwakas na desisyon sa pagtatasa ng isang kompanya, ang bigat na average na gastos ng kapital (na binubuo ng gastos ng utang at equity) ay dapat basahin kasama ang mga ratios ng pagpapahalaga tulad ng halaga ng Enterprise at Equity na halaga ng kompanya.