Capital Market Line (Kahulugan, Formula) | Pagkalkula sa Mga Halimbawa ng CML

Kahulugan ng Capital Market Line (CML)

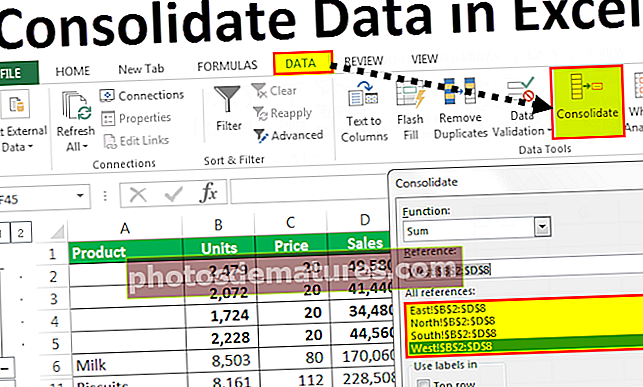

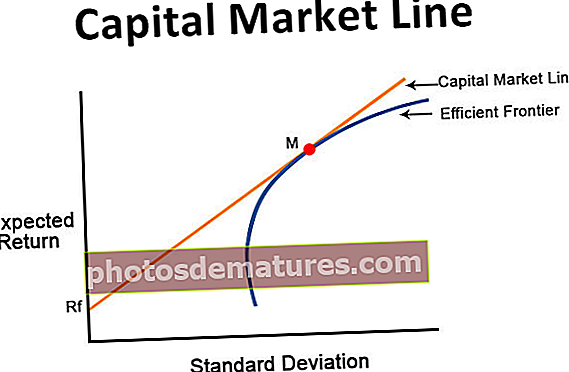

Ang Capital Market Line ay isang graphic na representasyon ng lahat ng mga portfolio na optimal na pagsamahin ang peligro at pagbabalik. Ang CML ay isang teoretikal na konsepto na nagbibigay ng pinakamainam na mga kumbinasyon ng isang walang peligro na asset at ang portfolio ng merkado. Ang CML ay nakahihigit sa Efficient Frontier sa diwa na pinagsasama nito ang mga peligrosong assets sa walang-peligro na asset.

- Ang slope ng Capital Market Line (CML) ay ang Sharpe Ratio ng portfolio ng merkado.

- Ang mahusay na hangganan ay kumakatawan sa mga kumbinasyon ng mga mapanganib na mga assets.

- Kung gumuhit kami ng isang linya mula sa walang panganib na rate ng pagbabalik, na kung saan ay may kakayahang sa mahusay na hangganan, nakukuha namin ang Capital Market Line. Ang punto ng tangency ay ang pinaka mahusay na portfolio.

- Ang paglipat ng CML ay magpapataas sa panganib ng portfolio, at ang paglipat pababa ay magbabawas ng peligro. Kasunod, ang inaasahan sa pagbabalik ay tataas din o babaan, ayon sa pagkakabanggit.

Ang lahat ng mga namumuhunan ay pipili ng parehong portfolio ng merkado, na bibigyan ng isang tukoy na halo ng mga assets at ang kaugnay na peligro sa kanila.

Pormula ng Line Market Capital

Ang pormula ng Capital Market Line (CML) ay maaaring isulat tulad ng sumusunod:

saan,

- Inaasahang Pagbabalik ng Portfolio

- Rate na Walang Panganib

- Karaniwang paglihis ng Portfolio

- Inaasahang Pagbabalik ng Market

- Karaniwang paglihis ng Market

Mahahanap natin ang inaasahang pagbalik para sa anumang antas ng peligro sa pamamagitan ng pag-plug ng mga numero sa equation na ito.

Halimbawa ng Capital Market Line

Tingnan natin ang isang halimbawa.

Maaari mong i-download ang Template ng Capital Market Line Excel dito - Capital Market Line Excel Template

Ipagpalagay na ang kasalukuyang rate na walang panganib ay 5%, at ang inaasahang pagbalik sa merkado ay 18%. Ang karaniwang paglihis ng portfolio ng merkado ay 10%.

Kumuha tayo ngayon ng dalawang mga portfolio, na may magkakaibang Mga Karaniwang Paghiwalay:

- Portfolio A = 5%

- Portfolio B = 15%

Paggamit ng Capital Market Line Formula,

Pagkalkula ng Inaasahang Pagbabalik ng Portfolio A

- = 5% +5%* (18%-5%)/10%

- ER (A) = 11.5%

Pagkalkula ng Inaasahang Pagbabalik ng Portfolio B

- = 5% +15% (18%-5%)/10%

- ER (B) = 24.5%

Habang pinapataas namin ang panganib sa portfolio (lumilipat sa kahabaan ng Capital Market Line), tataas ang pagtaas ng inaasahan. Ang pareho ay totoo kabaligtaran. Ngunit ang labis na pagbalik bawat yunit ng peligro, na kung saan ang sharpe ratio, ay mananatiling pareho. Nangangahulugan ito na ang linya ng merkado ng kapital ay kumakatawan sa iba't ibang mga kumbinasyon ng mga assets para sa isang tukoy na ratio ng Sharpe.

Teorya ng Capital Market

Sinusubukang ipaliwanag ng Teorya ng Capital Market na kilusan ng mga Capital Markets sa paglipas ng panahon gamit ang isa sa maraming mga modelo ng matematika. Ang pinaka-karaniwang ginagamit na modelo sa Capital Market Theory ay ang Modelong Pagpepresyo ng Capital Asset.

Hangad ng Capital Market Theory na presyohan ang mga assets sa merkado. Ang mga namumuhunan o namamahala sa pamumuhunan na sumusubok na masukat ang peligro at mga pagbabalik sa hinaharap na madalas na gumagamit ng maraming mga modelo sa ilalim ng teoryang ito.

Mga Pagpapalagay ng Teoryang Pamilihan sa Pamilihan

Mayroong ilang mga palagay sa Capital Market Theory, na totoo rin para sa CML.

- Mga Markahang Walang Friksiyon - Ipinapalagay ng teorya ang pagkakaroon ng mga frictionless market. Nangangahulugan ito na walang mga gastos sa transaksyon o buwis na nalalapat sa mga naturang transaksyon. Ipinapalagay na ang mga namumuhunan ay maaaring maayos na magsagawa ng mga transaksyon sa merkado nang hindi nakakakuha ng anumang mga karagdagang gastos.

- Walang Limitasyon sa Maikling Pagbebenta - Ang maikling pagbebenta ay kapag humiram ka ng mga security at ibenta ang mga ito sa isang inaasahan na bumababa ang presyo ng mga security. Ipinapalagay ng teoryang Capital Market na walang mga limitasyon sa paggamit ng mga pondong natanggap mula sa maikling pagbebenta.

- Rational Investor - Ipinapalagay ng Theory ng Market Market na ang mga namumuhunan ay makatuwiran, at gumawa sila ng isang desisyon pagkatapos masuri ang pagbabalik sa peligro. Ipinapalagay na ang mga namumuhunan ay may kaalaman at gumawa ng mga desisyon pagkatapos ng maingat na pagsusuri.

- Homogenous Expectation - Ang mga namumuhunan ay may parehong mga inaasahan sa mga hinaharap na pagbabalik sa kanilang portfolio. Dahil sa 3 pangunahing mga input ng modelo ng portfolio para sa pagkalkula ng mga pagbalik sa hinaharap, ang lahat ng mga namumuhunan ay magkakaroon ng parehong mahusay na hangganan. Dahil ang asset na walang panganib ay mananatiling pareho, ang tangency point, na kumakatawan sa Market Portfolio, ay magiging halatang pagpipilian ng lahat ng mga namumuhunan.

Mga limitasyon

- Mga palagay - Mayroong ilang mga pagpapalagay na umiiral sa loob ng konsepto ng Capital Market Line. Gayunpaman, ang mga pagpapalagay na ito ay madalas na nilabag sa totoong mundo. Halimbawa, ang mga merkado ay hindi frictionless. Mayroong ilang mga gastos na nauugnay sa mga transaksyon. Gayundin, ang mga namumuhunan ay karaniwang hindi makatuwiran. Kadalasan ay gumagawa sila ng mga desisyon batay sa damdamin at damdamin.

- Paghiram / Pagpahiram sa Rate na Walang Panganib - Teoretikal, inaasahan na ang mga namumuhunan ay maaaring humiram at magpahiram nang walang anumang mga limitasyon sa rate na walang panganib. Gayunpaman, sa totoong mundo, ang mga namumuhunan ay karaniwang nanghihiram sa isang mas mataas na rate kaysa sa rate kung saan sila nakapagpahiram. Dagdagan nito ang peligro o karaniwang paglihis ng isang leveraged portfolio.

Konklusyon

Ang Capital Market Line (CML) ay kumukuha ng batayan nito mula sa teorya ng kapital na merkado pati na rin ang modelo ng pagpepresyo ng capital asset. Ito ay isang teoretikal na representasyon ng iba't ibang mga kumbinasyon ng isang walang panganib na asset at isang portfolio ng merkado para sa isang ibinigay na Sharpe Ratio. Sa paglipat namin sa linya ng merkado ng kapital, tataas ang panganib sa portfolio, at gayundin ang inaasahang pagbabalik. Kung lumipat kami pababa sa CML, ang panganib ay bumababa tulad ng inaasahang pagbabalik. Ito ay nakahihigit sa mahusay na hangganan sapagkat ang ef ay binubuo lamang ng mga mapanganib na mga assets / market portfolio. Pinagsasama ng CML ang portfolio ng merkado na ito sa portfolio ng merkado. Maaari naming gamitin ang formula ng CML upang mahanap ang inaasahang pagbabalik para sa anumang portfolio na binigyan ng karaniwang paglihis nito.

Ang palagay para sa CML ay batay sa mga pagpapalagay ng teorya ng merkado ng kapital. Ngunit ang mga pagpapalagay na ito ay madalas na hindi totoo sa totoong mundo. Ang Capital Market Line ay madalas na ginagamit ng mga analista upang makuha ang halaga ng pagbabalik na inaasahan ng mga namumuhunan na kumuha ng isang tiyak na halaga ng peligro sa portfolio.