Capital Budgeting (Definition, Advantages) | Paano ito gumagana?

Ano ang Capital Budgeting?

Ang Capital Budgeting ay tumutukoy sa proseso ng pagpaplano na ginagamit para sa paggawa ng desisyon ng pangmatagalang pamumuhunan na kung ang mga proyekto ay mabunga para sa negosyo at magbibigay ng kinakailangang pagbabalik sa mga susunod na taon o hindi at ito ay mahalaga sapagkat ang paggasta sa kapital ay nangangailangan ng malaking halaga ng pondo kaya bago gawin ang naturang paggasta sa kapital, kailangang tiyakin ng mga kumpanya sa kanilang sarili na ang paggasta ay magdadala ng kita sa negosyo.

Paliwanag

Ang Capital Budgeting ay isang proseso ng paggawa ng desisyon kung saan ang isang kumpanya ay nagpaplano at tumutukoy sa anumang pangmatagalang Capex na ang pagbalik sa mga tuntunin ng cash flow ay inaasahang matatanggap nang lampas sa isang taon. Ang mga desisyon sa pamumuhunan ay maaaring magsama ng anuman sa ibaba:

- Pagpapalawak

- Pagkuha

- Kapalit

- Bagong produkto

- R&D

- Pangunahing Kampanya sa Advertising

- Pamumuhunan sa kapakanan

Ang paggawa ng desisyon sa pagbabadyet sa kapital ay nananatili sa pag-unawa kung ang mga proyekto at lugar ng pamumuhunan ay nagkakahalaga ng pagpopondo ng cash sa pamamagitan ng istruktura ng capitalization ng utang ng kumpanya, equity, pinanatili ang kita - o hindi.

Paano Kumuha ng Mga Desisyon sa Pagbubu ng Capital?

Mayroong 5 pangunahing mga diskarte na ginagamit para sa pagtatasa ng desisyon sa pagbadyet ng kapital upang mapili ang mabubuhay na pamumuhunan ay tulad ng sa ibaba:

# 1 - Panahon ng Payback

Ang Panahon ng Payback ay ang bilang ng mga taon na kinakailangan upang mabawi ang paunang gastos - ang cash outflow - ng pamumuhunan. Mas maikli ang panahon ng pagbabayad, mas mabuti ito.

Mga Tampok:

- Nagbibigay ng isang krudo na sukatan ng pagkatubig

- Nagbibigay ng ilang impormasyon tungkol sa panganib ng pamumuhunan

- Simple upang makalkula

# 2-Panahon ng Bayad na Pagbabayad

Mga Tampok:

- Isinasaalang-alang nito ang halaga ng oras ng pera

- Isinasaalang-alang ang panganib na kasangkot sa proyekto ng daloy ng salapi sa pamamagitan ng paggamit ng gastos ng kapital

# 3-Net Kasalukuyang Paraan ng Halaga

Ang NPV ay ang kabuuan ng kasalukuyang mga halaga ng lahat ng inaasahang cash flow kung sakaling ang isang proyekto ay isagawa.

NPV = CF0 + CF1/ (1 + k) 1+. . . + CFn/ (1 + k) nsaan,

- CF0 = Paunang Pamumuhunan

- CFn = AfterTax Cash Flow

- K = Kinakailangan na Rate ng Pagbabalik

Ang kinakailangang rate ng pagbabalik ay karaniwang ang Weighted Average Cost of Capital (WACC) - na kasama ang rate ng parehong utang at equity bilang kabuuang kabisera

Mga Tampok:

- Isinasaalang-alang nito ang halaga ng oras ng pera

- Isinasaalang-alang ang lahat ng mga cash flow ng proyekto

- Isinasaalang-alang ang panganib na kasangkot sa proyekto ng daloy ng salapi sa pamamagitan ng paggamit ng gastos ng kapital

- Isinasaad kung tataas ng pamumuhunan ang halaga ng proyekto o ang kumpanya

# 4- Panloob na Rate ng Return (IRR)

Ang IRR ay ang rate ng diskwento kapag ang kasalukuyang halaga ng inaasahang dagdag na cash inflows ay katumbas ng paunang gastos ng proyekto.

ibig sabihin kapag ang PV (Inflows) = PV (Outflow)

Mga Tampok:

- Isinasaalang-alang nito ang halaga ng oras ng pera

- Isinasaalang-alang ang lahat ng mga cash flow ng proyekto

- Isinasaalang-alang ang panganib na kasangkot sa proyekto ng daloy ng salapi sa pamamagitan ng paggamit ng gastos ng kapital

- Isinasaad kung tataas ng pamumuhunan ang halaga ng proyekto o ang kumpanya

# 5- Index ng Kakayahang kumita

Ang Profitability Index ay ang Kasalukuyang Halaga ng mga daloy ng cash sa hinaharap ng isang Project na hinati sa paunang cash outlay

PI = PV ng Future Cash Flow / CF0Kung saan,

CF0 ay ang paunang puhunan

Ang ratio na ito ay kilala rin bilang Profit Investment Ratio (PIR) o Value Investment Ratio (VIR).

Mga Tampok:

- Isinasaalang-alang nito ang halaga ng oras ng pera

- Isinasaalang-alang ang lahat ng mga cash flow ng proyekto

- Isinasaalang-alang ang panganib na kasangkot sa proyekto ng daloy ng salapi sa pamamagitan ng paggamit ng gastos ng kapital

- Isinasaad kung tataas ng pamumuhunan ang halaga ng proyekto o ang kumpanya

- Kapaki-pakinabang sa pagraranggo at pagpili ng mga proyekto kapag ang ranggo ay kapital

Mga halimbawa

Halimbawa # 1

Ang isang kumpanya ay isinasaalang-alang ang 2 mga proyekto upang pumili ng sinuman. Ang inaasahang cash flow ay ang mga sumusunod

Ang WACC para sa kumpanya ay 10%.

Solusyon:

Kalkulahin natin at makita kung aling proyekto ang dapat mapili sa isa pa, gamit ang mas karaniwang mga tool sa pagpapasya sa pagbabadyet sa kapital.

NPV Para sa Project A -

Ang NPV Para sa Project A = $ 1.27

NPV Para sa Project B-

NPV Para sa Project B = $ 1.30

Panloob na Rate ng Return Para sa Project A-

Ang Panloob na Rate ng Pagbabalik Para sa Project A = 14.5%

Panloob na Rate ng Return Para sa Project B-

Panloob na Rate ng Return Para sa Project B = 13.1%

Ang net kasalukuyang halaga para sa parehong mga proyekto ay napakalapit, at samakatuwid ang pagkuha ng desisyon dito ay napakahirap.

Samakatuwid, pipiliin namin ang susunod na pamamaraan upang makalkula ang rate ng return mula sa mga pamumuhunan kung tapos sa bawat isa sa 2 mga proyekto. Nagbibigay ito ngayon ng isang pananaw na ang Project A ay magbubunga ng mas mahusay na pagbabalik (14.5%) kumpara sa ika-2 na proyekto, na nakakabuo ng mabuti ngunit mas mababa kaysa sa Project A.

Samakatuwid, napili ang Project A sa Project B.

Halimbawa # 2

Sa kaso ng pagpili ng isang proyekto batay sa panahon ng Payback, kailangan naming suriin para sa mga pag-agos bawat taon at suriin kung aling taon ang pag-agos ay nasasakop ng mga pag-agos.

Ngayon, mayroong 2 pamamaraan upang makalkula ang panahon ng pagbabayad batay sa mga pag-agos ng cash - na maaaring pantay o magkakaiba.

Panahon ng Payback para sa Project A-

10 taon, ang pag-agos ay mananatiling pareho ng $ 100 mn palagi

Ang Project A ay naglalarawan ng isang pare-pareho ang daloy ng salapi; samakatuwid ang panahon ng pagbabayad, sa kasong ito, ay kinakalkula bilang Paunang Pamumuhunan / Net Cash Inflow. Samakatuwid, para sa proyekto A, upang matugunan ang paunang pamumuhunan, tatagal ng humigit-kumulang 10 taon.

Panahon ng Payback para sa Project B-

Pagdaragdag ng mga pag-agos, ang pamumuhunan na $ 1000 mn ay sakop sa 4 na taon

Sa kabilang banda, ang Project B ay may hindi pantay na cash flow. Sa kasong ito, kung idaragdag mo ang taunang pag-agos - madali mong makikilala kung aling taon malapit ang pamumuhunan at pagbabalik. Kaya, para sa proyekto B, ang unang kinakailangan sa pamumuhunan ay natutugunan sa ika-4 na taon.

Sa paghahambing, ang Project A ay kumukuha ng mas maraming oras upang makabuo ng anumang mga benepisyo para sa buong negosyo, at samakatuwid ang proyekto B ay dapat mapili sa proyekto A.

Halimbawa # 3

Isaalang-alang ang isang proyekto kung saan ang paunang pamumuhunan ay $ 10000. Gamit ang pamamaraan ng panahon ng Discounted Payback, maaari naming suriin kung ang pagpili ng proyekto ay sulit o hindi.

Ito ay isang pinalawig na anyo ng panahon ng pagbabayad, kung saan isinasaalang-alang nito ang halaga ng oras ng salik na pera, kaya ginamit ang mga diskwentong cash flow upang makarating sa bilang ng mga kinakailangang taon upang matugunan ang paunang pamumuhunan.

Dahil sa mga pagmamasid sa ibaba:

Mayroong ilang mga cash na pag-agos sa mga taon sa ilalim ng parehong proyekto. Gamit ang halaga ng oras ng pera, kinakalkula namin ang mga diskwentong cash flow sa isang paunang natukoy na rate ng diskwento. Sa haligi C sa itaas ay ang mga diskwentong cash flow, at kinikilala ng haligi D ang paunang pag-agos na natatakpan bawat taon ng inaasahang pag-agos ng cash cash.

Ang panahon ng pagbabayad ay mahiga sa isang lugar sa pagitan ng mga taon ng 5 at 6. Ngayon, dahil ang buhay ng proyekto ay nakikita na 6 na taon, at ang proyekto ay nagbibigay ng pagbabalik sa isang mas kaunting panahon, mahihinuha natin na ang proyektong ito ay may isang mas mahusay na NPV. Samakatuwid, ito ay magiging isang mahusay na desisyon na piliin ang proyektong ito na maaaring mapuna upang magdagdag ng halaga sa negosyo.

Halimbawa # 4

Gamit ang paraan ng pagbabadyet ng index ng Profitability upang pumili sa pagitan ng dalawang mga proyekto, na kung saan ay ang mga pagpipilian pansamantala sa isang naibigay na negosyo. Nasa ibaba ang inaasahang pag-agos ng cash mula sa dalawang proyekto:

Profitability Index para sa Project A-

Ang Profitability Index para sa Project A = $ 1.16

Profitability Index para sa Project B-

Profitability Index para sa Project B = $ 0.90

Kasama rin sa index ng kakayahang kumita ang pag-convert ng regular na tinantyang mga pag-agos sa hinaharap na cash gamit ang isang rate ng diskwento, na karamihan ay ang WACC% para sa negosyo. Ang kabuuan ng mga kasalukuyang halaga ng mga papasok na cash na hinaharap ay inihambing sa paunang pamumuhunan, at sa gayon, nakuha ang index ng kakayahang kumita.

Kung ang index ng Profitability ay> 1, ito ay katanggap-tanggap, na nangangahulugang ang mga pag-agos ay mas kanais-nais kaysa sa mga pag-agos.

Sa kasong ito, ang Project A ay mayroong index na $ 1.16 kumpara sa Project B, na mayroong Index na $ 0.90, na malinaw na ang Project A ay isang mas mahusay na pagpipilian kaysa sa Project B, kaya't napili.

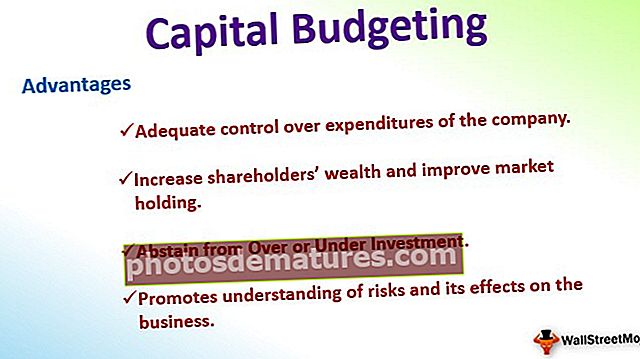

Mga kalamangan ng Budget Budget

- Mga tulong sa paggawa ng mga desisyon sa mga pagkakataon sa pamumuhunan

- Sapat na kontrol sa mga paggasta ng kumpanya

- Nagtataguyod ng pag-unawa sa mga panganib at mga epekto nito sa negosyo

- Taasan ang kayamanan ng mga shareholder at pagbutihin ang paghawak sa merkado

- Mag-abstain mula sa Over o Under Investment

Mga limitasyon

- Ang mga desisyon ay para sa isang pangmatagalan at samakatuwid, hindi nababaligtad sa karamihan ng mga kaso

- Introspective sa likas na katangian dahil sa subject na panganib at diskwento ng kadahilanan

- Ilang mga diskarte o kalkulasyon ay batay sa mga palagay - ang kawalan ng katiyakan ay maaaring humantong sa maling aplikasyon

Konklusyon

Ang pagbabadyet sa kapital ay isang mahalagang bahagi at napakahalagang proseso para pumili ang isang kumpanya sa pagitan ng mga proyekto para sa isang pangmatagalang pananaw. Ito ay isang kinakailangang pamamaraan na dapat sundin bago mamuhunan sa anumang pangmatagalang proyekto o negosyo. Nagbibigay ito ng mga pamamaraan sa pamamahala upang sapat na kalkulahin ang mga pagbalik sa pamumuhunan at gumawa ng isang kinakalkula na paghuhusga palagi upang maunawaan kung ang pagpili ay magiging kapaki-pakinabang para sa pagpapabuti ng halaga ng kumpanya sa pangmatagalan o hindi.