Liquidity Premium (Kahulugan, Mga Halimbawa) | Paano ito gumagana?

Ano ang Liquidity Premium?

Ang pagkatubig premium ay ang karagdagang pagbabalik na inaasahan ng mga namumuhunan para sa mga instrumento na hindi madaling ipagpalit at, samakatuwid, ay hindi madaling mai-convert sa cash sa pamamagitan ng pagbebenta sa isang patas na presyo sa pampinansyal na merkado.

- Ang mga halimbawa ng mga instrumento na likido sa likido ay ang mga stock at bill ng Treasury. Ang mga instrumento na ito ay maaaring ibenta sa anumang oras sa isang patas na halaga, na maaaring ang mga namamayani na rate ng merkado.

- Ang mga halimbawa ng mga hindi gaanong likidong instrumento ay maaaring mga instrumento sa utang at real estate. Ang real estate ay tumatagal ng maraming buwan upang makatapos ng pagbebenta. Katulad nito, ang mga instrumento sa utang tulad ng mga bono, ay kailangang gaganapin sa may-ari ng bono para sa ilang paunang nabanggit na oras bago ibenta sa wakas.

Ang dalawang term - liquidity premium at illiquid premium - ay ipinagpapalit bilang pareho ng mga term na nangangahulugang pareho, na nangangahulugang ang sinumang namumuhunan ay may karapatang makatanggap ng isang karagdagang premium kung sila ay nagla-lock sa isang pangmatagalang pamumuhunan.

Liquidity Premium Theory sa Bond Yield

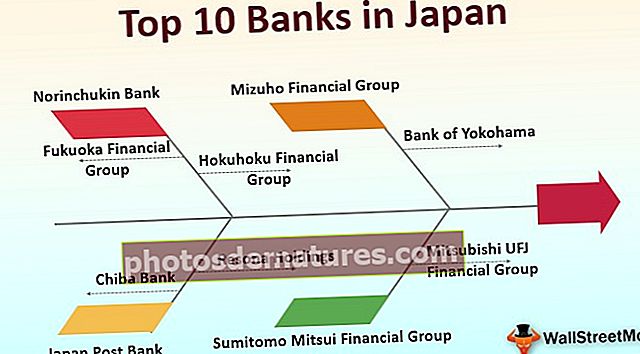

Ang pinakakaraniwan at malapit na napagmasdan na pattern ng pamumuhunan ng mga namumuhunan ay ang curve ng ani. Ang mga curve ng ani ay maaaring malikha at magplano para sa lahat ng mga uri ng mga bono, tulad ng mga munisipal na bono, mga bono sa korporasyon, mga bono (mga bono sa korporasyon) na may iba't ibang mga rating ng kredito tulad ng mga BB Corporate bond o AAA corporate bond.

Ang teoryang ito ng Liquidity Premium ay nagbabahagi ng punto na ginugusto ng mga namumuhunan ang mga instrumentong panandaliang utang dahil madali silang maibebenta sa isang mas maikling panahon, at nangangahulugan din ito ng mas mababang mga peligro tulad ng default na peligro, peligro sa pagbabago ng presyo, atbp. ang namumuhunan. Nasa ibaba ang ilang mga halimbawa ng pareho.

Halimbawa # 1

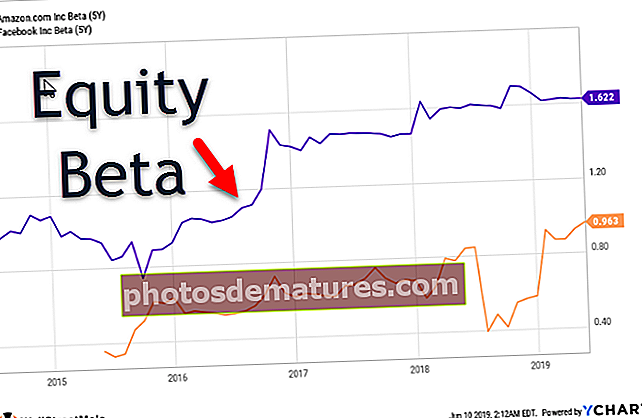

Mayroong mga pamumuhunan na nagawa sa dalawang bono ng gobyerno - Bond A at Bond B. Sa ibaba ng grap ay inilalarawan ang epekto ng panahon ng kapanahunan o ang tagal ng isang pamumuhunan ay gaganapin sa mga tuntunin ng isang bilang ng mga taon.

Ang Instrumento A ay isang bono ng Pamahalaan na may mas mahabang panahon ng kapanahunan kaysa sa instrumento A na isang pamumuhunan din ng bono ng gobyerno. Ang Instrumento A ay may panahon ng kapanahunan ng 20 taon, habang ang instrumento B ay may panahon ng kapanahunan na 15 taon lamang. Sa kasong ito, ang Bond B ay nagkakaroon ng isang kupon rate o nagbubunga ng bono na humigit-kumulang na 12%, habang ang karagdagang 3% ay tinatamasa ng Bond A.

Ang karagdagang benepisyo na ito sa mga tuntunin ng mga pagbalik sa iyong pamumuhunan ay tinatawag na Liquidity Premium. Ang premium na ito, tulad ng malinaw na nakikita sa graphic na representasyon sa itaas, ay maaaring ibigay kung ang bono ay gaganapin para sa isang mas matagal na panahon ng kapanahunan dahil ang premium na ito ay binabayaran sa namumuhunan lamang sa kapanahunan ng bono na gaganapin.

Ang halimbawa sa itaas ay perpektong akma upang ipaliwanag ang tumataas na curve ng ani, na sumusuporta sa teorya ng premium ng pagkatubig. Totoo rin ito sa kaso ng gobyerno ng Estados Unidos, na nagbabayad ng paunti-unting mga rate sa mga namumuhunan nito para sa kanilang pamumuhunan sa mga instrumento ng utang na may mas matagal hanggang sa mas matagal na pagkahinog.

Halimbawa # 2

Ang Liquidity Premium ay maaaring maging isang mas laganap na konsepto para sa Mga Bond ng Gobyerno. Sa parehong oras, may mga corporate bond na nagbibigay ng premium. kung sakaling ang isang namumuhunan ay nagplano na bumili ng dalawang mga bono sa korporasyon na may parehong oras sa kapanahunan at ang parehong mga rate ng kupon o pagbabayad ng kupon. Gayunpaman, kung sakaling isa lamang sa kanila ang nakikipagkalakalan sa isang pampublikong palitan, at ang iba pa ay hindi - ipinapaliwanag nito na ang bono na hindi nakikipagpalitan sa palitan ay nahantad sa iba't ibang uri ng mga panganib.

Dahil ito ay hindi pang-publiko na bono, samakatuwid, ang bono ay umaakit ng isang premium sa pagkahinog, na kung saan ay tinatawag na premium ng pagkatubig. Ang premium na ito ay malinaw at tumutukoy sa tanging dahilan at bunga ng pagkakaiba sa mga presyo ng mga bono at magbubunga para sa pareho.

Mga kalamangan

- Nag-aalok ito ng isang premium sa mga namumuhunan sa kaso ng mga likidong instrumento - na nangangahulugang akitin ang ilang mga namumuhunan at na namuhunan para sa isang mas mahabang tagal ng oras at tagal

- Ang pakiramdam ng kasiyahan sa mga namumuhunan tungkol sa mga instrumento na sinusuportahan ng gobyerno tungkol sa kanilang mahabang buhay, katiyakan, at pare-pareho at ligtas na pagbabalik

- Nag-aalok ng isang direktang ugnayan sa pagitan ng panganib at gantimpala. Sa kaso ng mga hindi maayos na instrumento sa utang - magkakaroon ng iba't ibang mga panganib na kasangkot na tatagal lamang ng namumuhunan. Samakatuwid, ang pagbibigay ng bahagi ng premium sa oras ng kapanahunan ay ang gantimpala na inaasahan ng isang tao para sa panganib na isagawa

Mga limitasyon

- Maaaring may mga kaso kung saan ang pagkatubig premium ay maaaring makaakit ng maraming mga namumuhunan sa illiquid market kaysa sa mga likidong instrumento, na nangangahulugang isang patuloy na sirkulasyon ng mga instrumento ng pera / pera sa ekonomiya

- Ang gantimpala na ibinigay para sa mga panganib na nagawa ay maaaring hindi direktang proporsyonal sa isang namumuhunan.

- Ang isang mababang premium sa oras ng pagkahinog ay maaaring makaapekto sa emosyon ng namumuhunan sa isang negatibong paraan patungo sa gobyerno o sa bahay ng korporasyon na naglalabas nito.

- Mahirap para sa anumang naglalabas na bahay o nilalang upang tukuyin ang premium at ayusin sa pagbabago ng mga sitwasyon sa merkado at pang-ekonomiya. Nang walang isang pagkatubig premium, din ito ay makakakuha ng halos imposible upang makaakit ng mga bagong namumuhunan o mapanatili ang mayroon nang mga.

Konklusyon

Ang iba't ibang mga instrumento ng utang ay napapailalim sa iba't ibang mga panganib tulad ng peligro sa kaganapan, peligro sa pagkatubig, panganib sa kredito, peligro sa palitan, panganib sa pagkasumpungin, panganib sa implasyon, panganib sa curve ng ani, at iba pa. Kung mas mataas ang tagal ng paghawak ng utang, mas mataas ang pagkakalantad sa mga panganib na ito, at samakatuwid, ang isang namumuhunan ay humihingi ng premium upang pamahalaan ang mga panganib na ito.

Gayunpaman, nasa sa mga namumuhunan na maunawaan na ang pagkatubig premium ay maaaring maging isa lamang sa mga kadahilanan para sa pagdulas ng curve ng ani. Ang iba pang mga kadahilanan, halimbawa, ay maaaring mga layunin sa pamumuhunan ng namumuhunan, kalidad ng bono, atbp. Gayundin, para sa aming punto bago kami magtapos bilang ito ang mga kadahilanan, ang curve ng ani ay maaaring hindi palaging mas mataas na sloping - maaari itong maging zig -zag, pagyupi, o kahit na baligtad kung minsan.

Samakatuwid, kasing dami ng premium ng pagkatubig ay mahalaga para sa isang namumuhunan, may iba pang mga teorya na nakakaapekto sa curve ng ani at sumasalamin sa inaasahan sa hinaharap at ng iba't ibang mga rate ng interes.