Formula ng Pagpepresyo ng Bono | Paano Makalkula ang Presyo ng Bono? | Mga halimbawa

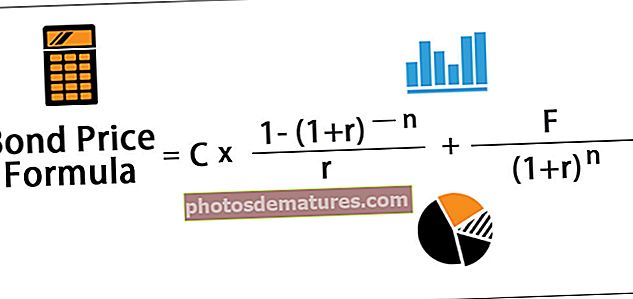

Formula upang Kalkulahin ang Presyo ng Bono

Ang pormula para sa pagpepresyo ng bono ay karaniwang pagkalkula ng kasalukuyang halaga ng maaaring mga cash flow sa hinaharap na binubuo ng mga pagbabayad ng kupon at ang par na halaga na kung saan ay ang halaga ng pagtubos sa pagkahinog. Ang rate ng interes na ginagamit upang maibawas ang mga cash flow sa hinaharap ay kilala bilang ang ani hanggang sa kapanahunan (YTM.)

o

kung saan ang C = Panahon na pagbabayad ng kupon,

- F = Mukha / Par na halaga ng bono,

- r = Yield to maturity (YTM) at

- n = Bilang ng mga panahon hanggang sa pagkahinog

Sa kabilang banda, ang pormula sa pagpapahalaga sa bono para sa malalim na mga bono sa diskwento o mga zero coupon bond ay maaaring makalkula sa pamamagitan lamang ng pag-diskwento ng par na halaga sa kasalukuyang halaga na kinakatawan bilang

Zero-Kupon na Presyo ng Bono = (tulad ng ipinahihiwatig ng pangalan, walang mga pagbabayad na kupon)

Pagkalkula sa Pagpepresyo ng Bono (Hakbang sa Hakbang)

Ang formula para sa pagkalkula ng Pagpepresyo ng Bond sa pamamagitan ng paggamit ng mga sumusunod na hakbang:

- Hakbang 1: Una, ang halaga ng mukha o par na halaga ng pagbibigay ng bono ay natutukoy ayon sa kinakailangan sa pagpopondo ng kumpanya. Ang par na halaga ay tinukoy ng F.

- Hakbang 2: Ngayon, ang rate ng kupon, na kahalintulad sa rate ng interes, ng bono at ang dalas ng pagbabayad ng kupon ay natutukoy. Ang pagbabayad ng kupon sa isang panahon ay kinakalkula sa pamamagitan ng pag-multiply ng coupon rate at ang par na halaga at pagkatapos ay paghahati ng resulta sa dalas ng mga pagbabayad ng kupon sa isang taon. Ang pagbabayad ng kupon ay tinukoy ni C.

C = Rate ng kupon * F / Hindi. Ng mga pagbabayad ng kupon sa isang taon

- Hakbang 3: Ngayon, ang kabuuang bilang ng mga panahon hanggang sa pagkahinog ay kinalkula ng pag-multiply ng bilang ng mga taon hanggang sa kapanahunan at dalas ng mga pagbabayad ng kupon sa isang taon. Ang bilang ng mga panahon hanggang sa pagkahinog ay sinasabihan ng n.

n = Bilang ng mga taon hanggang sa kapanahunan * Bilang ng mga pagbabayad ng kupon sa isang taon

- Hakbang 4: Ngayon, ang YTM ay ang kadahilanan sa pagbawas at natutukoy ito batay sa kasalukuyang pagbalik ng merkado mula sa isang pamumuhunan na may katulad na profile sa peligro. Ang YTM ay tinukoy ng r.

- Hakbang 5: Ngayon, ang kasalukuyang halaga ng una, pangalawa, pangatlong pagbabayad ng kupon at iba pa at iba pa kasama ang kasalukuyang halaga ng par na halaga na matubos pagkatapos ng n panahon ay nakuha bilang,

- Hakbang 6: Panghuli, pagdaragdag ng kasalukuyang halaga ng lahat ng mga pagbabayad ng kupon at ang par na halaga ay nagbibigay ng presyo ng bono sa ibaba,

Mga Praktikal na Halimbawa (na may Template ng Excel)

Maaari mong i-download ang Template ng Excel na Pagpepresyo ng Bono dito - Template ng Excel na Pagpepresyo ng BondHalimbawa # 1

Kumuha kami ng isang halimbawa ng isang bono na may taunang mga pagbabayad ng kupon. Ipagpalagay natin na ang isang kumpanya na XYZ Ltd ay naglabas ng isang bono na nagkakaroon ng halaga ng mukha na $ 100,000 na nagdadala ng taunang rate ng kupon na 7% at humihinog sa loob ng 15 taon. Ang umiiral na rate ng interes ng merkado ay 9%.

- Ibinigay, F = $ 100,000

- C = 7% * $ 100,000 = $ 7,000

- n = 15

- r = 9%

Ang presyo ng pagkalkula ng bono gamit ang formula sa itaas bilang,

- Presyo ng bono = $83,878.62

Dahil ang rate ng kupon ay mas mababa kaysa sa YTM, ang presyo ng bono ay mas mababa kaysa sa halaga ng mukha at dahil dito sinabi na ipinagbibili ang bono sa diskwento.

Halimbawa # 2

Kumuha kami ng isang halimbawa ng isang bono na may mga semi-taunang pagbabayad ng kupon. Ipagpalagay natin na ang isang kumpanya ay naglabas ng isang bono ang ABC Ltd na nagkakahalaga ng halagang $ 100,000 na nagdadala ng isang kupon na rate na 8% na babayaran semi-taunang at tumatanda sa 5 taon. Ang umiiral na rate ng interes ng merkado ay 7%.

Samakatuwid, ang presyo ng pagkalkula ng bono gamit ang formula sa itaas bilang,

- Presyo ng bono = $ 104,158.30

Dahil ang rate ng kupon ay mas mataas kaysa sa YTM, ang presyo ng bono ay mas mataas kaysa sa halaga ng mukha at dahil dito, sinabi na ipinagbibili ang bono sa isang premium.

Halimbawa # 3

Kunin natin ang halimbawa ng isang zero-coupon bond. Ipagpalagay natin na ang isang kumpanya na QPR Ltd ay nag-isyu ng isang zero-coupon bond na may pagkakaroon ng halaga ng mukha na $ 100,000 at pagkahinog sa 4 na taon. Ang umiiral na rate ng interes ng merkado ay 10%.

Samakatuwid, ang presyo ng pagkalkula ng bono gamit ang formula sa itaas bilang,

- Presyo ng bono = $68,301.35 ~ $68,301

Paggamit at Kaugnayan

Ang konsepto ng pagpepresyo ng bono ay napakahalaga dahil ang mga bono ay bumubuo ng isang kailangang-kailangan na bahagi ng mga merkado ng kapital, at dahil ang mga namumuhunan at analista ay kinakailangan upang maunawaan kung paano kumilos ang iba't ibang mga kadahilanan ng isang bono upang makalkula ang tunay na halaga nito. Katulad ng stock valuation, ang pagpepresyo ng isang bono ay kapaki-pakinabang sa pag-unawa kung ito ay isang angkop na pamumuhunan para sa isang portfolio at dahil dito ay bumubuo ng isang mahalagang bahagi ng pamumuhunan ng bono.