Bid vs Presyo ng Alok | Nangungunang 4 Mga Pagkakaiba (na may Infographics)

Pagkakaiba sa Pag-bid at Alok

Ang rate ng bid ay ang pinakamataas na rate sa merkado kung saan ang mga mamimili ng stock ay handang magbayad upang makabili ng anumang stock o iba pang seguridad na hinihingi nila, samantalang, ang rate ng alok ay ang pinakamababang rate sa merkado kung saan nais ng mga nagbebenta na ibenta ang anumang stock o iba pang seguridad na kasalukuyang hawak nila.

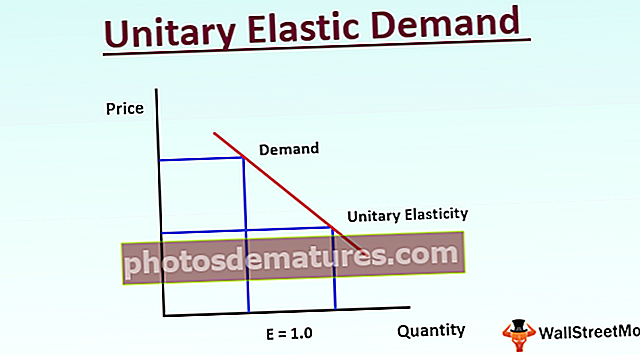

Ang pagkakaiba ay tumutukoy sa Bid-Ask Spread, at kung mas makitid ang pagkalat na ito, mas maraming likido ang merkado para sa kinauukulang seguridad / derivative. Ang Bid-Ask Spread ay pulos nakabatay sa pangangailangan at pagbibigay ng kinauukulang seguridad / hango.

Kung balak mong makakuha ng isang mabuting bagay, mayroong isang presyo na handa mong bayaran para sa kabutihan; ang naturang presyo ay tinukoy bilang Bid sa normal na pagsasalita. Ang terminong "Bid" ay patok na ginagamit sa quote ng stock market at tumutukoy sa presyo na ang mamimili ng stock / derivative ay handang magbayad para sa pareho. Sa gayon ito ang pinakamataas na presyo na ang mamimili o isang pangkat ng mga mamimili ay handa na magbayad para sa isang partikular na dami ng pagbili ng seguridad / hinalaw, na kilala rin bilang Dami ng Bid.

Katulad nito, kapag nilalayon mong magbenta ng isang mabuti, mayroong isang minimum / pinakamababang presyo na nais mong matanggap upang maibenta ang mabuti; tulad ng isang presyo ay tinukoy bilang Alok / Magtanong presyo sa normal na pagsasalita. Ang term na "Presyo ng Alok," na kilala rin bilang Ask Presyo, ay tumutukoy sa presyo na ginustong pagtanggap ng nagbebenta ng stock / derivative para sa pareho. Sa gayon ito ay ang pinakamaliit / pinakamababang presyo na nilalayon na matanggap ng nagbebenta o isang pangkat ng nagbebenta para sa isang partikular na dami ng nagbebenta ng seguridad / hinalaw, na kilala rin bilang Dami ng Alok.

Ang parehong mga presyo ay kinakailangan para sa isang kalakalan upang maisakatuparan at kumakatawan sa panig ng demand at supply, ayon sa pagkakabanggit, ng seguridad / hinalaw na kung saan sila naka-quote.

Halimbawa ng Presyo ng Bid at Alok

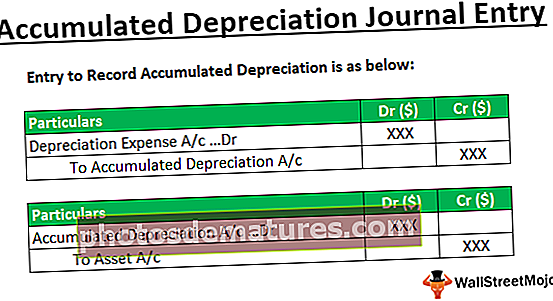

Ang two-way price quote ng TCS Limited sa Nifty noong 13.01.2019 ng 10.40 am ay ipinapakita sa ibaba.

Tulad ng nakikita natin, ang Stock ng TCS ay isang mataas na likido na malaking Cap Stock at bumubuo ng bahagi ng Nifty Index, at dahil dito, ang pagkalat ay medyo makitid, na kung saan ay hindi naging kaso ng manipis na traded na seguridad o mga illiquid na counter. Kaya, kung ang isang namumuhunan ay nagnanais na bumili ng 1000 pagbabahagi sa agarang rate ng merkado, magagawa niya ito sa pamamagitan ng pagbili ng mga pagbabahagi sa kasalukuyang Offer Rate na Rs 2071.9.

Katulad nito, ang isang namumuhunan na nagnanais na ibenta agad ang bahagi sa rate ng merkado ay maaaring gawin ito sa pamamagitan ng pagbebenta ng pareho sa kasalukuyang rate ng Bid na Rs 2071.25.

Ang Bid-Offer Spread ay ang pagkakaiba ng rate ng Bid at Offer Rate, ibig sabihin, Rs 0.65 (Rs 2071.9- Rs 2071.25). Maaaring mapansin na ang pinakamahusay na rate ng bid at pinakamahusay na rate ng Alok ay ginagamit lamang sa anumang punto ng oras upang matukoy ang pagkalat ng Bid-Offer.

Mga Bid kumpara sa Mga Infographic na Presyo ng Alok

Pangunahing Pagkakaiba

- Ito ang presyo kung saan sumasang-ayon ang mamimili na bilhin ang nababahala na seguridad o derivative sa pananalapi, at kinakatawan nito ang maximum na presyo na inaalok para sa pareho. Sa kabaligtaran, Ito ang presyo na inalok ng inilaan na nagbebenta na ibenta ang nag-aalala na seguridad o derivative pampinansyal, at kinakatawan nito ang pinakamababang presyo na inaalok. Ang Presyo ng Pag-bid, tulad nito, ay laging mas mababa kaysa sa Presyo ng Alok.

- Kinakatawan ng Bid ang Demand-side, at i-highlight ng Presyo ng Bid ang presyo na itinakda ng mamimili. Sa kabaligtaran, ang alok ay kumakatawan sa Supply-side.

- Para sa mga likidong seguridad, ang pagkakaiba sa Presyo ng Pag-aalok ng Alok (pagkalat) ay makitid, samantalang, sa kaso ng illiquid at manipis na traded na seguridad, ang pagkalat na ito ay malawak.

Comparative Table

| Batayan | Bid | Alok | ||

| Kahulugan | Ito ay tumutukoy sa pinakamataas na presyo na handang bayaran ng mamimili ng mabuti | Ito ay tumutukoy sa pinakamababang presyo na handang tanggapin ng nagbebenta ng mabuting kapalit ng pagbebenta ng mga kalakal. | ||

| Demand / Suplay | Kinakatawan ng Bid ang pangangailangan para sa kabutihan. Kung mas mataas ang pangangailangan para sa mabuti, mas mataas ang presyo ng bid. | Ang alok ay kumakatawan sa supply para sa kabutihan. Kung mas mataas ang suplay para sa mga kalakal, babaan ang presyo. | ||

| Mas mataas / mas mababa | Ang Presyo ng Bid ay palaging mas mababa kaysa sa Presyo ng Alok. Ang katwiran sa likod ng pareho ay palaging nais ng mga mamimili na bumili ng mas kaunting mga presyo kaysa sa presyo kung saan ginawa ang Paunang Alok. | Ang Presyo ng Alok ay laging mas mataas kaysa sa Presyo ng Pag-bid. Ang katwiran sa likod ng pareho ay laging nais ng nagbebenta ng higit pa para sa mga kalakal na inaalok para sa pagbebenta. | ||

| Presyo ng Nagbebenta at Mamimili | Ang Presyo ng Bid ay ang Presyo ng Nagbebenta, na nangangahulugang kung ang isang nagbebenta ay nagbabalak na ibenta kaagad ang mga kalakal, tatanggapin niya ang Bid Rate. | Ang Presyo ng Alok ay ang Presyo ng Mamimili, na nangangahulugang kung balak ng isang mamimili na bumili kaagad ng mga kalakal, tatanggapin niya ang Rate ng Alok. |

Konklusyon

Tinutukoy nito ang bahagi ng demand at supply ng isang seguridad / derivative at ang presyo kung saan ang parehong mga tugma ay nagreresulta sa isang kalakal. Patuloy na nagbabago ang mga rate ng Bid at Offer sa mga oras ng kalakalan sa merkado at hindi mananatiling pare-pareho. Bagaman mas nahahanap ng mga termino ang kanilang paggamit sa mga pamilihan sa pananalapi, ang katwiran sa likod ng dalawa ay nahahanap ang kaugnayan nito sa anumang palitan ng mga kalakal.

Mas makitid ang pagkalat ng Bid-Offer, mas maraming likido ang merkado para sa nababahala na seguridad at kabaligtaran. Bilang isang bagay na katotohanan, karaniwang mga stock na maliit ang cap o manipis na traded counter ay may malawak na pagkakaiba-iba sa kanilang mga quote sa Bid at Offer, samantalang mas maraming mga Liquid counter tulad ng mga stock ng Large Cap at mga nasasakupan ng Index ang may makitid na pagkakaiba-iba sa mga quote sa Bid at Offer.

Pareho ang mahalaga sa pagpapatupad ng isang kalakal, at ang mga namumuhunan ay dapat na bihasa sa mga term na ito. Ang mga presyo na ito ay hindi ang mga presyo kung saan kailangang mamuhunan ang namumuhunan, ngunit kumikilos sila bilang isang mahalagang sukatan kung saan maaaring magpasya ang mamumuhunan sa presyo na nais niyang mag-bid / mag-alok. Katulad nito, sa pamamagitan ng pagtingin sa pagkalat ng Bid-Offer, ang mamumuhunan ay maaaring tumawag, kung ito ay nagkakahalaga ng pagkuha ng peligro upang bumili / magbenta ng naturang seguridad / hango.