Pagkakaiba sa Pagitan ng Short Term at Long Term Capital Gains

Mga Pagkakaiba ng Maikling Kataga at Pangmatagalang Kapital

Panandaliang pagkuha ng kapital ay tumutukoy sa kita na nakuha sa pamamagitan ng pagbebenta ng mga assets tulad ng pagbabahagi / seguridad o iba pa mga assets ng kapital na ginanap sa isang panahon na mas mababa sa isang taon samantalang pangmatagalang kita sa kapital tumutukoy sa nakuha sa pamamagitan ng pagbebenta ng mga assets o security na gaganapin sa loob ng isang panahon ng higit sa isang taon

Kapag nagbebenta ka ng isang asset at nakatanggap ka ng isang pagsasaalang-alang na higit pa sa binayaran mo para rito, kailangan mong magbayad ng mga buwis para sa pagtaas sa halaga ng assets. Ang pagtaas ng halaga na ito ay tinatawag na isang capital gain. Halimbawa, sabihin nating nagmamay-ari ka ng isang stock at ibinebenta mo ito pagkatapos mapanatili ito sa loob ng anim na buwan. Habang ibinebenta ito, mayroon kang isang pagsasaalang-alang na higit pa sa binayaran mo para sa stock. Ang pagtaas sa halaga ay tatawaging kapital.

Sa mga nakamit na kapital, mayroong dalawang elemento. Ang unang elemento ay ang batayan sa gastos. At ang pangalawang elemento ay ang tagal ng mga assets na hawak.

- Batayan sa gastos ay ang halagang binayaran mo para sa pagmamay-ari ng isang assets. Halimbawa, kung bumili ka ng stock sa $ 100 at ibebenta mo ito sa $ 150, ang batayan sa gastos ay $ 100. At ang kapital na nakuha mula sa stock ay magiging = ($ 150 - $ 100) = $ 50.

- Batay sa tagal ng mga pananalapi at kapital na assets na hawak, nagpapasya kami kung ito ay isang maikli o isang pangmatagalang asset. At batay sa na, natatanggap namin ang alinman sa mga ito.

Short Term vs Long Term Capital Gains Infographics

Tingnan natin ang nangungunang pagkakaiba sa pagitan ng maikling kumpara sa pangmatagalang mga nakamit na kapital.

Pangunahing Pagkakaiba

- Maaring makuha ang panandaliang pagkuha ng kapital sa mga panandaliang pag-aari at maaaring makuha ang pangmatagalang kapital sa mga pangmatagalang assets.

- Sa kaso ng mga pinansiyal na assets, maaaring makuha ang panandaliang pagkuha ng kapital kapag ang asset ay gaganapin nang mas mababa sa isang taon. Para sa paglaon, ang pinansyal na pag-aari ay dapat na gaganapin para sa higit sa isang taon.

- Kung ang isang assets ng kapital ay gaganapin nang mas mababa sa 24 buwan (para sa hindi matitinag na assets) at 36 na buwan (para sa palipat na assets), magkakaroon kami ng STCG at kung ang isang assets ng kapital ay gaganapin nang higit sa 24 buwan (para sa hindi matitinag na asset) at 36 buwan ( para sa palipat-lipat na assets), makakatanggap kami ng pangmatagalang pakinabang sa kapital sa pamamagitan ng pagbebenta nito.

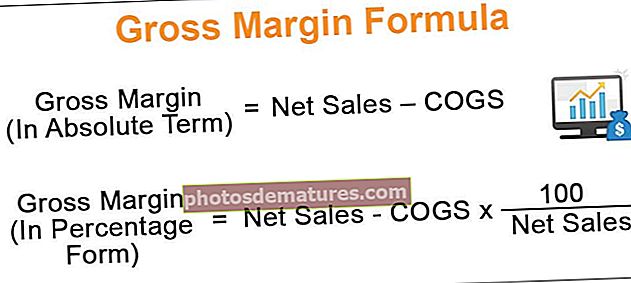

- Maaaring makalkula ang STCG sa pamamagitan ng pagkuha ng buong halaga ng pagsasaalang-alang at pagkatapos ay ibabawas ang mga gastos na kinakailangan upang ilipat ang assets, gastos ng acquisition, gastos ng pagpapabuti, at isang exemption (kung mayroon man). Ang pangmatagalang pakinabang sa kapital, sa kabilang banda, ay maaaring makalkula sa pamamagitan ng pagkuha ng buong halaga ng pagsasaalang-alang at pagkatapos ay ibabawas ang mga gastos na kinakailangan upang ilipat ang asset, na-index na gastos ng pagkuha, na-index na gastos ng pagpapabuti, at isang exemption (kung mayroon man) . Ang na-index na gastos ng acquisition at na-index na gastos ng pagpapabuti ay kinakalkula sa pamamagitan ng pagkuha ng ratio ng inflation ng taon ng pagkuha at ang inflation ng taon ng paglipat ng assets.

- Para sa STCG, kailangang magbayad ng normal na rate ng buwis. Para sa pangmatagalang pakinabang sa kapital, kailangang magbayad ang isang tao ng 20% ng buwis.

Short Term vs Long Term Capital Gains Comparative Table

| Batayan para sa Paghahambing | Panandaliang Kita ng Kapital | Pangmatagalang Kita ng Kapital |

| Kaugnay ng | Mga panandaliang assets | Mga pangmatagalang assets |

| Kahulugan | Kapag ang isang indibidwal / kumpanya ay kumita ng higit sa kung ano ang nabayaran sa pamamagitan ng pagbebenta ng panandaliang pag-aari, ang pagkakaiba sa pagitan ng natanggap na pagsasaalang-alang at ang batayan sa gastos ay tinatawag na isang STCG. | Kapag ang isang indibidwal / kumpanya ay kumita ng higit sa kung ano ang nabayaran sa pamamagitan ng pagbebenta ng pangmatagalang pag-aari, ang pagkakaiba sa pagitan ng natanggap na pagsasaalang-alang at ang batayan sa gastos ay tinatawag na isang LTCG. |

| Financial asset | Tatawagan namin ang kita ng kapital bilang isang panandaliang kapag ang tagal ng isang pinansyal na asset na hinawakan ay mas mababa sa isang taon. | Tatawagan namin ang nakuha ng kapital bilang isang pangmatagalang isa kung ang tagal ng isang pinansyal na asset na hinawakan ay higit sa isang taon. |

| Capital asset | Tatawagan namin ang mga panandaliang assets bilang isang capital asset kapag ang mga assets ay pagmamay-ari ng mas mababa sa 24 buwan sa kaso ng hindi matitinag na pag-aari at mas mababa sa 36 buwan sa kaso ng palipat-lipat na pag-aari. | Tatawagan namin ang mga panandaliang assets bilang isang capital asset kapag ang mga assets ay pagmamay-ari ng higit sa 24 buwan sa kaso ng hindi matitinag na pag-aari at higit sa 36 buwan sa kaso ng palipat-lipat na pag-aari. |

| Rate ng buwis | Nalalapat ang normal na rate ng buwis. | 20% (napapailalim sa pagbabago ayon sa pagkakagamit ng rate ng buwis). |

Konklusyon

Ang pinakamahalagang bagay tungkol sa pagkamit ng kapital ay upang maunawaan ang pagkakaiba sa tagal na kung saan gaganapin ang mga assets sapagkat ang tagal ay gumagawa ng lahat ng pagkakaiba. Dagdag pa para sa pagkalkula ng pangmatagalang pakinabang sa kapital, kailangan ding isaalang-alang ang implasyon. Kung posible, pinayuhan na ang may-ari ng pag-aari ay dapat na hawakan ang assets hangga't makakaya niyang mag-benefit ng pangmatagalang kapital.