EV sa EBITDA | Paano makalkula ang EV / EBITDA Valuation Multiple?

Ano ang E sa EBITDA?

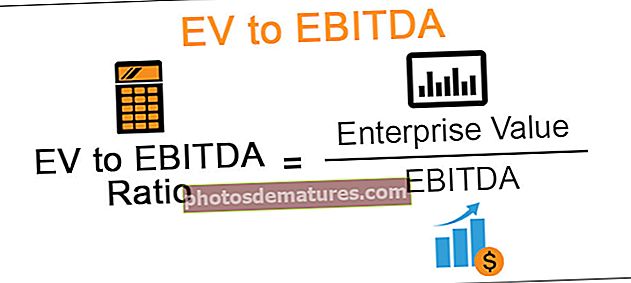

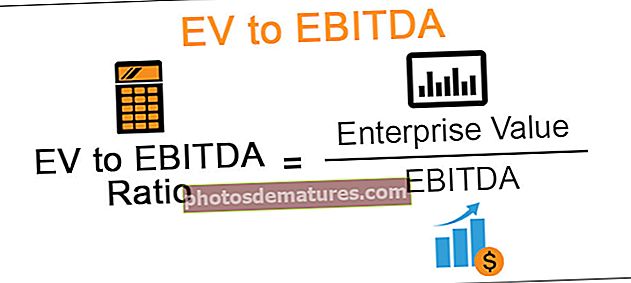

Ang EV (na kung saan ay ang kabuuan ng capitalization sa merkado, ginustong pagbabahagi, pagbabahagi ng minorya, na ibinawas ng cash) sa EBITDA ay ang ratio sa pagitan ng halaga ng enterprise at Mga Kita Bago ang Interes, Buwis, Pag-ubos ng halaga, at Amortisasyon na tumutulong sa namumuhunan sa pagpapahalaga ng kumpanya sa isang napaka banayad na antas sa pamamagitan ng pagpapahintulot sa mamumuhunan na ihambing ang isang tiyak na kumpanya sa parallel na kumpanya sa industriya bilang isang buo, o iba pang mga mapagkukumpulang industriya.

Ang EV sa EBITDA Multiple ay isang mahalagang sukatan sa pagpapahalaga na ginagamit para sa pagsukat ng halaga ng kumpanya na may isang layunin ng paghahambing ng pagtatasa nito sa mga katulad na stock sa sektor at kinakalkula ito sa pamamagitan ng paghati sa halaga ng enterprise (Kasalukuyang Market Cap + Utang + Minority Interes + ginustong pagbabahagi - cash) ng EBITDA (mga kita bago ang interes, buwis, pamumura, at amortisasyon) ng kumpanya.

Na-rate ko ang maramihang ito sa itaas ng PE Ratio! Ginagamit ang mga halaga ng EV at EBITDA upang makahanap ng ratio ng EV / EBITDA ng isang samahan, at ang sukatang ito ay malawakang ginagamit upang pag-aralan at sukatin ang ROI ng isang samahan, ibig sabihin, pagbabalik ng pamumuhunan pati na rin ang halaga nito.

Tandaan namin na ang EV hanggang EBITDA Maramihang Amazon ay nasa paligid ng 29.6x, samantalang para sa WalMart, ito ay nasa 7.6x. Nangangahulugan ba ito na ang WallMart ay nakikipagkalakalan nang mura, at dapat nating bilhin ang Walmart kumpara sa Amazon?

Sa detalyadong artikulong ito sa ratio ng EV hanggang EBITDA, tinitingnan namin ang mga sumusunod na paksa -

Ano ang Halaga ng Enterprise?

Ipinapakita ng Halaga ng Enterprise, o EV, ang kabuuang pagpapahalaga sa isang kumpanya. Ginagamit ang EV bilang isang mas mahusay na kahalili sa capitalization ng merkado. Ang halagang kinakalkula bilang ang Halaga ng Enterprise ay itinuturing na mas mahusay kaysa sa malaking titik sa merkado sapagkat kinakalkula ito sa pamamagitan ng pagdaragdag ng mas mahahalagang bahagi sa halaga ng capitalization ng merkado. Ang mga idinagdag na sangkap na ginamit sa pagkalkula ng EV ay utang, ginustong interes, interes ng minorya, at kabuuang katumbas na cash at cash. Ang mga halaga ng utang, interes ng minorya, at ginustong interes ay idinagdag na may nakalkula na halaga ng capitalization ng merkado. Sa parehong oras, ang kabuuang cash at katumbas na cash ay ibabawas mula sa kinakalkula na halaga upang makuha ang Halaga ng Enterprise (EV).

Maaari kaming magsulat ng isang pangunahing pormula para sa pagkalkula ng EV tulad ng sumusunod:

EV = Market Cap + Utang + Minority Interes + Mga Pagbabahagi ng Kagustuhan - Mga Katumbas na Cash at Cash.

Sa teoretikal, ang kinakalkula na halaga ng enterprise ay maaaring isaalang-alang bilang presyo o halaga kung saan ang kumpanya ay binili ng isang namumuhunan. Sa ganitong kaso, ang mamimili ay kailangang kumuha ng utang ng samahan din, bilang kanyang responsibilidad. Sa madaling salita, sinasabing ang partikular na halaga ay ibubulsa din niya.

Ang pagsasama ng utang ay isang bagay na nagbibigay sa Enterprise Value ng idinagdag na kalamangan para sa layunin ng representasyon ng halaga ng samahan. Ito ay sapagkat ang utang ay dapat isaalang-alang nang seryoso pagdating sa anumang sitwasyon sa pag-takeover.

Halimbawa, magiging mas kapaki-pakinabang ang pagkakaroon ng isang samahan na may isang capitalization sa merkado na sinasabing $ 10 milyon na walang utang kaysa sa pagkuha ng isang samahan na may parehong kapitalisasyon sa merkado at isang utang na $ 5 milyon. Bukod sa utang, nagsasama rin ang mga kalkulasyon sa halaga ng enterprise ng iba pang mga espesyal na sangkap na mahalaga sa pagdating sa isang tumpak na pigura para sa halaga ng firm.

Gayundin, maaari kang tumingin sa mga kritikal na pagkakaiba sa pagitan ng Halaga ng Enterprise kumpara sa Pag-capitalize ng Market.

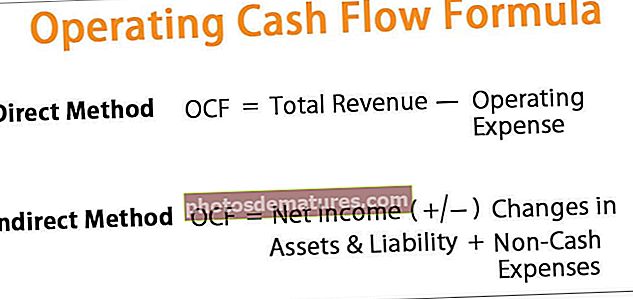

Pag-unawa sa EBITDA

Ang EBITDA o mga kita bago ang interes, buwis, pamumura, at amortisasyon ay isang hakbang na ginamit upang makakuha ng isang representasyon ng pinansiyal na pagganap ng isang samahan. Sa tulong nito, malalaman natin ang potensyal ng isang partikular na firm sa mga tuntunin ng kita na maaaring kikitain ng mga operasyon nito.

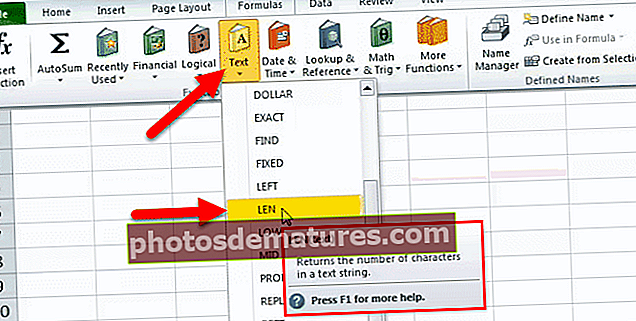

Maaari naming isulat ang formula para sa EBITDA sa simpleng mga termino tulad ng sumusunod:

EBITDA = Operating Profit + Depreciation + Amortization

Dito, ang kita sa pagpapatakbo ay katumbas ng netong kita, interes, at buwis na idinagdag na magkasama. Ang gastos sa pamumura at gastos sa amortisasyon ay may mahalagang papel sa pagkalkula ng EBITDA. Kaya upang maunawaan nang buong buo ang term na EBITDA, ang dalawang term na ito ay ipinaliwanag sa maikling sa ibaba:

- Pagpapahalaga: Ang pamumura ay isang pamamaraan sa accounting para sa paglalaan ng gastos ng isang nasasalat na pag-aari sa paglipas ng kapaki-pakinabang na buhay na ito. Pinahahalagahan ng mga negosyo ang kanilang mga pangmatagalang assets para sa parehong layunin sa buwis at accounting. Para sa mga layunin sa buwis, ibabawas ng mga negosyo ang gastos ng mga nasasalat na assets na binibili nila bilang gastos sa negosyo. Ngunit, dapat bigyang halaga ng mga negosyo ang mga assets na ito alinsunod sa mga patakaran ng IRS tungkol sa kung paano at kailan maaaring gawin ang pagbawas.

- Amortisasyon: Ang amortisasyon ay maaaring ipaliwanag bilang pagbabayad ng utang na may isang nakapirming iskedyul ng pagbabayad, sa regular na pag-install, sa isang partikular na dami ng oras. Dalawang karaniwang mga halimbawa nito ay ang isang pautang na hinuhulugan at isang sasakyan. Bukod pa rito ay tumutukoy sa pagkalat ng mga gastos sa kapital para sa mga hindi madaling unawain na mga assets, sa loob ng isang partikular na tagal ng panahon, muli para sa mga layunin sa accounting at buwis.

Ang EBITDA ay talagang kita na may interes, buwis, pamumura, at amortisasyon, naidagdag pa rito. Maaaring gamitin ang EBITDA upang pag-aralan at ihambing ang kakayahang kumita ng iba`t ibang mga samahan at industriya dahil tinanggal nito ang mga epekto ng pagpapasya sa financing at accounting. Ang EBITDA ay karaniwang ginagamit sa mga ratio ng pagpapahalaga at inihambing sa halaga at kita ng enterprise.

Ang EBITDA ay isang hakbang na Non-GAAP at naiuulat at ginagamit sa panloob upang masukat ang pagganap ng kumpanya.

mapagkukunan: Vodafone.com

EV sa EBITDA ratio o ang Enterprise Multiple

Ngayon alam na natin ang tungkol sa EV at EBITDA, maaari nating tingnan kung paano sila ginagamit upang makuha ang EV / EBITDA ratio o, sa madaling salita, ang Enterprise Multiple. Ang ratio ng EV / EBITDA ay tumingin sa isang firm tulad ng gagawin ng isang potensyal na kumukuha, isinasaalang-alang ang utang ng kumpanya, na kung saan ang mga alternatibong multiply, tulad ng ratio ng presyo-sa-kita (P / E), ay hindi tumatanggap.

Maaari itong kalkulahin ng sumusunod na pormula:

Formula ng halaga ng Enterprise = Halaga ng Enterprise / EBITDA

EV to EBITDA - Forward vs. Trailing

Ang EV sa EBITDA ay maaaring karagdagang nahahati sa Pagsusuri sa Investment Banking.

- Trailing

- Pasulong

Ang trailing EV sa EBITDA na pormula (TTM o Trailing Labingdalawang Buwan) = Halaga ng Enterprise / EBITDA sa nakaraang 12 buwan.

Gayundin, ang Ipasa ang EV sa EBITDA formula = Halaga ng Enterprise / EBITDA sa susunod na 12 buwan.

Ang pangunahing pagkakaiba dito ay ang EBITDA (denominator). Ginagamit namin ang makasaysayang EBITDA sa pagsunod sa EV sa EBITDA at ginagamit ang pasulong o EBITDA forecast sa pasulong EV sa EBITDA.

Tingnan natin ang halimbawa ng Amazon. Ang trailing maramihang Amazon ay nasa 29.58x; gayunpaman, ang pasulong na maramihang mga ito ay nasa paligid ng 22.76x.

pinagmulan: ycharts

Kinakalkula ang E sa EBITDA (Trailing & Forward)

Kunin natin ang halimbawa mula sa ibaba ng talahanayan at kalkulahin ang Trailing at ipasa ang EV / EBITDA. Ang talahanayan ay isang tipikal na maihahambing na talahanayan na may kaugnayang mga kakumpitensya na nakalista kasama ang mga sukatan sa pananalapi nito.

Kalkulahin natin ang EV sa EBITDA para sa Company BBB.

Formula sa Halaga ng Enterprise = Kapitalisasyon sa Market + Utang - Cash

Pag-capitalize ng Market = Presyo x bilang ng Mga Pagbabahagi

Pag-capitalize ng Market (BBB) = 7 x 50 = $ 350 milyon

Halaga ng Enterprise (BBB) = 350 + 400 -100 = $ 650 milyon

Sumusunod na Labing Labing Buwan na EBITDA ng BBB = $ 30

EV hanggang EBITDA (TTM) = $ 650 / $ 30 = 21.7x

Gayundin, kung nais nating hanapin ang pasulong na maramihang BBB, kailangan lang namin ang mga pagtataya ng EBITDA.

EV sa EBITDA (pasulong - 2017E) = Halaga ng Enterprise / EBITDA (2017E)

EV sa EBITDA (pasulong) = $ 650/33 = 19.7x

Ang ilan sa mga puntos na isasaalang-alang patungkol sa Trailing EV sa EBITDA kumpara sa Forward EV sa EBITDA.

- Kung ang EBITDA ay inaasahang lumaki, kung gayon ang Forward na maramihang ay mas mababa kaysa sa maramihang Makasaysayang o Trailing. Mula sa talahanayan sa itaas, ang AAA at BBB ay nagpapakita ng pagtaas sa EBITDA, at samakatuwid, ang kanilang Forward EV hanggang EBITDA ay mas mababa kaysa sa Trailing PE.

- Sa kabilang banda, kung ang EBITDA ay inaasahang mabawasan, pagkatapos ay mapapansin mo na ang Forward EV hanggang EBITDA maramihang ay mas mataas kaysa sa Trailing na maramihang. Maaari itong ma-obserbahan sa Company DDD, na ang Trailing EV sa EBITDA ay nasa 21.0x; gayunpaman, ang Forward EV hanggang EBITDA ay tumaas sa 26.3x at 35.0x sa 2017 at 2018, ayon sa pagkakabanggit,

- Hindi dapat ihambing ng isa ang Trailing maramihang para sa paghahambing ng pagpapahalaga sa pagitan ng dalawang kumpanya ngunit tingnan din ang Forward na maramihang upang ituon ang Kaugnay na Halaga - kung ang pagkakaiba ng EV hanggang EBITDA ay sumasalamin sa pangmatagalang mga prospect ng paglago at katatagan ng pananalapi ng kumpanya.

Paano Makahanap ng Target na Presyo gamit ang EV sa EBITDA

Ngayon na alam namin kung paano makalkula ang EV sa EBITDA ipaalam sa amin na hanapin ang Target na Presyo ng stock gamit ang EV na ito sa EBITDA ng maramihang.

Muling binabalikan namin ang parehong maihahambing na talahanayan ng comp na ginamit namin sa naunang halimbawa. Kailangan nating hanapin ang patas na halaga ng TTT na nagpapatakbo sa parehong sektor tulad ng sa ibaba.

Tandaan namin na ang average ng maramihang sektor ng sektor na ito ay 42.2x (Trailing), 37.4x (pasulong - 2017E), at 34.9x (pasulong - 2018E). Direktang magagamit namin ang mga multiply na ito upang mahanap ang patas na halaga ng Target Company (YYY).

Gayunpaman, tandaan namin na ang kumpanya FFF at GGG ay mga outlier na may EV hanggang EBITDA maraming mga saklaw na masyadong mataas. Ang mga tagalabas na ito ay kapansin-pansing nadagdagan ang pangkalahatang EV sa EBITDA na maramihang sa sektor. Ang paggamit ng mga average na ito ay hahantong sa hindi tama at mas mataas na mga valuation.

Ang tamang diskarte dito ay upang alisin ang mga outliers na ito at muling kalkulahin ang EV sa EBITDA ng maramihang. Sa pamamagitan nito, aalisin namin ang anumang epekto sa mga outlier na ito, at ang isang maihahambing na talahanayan ay magiging cohesive.

Kinakalkula ang average na maramihang ng sektor na ito ay 19.2x (Trailing), 18.5x (pasulong - 2017E) at 19.3x (pasulong - 2018E).

Maaari naming gamitin ang mga multiply na ito upang mahanap ang Target na Presyo ng YYY.

- Ang EBITDA (YYY) ay $ 50 milyon (ttm)

- Ang EBITDA (YYY) ay $ 60 milyon (2017E)

- Utang = $ 200 milyon

- Cash = $ 50 milyon

- Utang (2017E) = $ 175 milyon

- Cash (2017E) = $ 75 milyon

- Bilang ng Pagbabahagi ay 100 milyon

Target na Presyo (batay sa maraming mga sumusunod)

- Halaga ng Enterprise (YYY) = Sector Average x EBITDA (YYY)

- Halaga ng Enterprise (YYY) = 19.2 x 50 = $ 960.4 milyon.

- Halaga ng Equity = Halaga ng Enterprise - Utang + Cash

- Halaga ng Equity (YYY) = 960.4 - 200 + 50 = $ 810.4 milyon

- Makatarungang Presyo x Bilang ng Mga Pagbabahagi = $ 810.4

- Makatarungang Presyo = 810.4 / 100 = $ 8.14

Target na Presyo (batay sa maramihang pasulong)

- Halaga ng Enterprise (YYY) = Sector Average x EBITDA (YYY)

- Halaga ng Enterprise (YYY) = 18.5 x 60 = $ 1109.9 milyon.

- Halaga ng Equity (2017E) = Halaga ng Enterprise - Utang (2017E) + Cash (2017E)

- Halaga ng Equity (YYY) = 1109.9 - 175 + 75 = $ 1009.9 milyon

- Makatarungang Presyo x Bilang ng Pagbabahagi = $ 1009.9 milyon

- Makatarungang Presyo = 1009.9 / 100 = $ 10.09

Bakit ang EV hanggang EBITDA ay mas mahusay kaysa sa PE ratio?

Ang EV sa EBITDA ay mas mahusay sa maraming mga paraan na ang ratio ng PE.

# 1 - Ang mga ratio ng PE ay maaaring gamed ng Accounting; gayunpaman, ang Gaming ng EV sa EBITDA ay may problema!

Ito ay magiging halata sa tulong ng isang halimbawa.

Mayroong dalawang mga kumpanya - AA at BB. Ipinapalagay namin na ang parehong mga kumpanya ay magkapareho sa lahat ng mga paraan (Negosyo, Kita, kliyente, kakumpitensya). Bagaman hindi ito posible sa praktikal na mundo, ipinapalagay namin ang hindi praktikal na palagay na ito alang-alang sa halimbawang ito.

Ipinapalagay din namin ang mga sumusunod -

- Kasalukuyang Presyo ng Pagbabahagi ng AA at BB = $ 40

- Bilang ng Mga Pagbabahagi Natitirang AA at BB = 100

Sa kasong ito, hindi ka dapat magkaroon ng anumang partikular na kagustuhan na bumili ng isang tukoy na stock dahil ang mga pagtatasa ng parehong mga kumpanya ay dapat na pareho.

Ipinakikilala ang isang bahagyang komplikasyon dito! Bagaman pantay ang lahat ng mga parameter, gumawa lamang kami ng pagbabago tungkol sa mga patakaran sa pamumura na ginagamit ng bawat kumpanya. Sinusundan ng AA ang isang Patakaran sa Pagkakatanggal ng Straight Line, at sinusunod ng BB ang isang pinabilis na patakaran sa pamumura. Sisingilin ng straight-line ang pantay na pamumura sa kapaki-pakinabang na buhay. Ang pinabilis na Patakaran sa pag-urong ay naniningil ng mas mataas na pamumura sa mga unang taon at mas mababang pagbaba ng halaga sa mga huling taon.

Tingnan natin kung ano ang mangyayari sa kanilang mga pagpapahalaga?

Tulad ng nabanggit sa itaas, ang Ang ratio ng PE ng AA ay 22.9x, habang ang ratio ng PE ng BB ay 38.1x. Kaya alin ang bibilhin mo?

Dahil sa impormasyong ito, hilig naming pabor ang AA dahil ang PE maramihang mga ito ay mas mababa. Gayunpaman, ang aming tunay na palagay na ang dalawang kumpanya na ito ay magkapareho ang kambal at dapat na mag-utos ng parehong pagpapahalaga ay hinamon dahil ginamit namin ang PE Ratio. Ito ay isa sa pinakamahalagang mga limitasyon ng ratio ng PE.

Ang malaking problemang ito sa pagpapahalaga ay malulutas ng EV sa EBITDA.

Tingnan natin ngayon ang talahanayan sa ibaba -

Tandaan namin na ang halaga ng Enterprise ng AA at BB ay pareho (ito ang pangunahing palagay ng aming halimbawa). Mula sa talahanayan sa itaas, tandaan namin na ang halaga ng enterprise ay $ 4,400 milyon (para sa pareho).

Bagaman ang PAT para sa AA at BB ay magkakaiba, tandaan namin na ang EBITDA ay hindi apektado ng ginamit na patakaran sa pamumura. Ang AA at BB ay may parehong EBITDA na $ 400.

Kinakalkula ang EV sa EBITDA (AA & BB) $ 4400 / $ 400 = 11.0x

Tandaan namin na ang EV / EBITDA ng parehong AA at BB ay pareho sa 11.0x at kaayon ng aming pangunahing palagay na ang parehong mga kumpanya ay pareho. Samakatuwid hindi mahalaga kung aling kumpanya ka mamuhunan!

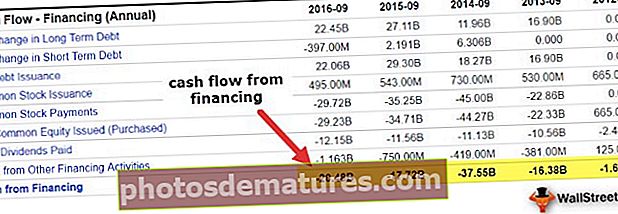

# 2 - Ang mga buyback ay nakakaapekto sa PE Ratio

Ang ratio ng PE ay baligtad na proporsyonal sa Mga Kita Per Per Share ng kumpanya. Kung mayroong isang buyback, kung gayon ang kabuuang bilang ng pagbabahagi na natitirang binabawasan, sa gayon pagtaas ng EPS ng kumpanya (nang walang anumang mga pagbabago sa mga pangunahing kaalaman ng kumpanya). Ang nadagdagang EPS na ito ay nagpapababa ng ratio ng PE ng kumpanya.

Bagaman ang karamihan sa mga kumpanya ay nagbabahagi ng pagbabahagi ayon sa Kasunduan sa Pagbili ng Pagbabalik, gayunpaman, dapat isaisip ng isa na ang pamamahala ay maaaring gumamit ng mga naturang hakbang upang madagdagan ang EPS nang walang anumang positibong pagbabago sa mga pangunahing kaalaman ng kumpanya.

Kahalagahan ng Maramihang Enterprise

- Pangunahin na gumagamit ang mga namumuhunan ng EV / EBITDA ratio ng organisasyon upang matukoy kung ang isang kumpanya ay undervalued o overvalued. Ang isang mababang halaga ng ratio ng EV / EBITDA ay nagpapahiwatig na ang partikular na samahan ay maaaring ma-undervalued, at isang mataas na halaga ng ratio ng EV / EBITDA na nagpapahiwatig na ang organisasyon ay maaaring sobrang overvalued.

- Ang isang ratio ng EV / EBITDA ay kapaki-pakinabang para sa mga paghahambing sa ibang bansa dahil hindi nito pinapansin ang mga distorting epekto ng mga patakaran sa pagbubuwis ng bawat bansa.

- Nagtatrabaho din ito upang malaman ang kaakit-akit na mga kandidato sa pag-takeover dahil ang halaga sa enterprise ay nagsasama rin ng utang at sa gayon ay isang mas mahusay na sukatan kaysa sa takip ng merkado para sa mga pagsasama-sama at pagkuha (M&A). Ang isang samahang may mababang EV / EBITDA ratio ay titingnan bilang isang disenteng kandidato sa pag-takeover.

mapagkukunan: Bloomberg.com

- Ang mga ratio ng EV / EBITDA ay magkakaiba batay sa uri ng negosyo. Kaya't ang maramihang ito ay dapat ihambing lamang sa mga magkatulad na negosyo o dapat ihambing sa average na negosyo sa pangkalahatan. Asahan ang mas mataas na mga ratio ng EV / EBITDA sa mga industriya na may mataas na paglago, tulad ng biotech, at mas mababang mga multiply sa mga industriya na may mabagal na paglaki, tulad ng mga riles.

- Ang ratio ng EV / EBITDA ay likas na nagsasama ng mga assets, utang, pati na rin ang equity sa pag-aaral nito habang kasama dito ang halaga ng enterprise at Mga Kita bago ang mga halaga ng interes, Buwis, Pag-ubos, at mga halaga ng Amortization.

- Ang ratio ng EV / EBITDA ng isang organisasyon ay nagbibigay ng isang perpektong paglalarawan ng kabuuang pagganap ng negosyo. Ang mga equity analista ay gumagamit ng ratio ng EV / EBITDA nang madalas kapag gumagawa ng mga pagpipilian sa pamumuhunan.

Halimbawa, Ang Denbury Resources INC., Isang kumpanya ng langis at gas na pangunahing nakabase sa US, ay nag-ulat ng pagganap sa pananalapi sa unang-kapat sa ika-24 ng Hunyo, 2016. Nakuha at kinakalkula ng mga analista ang ratio ng EV / EBITDA ng samahan. Ang Denbury Resources ay may nababagay na ratio ng EV / EBITA na 5x. Nagkaroon ito ng pasulong na EV / EBITDA na ratio ng 13x. Ang bawat isa sa mga ratio ng EV / EBITDA kumpara sa mga kahaliling samahan na mayroong magkatulad na negosyo at pati na rin sa nakaraang mga pagdami ng samahan. Ang forward EV / EBITDA ratio ng 13x ng samahan ay higit sa doble ang halaga ng enterprise sa parehong punto ng oras sa 2015. Nalaman ng mga analista na ang pagtaas ay dahil sa isang inaasahang pagtanggi sa EBITDA ng samahan ng 62%.

Mga limitasyon ng EV / EBITDA

Ang EV / EBITDA ratio ay isang kapaki-pakinabang na ratio na nakatayo sa itaas ng iba pang tradisyunal na mga diskarte na katulad nito. Gayunpaman, mayroon itong ilang mga sagabal, na kailangang malaman bago gamitin ang sukatang ito upang matiyak na hindi ka gaanong apektado sa kanila. Ang pangunahing sagabal ay ang pagkakaroon ng EBITDA sa ratio. Narito ang ilan sa mga sagabal ng EBITDA:

- Ang EBITDA ay talagang isang hakbang na hindi GAAP na nagpapahintulot sa isang mas malaking halaga ng paghuhusga sa kung ano ang at kung ano ang hindi idinagdag sa loob ng pagkalkula. Ipinapahiwatig din nito na karaniwang binabago ng mga samahan ang mga bagay na kasama sa kanilang mga kalkulasyon sa EBITDA mula sa isang panahon ng pag-uulat hanggang sa isa pa.

- Karaniwang ginamit ang EBITDA sa paggamit ng mga buyout noong Eighties. Sa oras na iyon, ito ay nagtrabaho upang ipahiwatig ang kakayahan ng isang samahan sa paglilingkod sa utang. Sa paglipas ng panahon, lumaganap ito sa mga industriya na may mamahaling mga assets na kailangang isulat sa mahabang panahon. Ang EBITDA ay kasalukuyang karaniwang nai-quote ng maraming mga kumpanya, partikular sa loob ng tech. sektor - kahit na hindi ito nakasisiguro.

- Ang isang karaniwang maling kuru-kuro ay ang EBITDA na kumakatawan sa mga kita sa cash. Bagaman ang EBITDA ay isang matalinong sukatan upang hatulan ang kakayahang kumita, hindi ito isang sukat ng kita sa cash. Iniwan din ng EBITDA ang perang kailangan para mapondohan ang working capital at pati na rin ang kapalit ng mga dating kagamitan, na maaaring maging mahalaga. Dahil dito, ang EBITDA ay karaniwang ginagamit bilang isang gimik sa accounting upang magbihis ang mga kita ng isang kumpanya. Kapag ginagamit ang sukatang ito, mahalaga na karagdagang tingnan ng mga namumuhunan ang mga kahaliling hakbang sa pagganap upang matiyak na ang samahan ay hindi gumagawa ng pagtatangka na itago ang isang bagay na may halagang EBITDA.

Aling mga sektor ang pinakaangkop para sa pagtatasa gamit ang EV sa EBITDA

Pangkalahatan, maaari mong gamitin ang EV sa EBITDA na pamamaraan ng pagpapahalaga upang pahalagahan ang mga sektor ng masinsinang kapital tulad ng mga sumusunod -

- Sektor ng Langis at Gas

- Sektor ng Sasakyan

- Sektor ng Cement

- Sektor ng Bakal

- Mga Kumpanya ng Enerhiya

Gayunpaman, hindi maaaring gamitin ang EV / EBITDA kapag ang kasalukuyang daloy ng salapi ay negatibo.

Kahalili sa EBITDA

Mayroong isang bagay na tinawag bilang nababagay na naayos na-EBITDA sa accounting parlance, na maaaring maging isang mas mahusay na kahalili ng EBITDA dahil sa pagkakaroon ng mas kaunting mga sagabal. Ang naayos na EBITDA ay isang sukatan na kinakalkula para sa isang samahan sa pamamagitan ng pag-aayos ng mga kita sa "nangungunang linya", para sa mga pambihirang item, bago ibawas ang gastos sa interes, buwis, at singil sa pamumura. Ito ay madalas na nagtatrabaho upang ihambing ang mga katulad na firm at para sa layunin ng pagtatantiya.

Ang naayos na EBITDA ay naiiba mula sa EBITDA sa naayos na EBITDA na normalisahin ang mga kita at gastos sa pananalapi dahil ang magkakaibang mga samahan ay maaaring tratuhin nang magkakaiba. Sa pamamagitan ng pamantayan sa cash flow at pagbawas sa mga anomalya, na maaaring mangyari, ayusin, o gawing normal, ang EBITDA ay maaaring magbigay ng isang mas mahusay na sukat ng paghahambing habang sinusuri ang maraming mga samahan.Ang nababagay-EBITDA ay maaaring ipahayag sa isang pormula tulad ng sumusunod:

Ang nababagay-EBITDA ay maaaring ipahayag sa isang pormula tulad ng sumusunod:

Inayos ang EBITDA = Kita sa Net - Iba Pang Kita + Interes + Buwis + Pagkakaiba ng halaga at Amortisasyon + Iba pang Hindi umuulit na singil

Kaya pagdating sa pagkalkula ng ratio ng EV / EBITDA para sa isang samahan ng negosyo, ang paggamit ng halagang EBITDA ay maaaring mapalitan ng paggamit ng naayos na halagang EBITDA. Mas gusto ang pagbabago dahil ang naayos na halagang EBITDA ay may higit na kawastuhan kaysa sa simpleng halagang EBITDA.

Nasa ibaba ang isang snapshot ng Square Adjusted EBITDA na iniulat sa S1 na dokumento sa pagpaparehistro.

pinagmulan: Square SEC Filings

Konklusyon

Ang ratio ng EV / EBITDA ay isang mahalagang at malawakang ginagamit na sukatan upang pag-aralan ang Kabuuang Halaga ng isang kumpanya. Ang sukatang ito ay matagumpay sa paglutas ng mga problemang naranasan habang ginagamit ang tradisyunal na sukatan, tulad ng PE ratio, at samakatuwid ay mas gusto ito kaysa sa kanila.

Gayundin, dahil ang ratio na ito ay walang kapital-istraktura-walang kinikilingan, maaari itong mabisa na magamit upang ihambing ang mga samahan na may iba't ibang mga saklaw ng pagkilos, na kung saan ay hindi posible sa kaso ng mga mas simpleng mga ratio.

Video ng Pagpapahalaga ng EV / EBITDA

Mga kapaki-pakinabang na Post

- EV hanggang EBIT Halimbawa

- Presyo sa Cash Flow Ratio

- EV / Pagbebenta

- Maihahalintulad na Halimbawa ng Pagsusuri ng Kumpanya <